Het is een vaak terugkerende vraag van investeerders. Kan ik met duurzaamheidsdoelstellingen nog steeds voldoen aan mijn fiduciaire verantwoordelijkheden? En met dat laatste wordt vooral gedoeld op de financieel-economische uitkomsten, want voor wat betreft de duurzaamheidsdoelstellingen mogen we uitgaan van een positieve uitkomst, als de intenties en processen goed zijn. Hoewel net als bij financiële doelstellingen, ondanks goede intenties en processen, ook bij duurzaamheidsdoelstellingen de uitkomsten kunnen tegenvallen.

Een extra dimensie, onder meer bekend geworden door PFZW, als 3D-beleggen: “waarbij beleggingen beoordeeld worden op hun rendement, risico en de impact die zij hebben op een meer leefbare wereld. PFZW is zich ervan bewust dat ‘3D-beleggen’ een nieuwe manier van beleggen is, die de komende jaren verder vorm moet krijgen.” (PFZW, 2022). Drie- of meerdimensionaal (er zijn immers 17 SDGs) investeren maakt dat de vermogensbeheerder op meerdere borden moet schaken. In ieder geval vergt het meer governancebudget, mensen, data en kosten. Dat leidt niet per se tot minder goede uitkomsten, is mijn betoog hieronder. Maar de realiteit is dat het niet vanzelf gaat.

Een extra dimensie, onder meer bekend geworden door PFZW, als 3D-beleggen: “waarbij beleggingen beoordeeld worden op hun rendement, risico en de impact die zij hebben op een meer leefbare wereld. PFZW is zich ervan bewust dat ‘3D-beleggen’ een nieuwe manier van beleggen is, die de komende jaren verder vorm moet krijgen.” (PFZW, 2022). Drie- of meerdimensionaal (er zijn immers 17 SDGs) investeren maakt dat de vermogensbeheerder op meerdere borden moet schaken. In ieder geval vergt het meer governancebudget, mensen, data en kosten. Dat leidt niet per se tot minder goede uitkomsten, is mijn betoog hieronder. Maar de realiteit is dat het niet vanzelf gaat.

TINBERGENREGEL: “NIET MEER DOELEN DAN INSTRUMENTEN”

Het is een wiskundige wetmatigheid. Als je twee doelen tegelijkertijd nastreeft met één instrument, kom je in de problemen (Tinbergen, 1952). Veelal wordt dit opgelost door te prioriteren of de twee doelen te wegen in een nutsfunctie. Denk aan risicogewogen rendement of misschien zelfs impact-gewogen rendement.

Gelukkig is de echte wereld niet zo zwart-wit. In een beleggingsportefeuille is een veelvoud aan knoppen waar je aan kunt draaien: landen, sectoren, instrumenten, etc., etc. Dus streef je maximaal rendement na, en tegelijkertijd minimaal risico, zorg dan dat je ten minste drie knoppen hebt om aan te draaien. Hanteert een investeerder N doelstellingen, zorg voor ten minste N + 1 knoppen, althans zo impliceert de Tinbergen-regel voor.

DE OMVANG VAN DE MOGELIJKHEDENVERZAMELING

DE OMVANG VAN DE MOGELIJKHEDENVERZAMELING

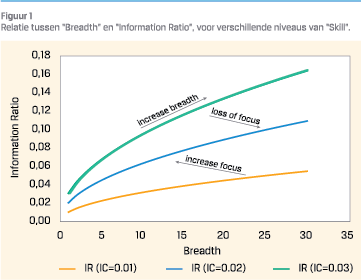

Een ander wiskundig stokpaardje dat in deze discussie vaak aan de orde komt, is de “Fundamentele wet van portefeuillemanagement”, wellicht een wat groteske benaming voor het effect dat hoe meer mogelijkheden een portefeuillemanager heeft, hoe hoger de informatieratio (Grinold, 1989). In formulevorm wordt het zelfs gesteld dat voor een verdubbeling van de informatieratio (het risico-gewogen rendement boven de benchmark, IR), met een constant verondersteld beleggingstalent (“Skill”, IC), simpelweg een verviervoudiging van de mogelijkhedenverzameling (ofwel “Breadth”, BR) nodig is:

IR =IC BR

Ook hier, dit lijkt wiskundig sluitend, maar in de praktijk zal blijken dat meer mogelijkheden ook een lagere aandacht per beleggingsbeslissing meekrijgt en dus minder focus. Dus is het beleggingstalent dan wel constant? Met duurzaamheidsdoelstellingen geef je als investeerder in feite wat meer focus mee aan de portefeuillebeheerder en verhoog je wellicht de IC (Figuur 1). Wellicht dat het verband houdt met langeretermijndoelstellingen, terwijl die van de portefeuillebeheerder meer kortetermijndoelstellingen kent.

IMPACT GAAT OM “INSLUITEN”, DUURZAAM BELEGGEN OM UITSLUITEN

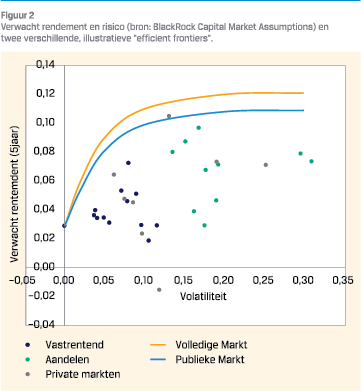

Zo kan een investeringsovertuiging zijn dat op de lange termijn een duurzame investering positief gecorreleerd is met financiële rendementen. Ook kan een duurzaamheidsbeleid stranded assets voorkomen, regelgevingsrisico vermijden en profiteren van momentum: extra investeringen en verlagingen van kosten van kapitaal. Uiteraard heeft een strikt uitsluitingenbeleid wel degelijk invloed op de mate waarmee een portefeuillebeheerder kan diversifiëren, controleren voor factoren en dus kan het een lager risico-gewogen rendement opleveren. Daar waar duurzaam investeren veelal samengaat met uitsluiten gaat impactbeleggen juist over “insluiten”.

IMPACT INVESTEREN

Naast criteria als een positieve intentie, meetbaarheid van de impact en een marktconform risico-gewogen rendement, is additionaliteit of contributie een belangrijk criterium bij een impactinvestering. Vrij vertaald gaat dat laatste om het investeren in projecten of bedrijven die anders geen toegang hebben tot private kapitaalmarkten. Door het bieden van een goed rendement is het niet meer enkel voor de ontwikkelingsbanken een potentiële investering, maar dus ook voor pensioenfondsen en verzekeraars met een fiduciaire opdracht alle deelnemers te voorzien van een goed rendement.

Naast criteria als een positieve intentie, meetbaarheid van de impact en een marktconform risico-gewogen rendement, is additionaliteit of contributie een belangrijk criterium bij een impactinvestering. Vrij vertaald gaat dat laatste om het investeren in projecten of bedrijven die anders geen toegang hebben tot private kapitaalmarkten. Door het bieden van een goed rendement is het niet meer enkel voor de ontwikkelingsbanken een potentiële investering, maar dus ook voor pensioenfondsen en verzekeraars met een fiduciaire opdracht alle deelnemers te voorzien van een goed rendement.

Het gaat in de praktijk dus vaak om kleinere publieke aandelen en private investeringen. Deze impactinvesteringen zullen misschien niet in de bestaande gereedschapskist van de portefeuillebeheerder zitten. En juist omdat het gaat om beleggingen die anderzijds niet in scope zouden zijn, breid je met impactinvesteren de mogelijkhedenverzameling juist uit (Figuur 2). En juist omdat het gaat om beleggingen die anderzijds niet in scope zouden zijn, breid je met impactinvesteren de mogelijkhedenverzameling juist uit (Figuur 2). Dat, in combinatie met een marktconform rendement, leidt volgens de fundamentele wet van portefeuillemangent juist tot een hogere informatieratio.

TOT SLOT

Belangrijke grondbeginselen van lange termijn vermogensbeheer blijven relevant. Het vermijden van niet-gecompenseerde risico’s, het gespreid nemen van goed gecompenseerde risico’s, en zoeken naar premies voor risico’s die goed aansluiten bij het beleggingsprofiel. Bij het laatste denk ik dat een pensioenfonds als lange termijn belegger bij uitstek geschikt is om lange termijn sociale- en klimaattransities te financieren. Zowel in- als uitsluiten kan waarde toevoegen aan de investeringsuitkomsten. Afhankelijk van de ambitie en doelstellingen van een investeerder is er plaats voor zowel duurzame als impactinvesteringen in het vermogensbeheer.

References

- Grinold, R. C., 1989, The fundamental law of active management. J. Portf. Manag., 15 (3), pp. 3038

- Pensionfonds Zorg en Welzijn (PFZW), 2022, Onze Beleggingsovertuigingen. https://www.pfzw.nl/content/dam/pfzw/web/ over-ons/zo-beleggen-we/Beleggingsovertuigingen-PFZW.pdf

- Tinbergen, J, 1952. On the theory of economic policy.

in VBA Journaal door Rik Klerkx