Inleiding

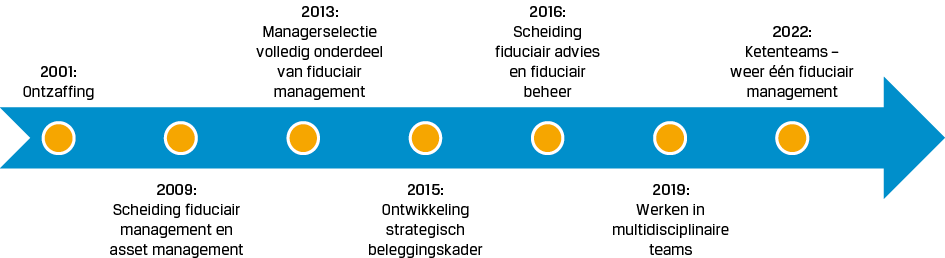

Fiduciair management voor Nederlandse pensioenfondsen heeft zich sinds het begin van deze eeuw sterk ontwikkeld. Fiduciair management is een dienst waarbij het pensioenfonds wordt ondersteund in het kunnen voeren van regie op het niveau van de totale beleggingsportefeuille, waar zowel adviserende als uitvoerende elementen aan kunnen zitten. In de praktijk kan de reikwijdte van de dienstverlening sterk verschillen en zijn er verschillende typen aanbieders. Om meer kleur te geven bij de ontwikkeling door de tijd, kunnen we deels uit eigen ervaring meer laten zien van de organisatie MN als praktijkcasus. MN is vaak een van de eersten geweest die veranderingen in de opzet en aansturing van de eigen organisatie heeft doorgevoerd, om nieuwe eisen aan de fiduciaire dienstverlening te kunnen realiseren. Omdat deze keuzes in de markt navolging vonden, willen we met het artikel breder inzicht in de ontwikkeling van fiduciair management in Nederland geven.

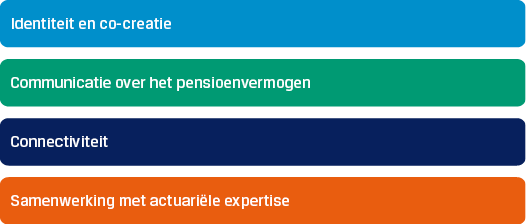

Startpunt is 2001, toen het Pensioenfonds Metaal en Techniek (PMT) besloot om zijn uitvoeringsorganisatie op afstand te zetten. Door die verzelfstandiging ontstond al vroeg een gespecialiseerde organisatie voor Nederlandse pensioenfondsen voor wat we nu fiduciair management noemen. Het artikel eindigt in het heden, waarbij het model van multidisciplinair werken centraal is komen te staan, co-creatie met de grotere pensioenfondsen aan belang heeft gewonnen en het steeds meer gaat over de relatie tussen de identiteit van het pensioenfonds en de vormgeving van het beleggingsbeleid. Vooruitkijkend anticiperen we op de wereld van de Wet toekomst pensioenen (Wtp), waarin hoogfrequentere en diepgaandere connectiviteit met pensioenbeheerders en meer samenwerking met de actuariële expertise is voorzien. Daarnaast zal de communicatie over de ontwikkeling van het pensioenvermogen aan belang winnen.

Terugblik: 2001-2024

2001: Ontzaffing

In 2001 besloot PMT tot een professionaliseringsslag door zijn uitvoeringsorganisatie, het huidige MN, op afstand te plaatsen. Dit was een voorbeeld van zogeheten ‘ontzaffing’,1 een concept dat in de sector veel navolging vond.2 Door deze verzelfstandiging ontstond al vroeg een gespecialiseerde organisatie voor Nederlandse pensioenfondsen voor wat we nu kennen als fiduciair management (ook pensioenbeheer behoorde tot de verzelfstandigde activiteiten). Hierdoor kon MN ook diensten verlenen aan andere pensioenfondsen en schaalvoordelen realiseren voor al deze opdrachtgevers. In de periode daarna zijn inderdaad andere pensioenfondsen overgestapt naar MN als klant voor (onder andere) fiduciair vermogensbeheer, waaronder PME, Bpf Koopvaardij en Bpf MITT.

2009: Scheiding fiduciair management en asset management

De wereldwijde financiële crisis van 2007-2008 had grote impact op de beleggingen van pensioenfondsen. Hierdoor ontstond de wens bij pensioenfondsen om de portefeuille meer top-down in plaats van bottom-up aan te sturen, om te borgen dat het asset management meer dan voorheen ten dienste van het grotere geheel zou staan. Om dat te bereiken was het nodig om de governance van het vermogensbeheer anders in te richten. Initieel was binnen het zelfstandige MN juist het asset management nog dominant, zowel getalsmatig als qua invloed op het beleid. De fiduciaire rol was nog maar rudimentair ontwikkeld. Een eerste stap om de gewenste draai te maken was dat MN in 2009 een formele scheiding tussen het fiduciaire beheer en asset management in de organisatie aanbracht. Het fiduciaire deel was toen nog relatief klein, maar in de jaren daarna werd dit flink verstevigd in aantal medewerkers om de dienstverlening verder te kunnen ontwikkelen. In 2011 kreeg de unit een eigen directeur. Nieuwe specialisten op het gebied van ALM, strategisch beleggingsbeleid, dynamisch beleggingsbeleid, strategie voor beleggingsproducten en maatschappelijk verantwoord beleggen kwamen aan boord

Tot dat moment hield de fiduciair zich vooral bezig met advies over verdeling over beleggingscategorieën. Een nieuw belangrijk aandachtspunt werd het mandateren van beleggingscategorieën. Elke beleggingscategorie (‘product’) kreeg een mandaat, een opdracht namens de klant met specifieke richtlijnen over hoe er binnen dat product belegd mocht worden. In eerste instantie lag de nadruk op het vastleggen van de bestaande praktijk. Daarna werden de mandaten verder vernieuwd: er kwam meer aandacht voor de rol van het product in de totale beleggingsportefeuille en het beoogde risicoprofiel. Een voorbeeld uit die tijd bij MN was het vastleggen van criteria die bepaalden van welke landen de staatsobligaties in aanmerking komen voor de matchingportefeuille. Onderdeel daarvan was een bovengrens van 75 basispunten boven de swaprente. Hierdoor werden risico’s sterk beperkt – passend bij de doelstelling van de matchingportefeuille – en werden bijvoorbeeld Griekse en Italiaanse staatsobligaties in de aanloop naar de Europese schuldencrisis van 2010-2012 vroegtijdig verkocht toen deze de genoemde grens passeerden.

In de mandatering werd ook gestreefd naar het verminderen van onnodige complexiteit en werden beginnende stappen op het gebied van ESG-integratie gezet. De vernieuwing in mandatering verliep niet zonder slag of stoot. De beleggers van het (interne) asset management moesten soms wennen aan wat kon worden gezien als een beperking van de mogelijkheden en aan het feit dat de regie hierop nadrukkelijk elders was komen te liggen. Tegelijkertijd werd duidelijk dat het van meerwaarde was om inzichten vanuit de praktijkervaring van beleggers mee te wegen bij de vormgeving van beleggingsproducten en de daarop volgende mandatering.

IN DE RELATIE TUSSEN HET PENSIOENFONDS EN DE FIDUCIAIR MANAGER ONTSTAAT EEN PROCES VAN ‘CO-CREATIE’

Elk mandaat werd vooraf voorzien van een zogeheten strategiedocument. Vanuit de aanleiding om in het product te beleggen gaf dit document een beschrijving van de achtergrond van het ‘waarom’ van de richtlijnen die in het mandaat voor het product vastgelegd werden. Deze aanpak maakte het gevoerde beleid per product beter uitlegbaar en transparant. Voor het pensioenfonds hielp deze transparantie in de verantwoording aan deelnemers. Daarnaast droeg het bij aan het in control zijn over de beleggingen richting de toezichthouder. De aanpak werd later door DNB3 marktstandaard. Het document werd vanaf toen vaak ‘investment case’ genoemd.4

2013: Managerselectie volledig onderdeel van fiduciair management

In 2013 volgde een nieuwe aanpassing van de organisatie-inrichting bij MN. Daarbij werd managerselectie en -monitoring volledig onderdeel van fiduciair management. Voor liquide beleggingscategorieën was dat al het geval, maar het beheer van illiquide beleggingscategorieën via fondsen in private equity, onroerend goed en infrastructuur hoorde eerder nog bij asset management. Dit werd nu overgehaald naar fiduciair management. Zo bleef asset management over als unit die alleen nog het ‘zuivere’ directe vermogensbeheer van beleggingen deed.

De gezamenlijke managerselectie- en monitoringsactiviteiten werden onder de noemer ‘productbeheer’ bij elkaar gezet. Daarbij werd de term ‘integrale productverantwoordelijkheid’ gebruikt. Bedoeld werd dat productbeheer de ontvanger van de mandaten van de klant was voor de verschillende producten en vanuit die rol volledig verantwoordelijk voor het beheer daarvan. Dat betekende: zorgen dat de mandaten binnen de richtlijnen werden uitgevoerd, dat realiseren via het selecteren en monitoren van passende vermogensbeheerders en het zorgdragen voor een rapportage over het ontvangen productmandaat.

Onder de Wtp ontstaat meer verwevenheid tussen actuariële dienstverlening en fiduciair vermogensbeheerdienstverlening

In dit organisatiemodel was de scheiding tussen fiduciair management en (intern) asset management compleet. Vanuit hier kon de managerselectie- en monitoring ten opzichte van interne en externe vermogensbeheerders op dezelfde wijze en vanuit een duidelijke governance worden uitgevoerd. Hoe om te gaan met intern vermogensbeheer is altijd een terugkerend gespreksonderwerp in de sector gebleven, favoriet bij panels en ronde tafels. Voor verschillende typen fiduciair managers kan het antwoord hierop verschillend zijn. Voor MN en opdrachtgevers zijn argumenten als kosten, bijdrage aan (ESG-)maatwerk en relatie met de verplichtingen vaak argumenten geweest die bijdroegen aan een keuze voor intern beheer. In de praktijk is steeds ongeveer de helft van het pensioenvermogen intern beheerd geweest.

2015: Ontwikkeling strategisch beleggingskader

Vanaf 2015 stelden opdrachtgevers van MN voor het eerst een zogeheten strategisch beleggingskader vast, met behulp van advisering van MN. Het strategisch beleggingskader was een nieuw soort beleidsdocument waarin het pensioenfonds het beleggingsdoel en de eigen overtuigingen en beginselen vastlegt (Van den Doel, Trip en Van Dort, 2015). Centraal staat de overrendementsdoelstelling: wat is op de lange termijn het benodigde jaarlijkse rendement bovenop de waardeverandering van de verplichtingen? Daarnaast spelen beginselen een belangrijke rol:

• Beleggingsbeginselen (investment beliefs): overtuigingen over de werking van economie en financiële markten.

• Uitvoeringsbeginselen (policy beliefs): deze leggen de governance, organisatie en praktische uitvoering van het beleggingsproces vast.

• Risicomanagementbeginselen: deze leggen de werkwijze rond het evalueren en bijsturen van het risicoprofiel van de beleggingsportefeuille vast.

Door het explicieter maken van de beleggingsdoelstelling en de eigen overtuigingen van het pensioenfonds werd het beleggingsbeleid beter uitlegbaar en werd een brug geslagen van het bestuur naar de fiduciair manager en de beleggers. Dit droeg positief bij aan advies over en uitvoering van het beleggingsbeleid in de zin dat dit gemakkelijker passend kon worden gemaakt bij wat het pensioenfonds wil.

Voorbeelden van beginselen die bij opdrachtgevers explicieter werden vastgelegd gingen bijvoorbeeld over ESG-integratie, een voorkeur voor passieve implementatie in liquide categorieën, het reduceren van onnodige complexiteit en risico’s en het belang van achterliggende economische activiteit van de gekozen beleggingen.

2016: Scheiding fiduciair advies en fiduciair beheer

Eerder lag de nadruk in het organisatiemodel op een heldere scheiding tussen fiduciair management en het (interne) asset management. Nieuw element in organisatie-inrichting die MN in 2016 invoerde, was het verder opsplitsen van fiduciair management in units voor fiduciair advies en fiduciair beheer. Dit bracht scherper tot uiting dat een fiduciair in de basis twee typen diensten levert: advies en uitvoering (beheer). Advies draait om een focus op klanten, terwijl beheer over efficiënte uitvoering gaat. Dit zijn andere doelen die andere competenties vergen. Verder werd door de scheiding beoogd om een nog betere governance neer te zetten en het advies nog onafhankelijker van de fiduciaire uitvoering te maken.

2019: Werken in multidisciplinaire teams

De genoemde doelen van de scheiding tussen fiduciair advies en fiduciair beheer werden grosso modo bereikt, maar na enkele jaren werd steeds duidelijker dat het werk van de fiduciair manager veelzijdiger werd, met bijvoorbeeld verdergaande aandacht voor ESG-integratie en samenstelling van eigen maatwerkbenchmarks (Liersch en Van Dort, 2019). Dit maakte dat het werk lastiger op te splitsen werd in gespecialiseerde afdelingen en dat samenwerking tussen specialismen aan belang won, om tot het beste advies voor het pensioenfonds te komen. MN ging daarom in 2019 van start met het werken in multidisciplinaire teams voor adviestrajecten. Daarbij bleef het bestaande organogram behouden. Voor elk adviestraject, bijvoorbeeld een nieuwe strategie voor aandelen ontwikkelde landen, komen diverse specialisten samen in een multidisciplinair team. Zo kunnen sneller verschillende invalshoeken worden meegewogen en neemt het draagvlak toe.

2022: Ketenteams – weer één fiduciair management

Het werken in multidisciplinaire teams beviel klanten en medewerkers goed. In 2022 werd die lijn daarom verder doorgezet. De scope werd verbreed van samenwerken op advies naar advies én uitvoering. Om deze reden werden fiduciair advies en fiduciair beheer toch weer samengesmeed tot één fiduciair management. Doel was het verhogen van de snelheid van klantwens of beleggingsidee naar uitvoering, met behoud van voldoende governance-waarborgen.

Opdrachtgevers van MN hebben in de regel vier belangrijke bouwblokken in de beleggingsportefeuille: de matchingportefeuille en in de returnportefeuille drie typen beleggingen met vergelijkbare risicopremies en karakteristieken: spread (hoogrentende waarden), real assets (onroerend goed, infrastructuur) en equities (aandelen en private equity). Het vernieuwende idee was dat de verschillende specialisten zich primair rondom deze vier delen van de portefeuille organiseren in zogeheten ketenteams. Specialisten kwamen zo los van de traditionele afdelingen. De ketenteams worden inhoudelijk aangestuurd door een ‘ketenleider’. Sommige specialisten rapporteren ook formeel aan de ketenleider. Anderen doen dat nog bij hun oude afdeling, maar inhoudelijk rapporteren ze (via een dotted line) voor hun werk voor een keten aan de ketenleider. Deelnemers aan de ketens noemen als voordelen een hogere betrokkenheid bij de klant, een gevoel van gezamenlijke verantwoordelijkheid, vroeg geïnformeerd zijn en het tijdig kunnen inspelen op ontwikkelingen die ‘voorin’ de keten beginnen (klantwens en advisering) en uiteindelijk verderop impact hebben (uitvoering, rapportage).

DE AANDACHT VERSCHUIFT NAAR MEER MULTIDISCIPLINAIR SAMENWERKEN OP ADVIES EN UITVOERING VAN HET BELEGGINGSPROCES

Aandachtspunt bij een focus op meer ‘samen’ is dat er duidelijke eindverantwoordelijkheden en governance-waarborgen behouden moeten blijven. Binnen MN spelen de verschillende comités waar de eindproducten langsgaan (bijv. het Investment Committee voor een strategiedocument) daarbij een belangrijke rol.

Vooruitblik: 2024 en verder

MN is per juli 2024 verdergegaan als gefocuste fiduciair vermogensbeheerder. De activiteiten op het gebied van pensioenbeheer zijn verlegd naar PGGM. De gehele pensioensector bereidt zich voor op de Wtp (Maatman, Melis, Oldenkamp en Slager, 2024). Voor MN zijn de nieuwe eisen die daar specifiek voor de fiduciair vermogensbeheerder uit voortkomen van belang. Vooruitkijkend belichten we de volgende elementen: het belang van identiteit voor de beleggingsportefeuille en het kunnen werken in co-creatie met (de grotere) pensioenfondsen, communicatie over de ontwikkeling van het pensioenvermogen, connectiviteit met pensioenbeheerders en tot slot samenwerking met de actuariële expertise.

Identiteit en co-creatie

Bij veel pensioenfondsen heeft het de laatste jaren aan belang gewonnen om de identiteit van het fonds weerspiegeld te zien in het beleggingsbeleid. De identiteit is wat specifiek eigen is aan de deelnemers, hun werkgevers en de bredere achterban van het fonds. Er zijn vele manieren om een beleggingsportefeuille te construeren die past bij een bepaald rendement-risicoprofiel. Dat biedt ruimte in de vormgeving van het beleid om aansluiting te zoeken bij de identiteit en zorgt ervoor dat de portefeuille meer aansluit bij wat deelnemers belangrijk vinden. Dit versterkt de band tussen deelnemers en pensioenfonds. De identiteit kan voor alle pensioenfondsen van belang zijn. In de praktijk is het met name voor de grotere fondsen mogelijk om daar werk van te maken, omdat ze meer schaalgrootte hebben en meer gelegenheid tot maatwerk, o.a. vanwege het gebruik van discretionaire mandaten.5 De grotere pensioenfondsen hebben ook een stevigere bezetting in bestuur, beleggingscommissie en bestuursbureau. Dat maakt dat ze een sterke eigen ideevorming op de vormgeving van het beleggingsbeleid inbrengen, zeker ook vanuit de invalshoek van identiteit. In de relatie tussen het pensioenfonds en de fiduciair manager zie je daardoor steeds meer een proces ontstaan dat je als ‘co-creatie’ zou kunnen aanduiden. Om dat te laten slagen is het belangrijk om enerzijds volgens de governance en vanuit de eigen formele rollen te blijven werken, maar anderzijds om echt met elkaar vanuit een samenwerkingsgerichte houding een wens of idee van het pensioenfonds verder vorm te geven en te implementeren. In onze ervaring is het multidisciplinaire werken behulpzaam bij een vruchtbare co-creatie tussen pensioenfonds en fiduciair manager. We verwachten dat deze beweging aan belang zal winnen, omdat het ook past bij de Wtp en het (in brede zin) meewegen van deelnemersvoorkeuren in risicoprofielen en beleggingsbeleid. Het is daarom goed denkbaar dat het aantal fiduciair managers dat zich op deze manier zal organiseren toeneemt.6

Communicatie over het pensioenvermogen

Onder de Wtp bestaat geen aanspraak meer, maar een persoonlijk pensioenvermogen. Deelnemers zullen periodiek geïnformeerd worden over veranderingen in dit vermogen. We verwachten dat deelnemers meer zullen willen weten over het waarom van de periodieke veranderingen, waardoor meer behoefte aan inzicht ontstaat in de rendementen en de beleggingsportefeuille die tot die rendementen leidt. De fiduciair vermogensbeheerder kan zijn dienstverlening verbreden door pensioenfondsen goed in staat te stellen om over het pensioenvermogen te communiceren met hun deelnemers.

Connectiviteit

Onder de Wtp ontstaat door de introductie van persoonlijke pensioenvermogens hoogfrequentere en diepgaandere interactie tussen het fiduciair vermogensbeheer en het pensioenbeheer,7 van oudsher enigszins gescheiden werelden (pensioenbeheer is de activiteit van administreren en uitkeren van de pensioenen en het verzorgen van de gerelateerde communicatie met deelnemers). Beide partijen moeten soepel en betrouwbaar onderling data uitwisselen over karakteristieken van deelnemers, persoonlijke pensioenvermogens en beleggingsresultaten. Dat zal gaan via implementatie van de SIVI-standaard, een afspraak in de sector over de uitwisseling van pensioengegevens. Omdat de verwachting is dat deze in de toekomst regelmatig aangepast zal worden, moeten partijen systemen zo inrichten dat aanpassingen en nieuwe inzichten gemakkelijk doorgevoerd kunnen worden. Voor de fiduciair vermogensbeheerder wordt het realiseren van een sterke ‘connectiviteit’ met de verschillende pensioenbeheerders die pensioenfondsklanten kunnen hebben dus een belangrijk aandachtspunt. Als dat goed lukt, is het beschikken over een eigen pensioenbeheerder onder hetzelfde dak minder noodzakelijk.

Samenwerking met actuariële expertise

Onder de Wtp ontstaat meer verwevenheid tussen actuariële dienstverlening en fiduciair vermogensbeheerdienstverlening. De focus verschuift van het collectief naar het individu. Er is een toegenomen interactie tussen enerzijds de pensioenregeling, de gekozen onderliggende leeftijdscohorten en de persoonlijke pensioenvermogens en anderzijds de beleggingsportefeuille. Hierdoor ontstaat een behoefte aan nieuwe actuariële diensten op het gebied van advies en beheer (monitoring) van deze interactie. Het betekent ook dat de actuariële expertise meer dan onder het FTK in verbinding met het fiduciair vermogensbeheer zal moeten werken.

Dit roept voor pensioenfondsen de vraag op hoe actuariële dienstverlening het beste georganiseerd kan worden. Voor diensten op het gebied van advies en beheer ligt het voor de hand om deze ‘dichtbij’ te organiseren. Deze zouden bij het bestuursbureau van het pensioenfonds of bij de fiduciair manager ondergebracht kunnen worden. Nieuwe actuariële diensten op het gebied van advies en beheer onder de Wtp zijn bijvoorbeeld: maatmensmonitoring en -advies, integrale aansturing van de allocatie in relatie tot de ontwikkeling van persoonlijke pensioenvermogens en fiduciaire monitoring van het bufferbeheer. Wanneer de fiduciair manager verschillende pensioenfondsen bedient, zijn er schaalvoordelen denkbaar door deze actuariële diensten bij de fiduciair manager te organiseren. De toegenomen verwevenheid met het fiduciaire vermogensbeheer is daarvoor een extra argument.

Conclusie

Fiduciair management voor Nederlandse pensioenfondsen heeft zich sinds het begin van deze eeuw sterk ontwikkeld. Veranderende eisen aan de fiduciaire dienstverlening hebben steeds geleid tot aanpassingen in opzet en aansturing van de fiduciair manager. Waar lange tijd veranderingen werden gedreven door versterking van de governance, is recent de aandacht verschoven naar meer multidisciplinair samenwerken op advies en uitvoering van het beleggingsproces. Met de grotere pensioenfondsen wint het proces van co-creatie aan belang. De Wtp stelt verder nieuwe eisen en verbreedt potentieel de dienstverlening van de fiduciair vermogensbeheerder.

Literatuur

- Van den Doel, I., J. Trip, en L. van Dort, 2015, Brug tussen bestuur en belegger: het strategisch beleggingskader van Pensioenfonds Metaal en Techniek, VBA Journaal, nr. 123 najaar, p. 24-27.

- Liersch, H. en L. van Dort, 2019, Sleutelen aan een eigen benchmark: de werkwijze van Pensioenfonds Metaal en Techniek en MN, VBA Journaal, nr. 137 voorjaar, p. 23-27.

- Maatman, R., D. Melis, B. Oldenkamp en A. Slager, 2024, De governance van pensioenfondsen vanaf de stelselwijziging, Netspar Occasional paper 01.

|

Gerco Goote (l) Lars van Dort (r) |

|

|

Figuur 1 |

|

|

Figuur 2 |

|

Noten

in VBA Journaal door Gerco Goote en Lars van Dort