INTRODUCTIE

We kunnen er niet langer omheen: Europa is aan het verduurzamen. Op de klimaatconferentie van Parijs in 2015 werd voor het eerst een juridisch bindende bovengrens gesteld aan de opwarming van de aarde. Er werden internationale afspraken gemaakt om klimaatverandering tegen te gaan en de uitstoot van CO2 verder te beperken. Om aan deze afspraken tegemoet te komen stelde Europa in aanloop naar de klimaatconferentie van 2018 het doel om in 2050 het eerste klimaatneutrale continent te zijn. De Europese ‘Green Deal’, een groeistrategie die dit plan moest verwezenlijken, werd in 2019 door de Europese Commissie gepresenteerd en in 2020 verder aangescherpt. In 2030 moet de CO2 -uitstoot gereduceerd zijn met 55% ten opzichte van 1990. Daarnaast zijn aanvullende doelstellingen gesteld op gebied van duurzame energie en energie-efficiëntie.

We kunnen er niet langer omheen: Europa is aan het verduurzamen. Op de klimaatconferentie van Parijs in 2015 werd voor het eerst een juridisch bindende bovengrens gesteld aan de opwarming van de aarde. Er werden internationale afspraken gemaakt om klimaatverandering tegen te gaan en de uitstoot van CO2 verder te beperken. Om aan deze afspraken tegemoet te komen stelde Europa in aanloop naar de klimaatconferentie van 2018 het doel om in 2050 het eerste klimaatneutrale continent te zijn. De Europese ‘Green Deal’, een groeistrategie die dit plan moest verwezenlijken, werd in 2019 door de Europese Commissie gepresenteerd en in 2020 verder aangescherpt. In 2030 moet de CO2 -uitstoot gereduceerd zijn met 55% ten opzichte van 1990. Daarnaast zijn aanvullende doelstellingen gesteld op gebied van duurzame energie en energie-efficiëntie.

Er is nog een lange weg te gaan voordat de doelstellingen uit de Green Deal bereikt worden en hiervoor zijn fikse investeringen nodig. De Europese Unie heeft de financiële sector een belangrijke rol toebedeeld in de financiering van haar plannen. Er is een uitgebreid pakket aan maatregelen geïntroduceerd dat ervoor moet zorgen dat de financiële sector duurzamer gaat opereren. Het onderstaande artikel richt zich op de taxonomieverordening,2 ook wel EU taxonomy.

De taxonomieverordening is een essentieel onderdeel van het gehele pakket aan maatregelen. In dit artikel wordt onderzocht in hoeverre de verordening een impuls zal geven aan de verduurzaming van de financiële markt. Om deze vraag te beantwoorden zal eerst de taxonomieverordening en zijn plaats in het gehele pakket aan maatregelen worden beschreven. Vervolgens wordt onderzocht in hoeverre beleggingsportefeuilles die op dit moment als duurzaam gepromoot worden voldoen aan de vereisten van de taxonomie. Hierbij worden de belangrijkste uitdagingen aangekaart waar beleggers mee te maken krijgen in de naleving van de taxonomie. Tot slot wordt beoordeeld of de verordening de potentie heeft om de financiële markt te verduurzamen.

EU ACTION PLAN ON FINANCING SUSTAINABLE GROWTH: EEN BLAUWDRUK VOOR VERDUURZAMING

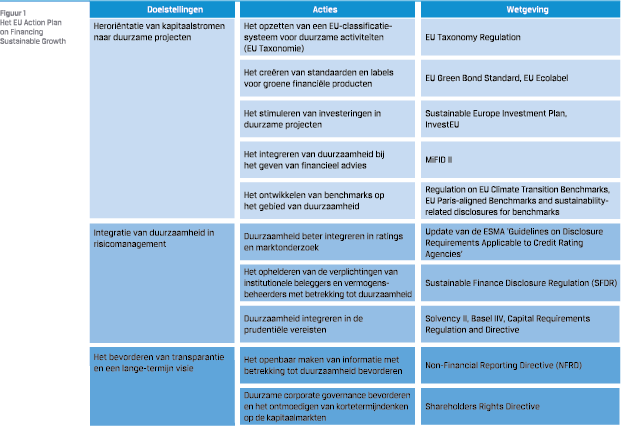

Om de kapitaalstromen van de financiële sector te heroriënteren richting het behalen van de Europese duurzaamheidsdoelen, onderwijl de financiële stabiliteit te behouden, heeft de Europese Commissie een nieuw regelgevingskader ontwikkeld. In 2016 is een zogenaamde High-Level Expert Group (HLEG) op duurzame financiering opgezet met als doel een blauwdruk te ontwikkelen voor het hervormen van de financiële sector. In 2018 is hier het ‘EU Action Plan on Financing Sustainable Growth’ uit voortgekomen. Dit plan bevat een pakket aan maatregelen en hervormingen voor de korte en middellange termijn, zoals weergegeven in figuur 1.

Om de kapitaalstromen van de financiële sector te heroriënteren richting het behalen van de Europese duurzaamheidsdoelen, onderwijl de financiële stabiliteit te behouden, heeft de Europese Commissie een nieuw regelgevingskader ontwikkeld. In 2016 is een zogenaamde High-Level Expert Group (HLEG) op duurzame financiering opgezet met als doel een blauwdruk te ontwikkelen voor het hervormen van de financiële sector. In 2018 is hier het ‘EU Action Plan on Financing Sustainable Growth’ uit voortgekomen. Dit plan bevat een pakket aan maatregelen en hervormingen voor de korte en middellange termijn, zoals weergegeven in figuur 1.

Als essentieel onderdeel van dit actieplan werd in 2020 de taxonomieverordering gepubliceerd. Veel van de wet- en regelgeving die naar aanleiding van het actieplan is geïntroduceerd refereert aan en maakt gebruik van deze taxonomie. De taxonomie kan daarom ook wel gezien worden als de drijvende kracht achter Europa’s groene koers.

De taxonomie is in essentie een classificatie van economische activiteiten gebaseerd op hun bijdrage aan specifieke milieugerelateerde doelstellingen. Het doel van de taxonomie is transparantie en vergelijkbaarheid bevorderen, het risico op ‘greenwashing’ verminderen en de herallocatie van kapitaal naar investeringen die ondersteunend zijn aan de Europese klimaatambities. Voor beleggers heeft de taxonomieverordening grote implicaties. Een van de belangrijkste gevolgen is dat financiële instellingen in de toekomst moeten rapporteren welk percentage van een product volgens de taxonomie als ‘groen’ wordt aangemerkt. De taxonomieverordening wordt hierin ondersteund door de ‘Sustainable Finance Disclosure Regulation’ (SFDR),3 dat financiële instellingen verplicht informatie te verstrekken over de integratie van duurzaamheidsaspecten in hun beleggingsbeslissingen. De verplichtingen zijn van toepassing op alle deelnemers aan de financiële markt, waaronder zowel beleggingsfondsen, vermogensbeheerders als financieel adviseurs.4

DE EU TAXONOMIE: DÉ MEETLAT OP GEBIED VAN DUURZAAMHEID

Beleggers die een duurzaam product in de markt zetten zijn in de toekomst verplicht om hun mate van duurzaamheid te toetsen aan de taxonomie. In de taxonomie zijn zes doelstellingen vastgesteld waaraan een duurzaam financieel product kan bijdragen:

- Klimaatadaptatie

- Klimaatmitigatie

- Bescherming van aquatische en mariene ecosystemen

- Transitie naar een circulaire economie

- Voorkomen en beheersen van vervuiling

- Bescherming en herstel van biodiversiteit en ecosystemen

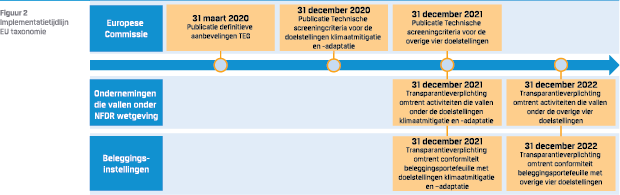

Onder de SFDR zijn financiële instellingen verplicht informatie te verschaffen over de integratie van duurzaamheidsrisico’s en -kansen in hun beleggingsbeslissingen. Aan de hand hiervan worden beleggingsproducten ingedeeld in drie categorieën; donkergroen (artikel 9), lichtgroen (artikel 8) of grijs. De informatie moet worden opgenomen als onderdeel van de precontractuele documentatie,5 in periodieke rapportages en op de website. Middels Artikel 5 en 6 van de taxonomie wordt de mate waarin vermogensbeheerders voldoen aan de taxonomievereisten opgenomen als onderdeel van de SFDR rapportagevereisten. Deze verplichting geldt vanaf 2022 voor de thema’s klimaatadaptatie en -mitigatie en vanaf 2023 voor de overige vier thema’s. In figuur 2 een overzicht van de implementatietijdlijnen.

Onder de SFDR zijn financiële instellingen verplicht informatie te verschaffen over de integratie van duurzaamheidsrisico’s en -kansen in hun beleggingsbeslissingen. Aan de hand hiervan worden beleggingsproducten ingedeeld in drie categorieën; donkergroen (artikel 9), lichtgroen (artikel 8) of grijs. De informatie moet worden opgenomen als onderdeel van de precontractuele documentatie,5 in periodieke rapportages en op de website. Middels Artikel 5 en 6 van de taxonomie wordt de mate waarin vermogensbeheerders voldoen aan de taxonomievereisten opgenomen als onderdeel van de SFDR rapportagevereisten. Deze verplichting geldt vanaf 2022 voor de thema’s klimaatadaptatie en -mitigatie en vanaf 2023 voor de overige vier thema’s. In figuur 2 een overzicht van de implementatietijdlijnen.

Vooralsnog zijn er geen repercussies voor een lage mate van verenigbaarheid met de taxonomie. Het is nog niet besloten of grenswaarden worden ingesteld om te bepalen wanneer een product een licht- of donkergroen label mag dragen. Indien een product geen rekening houdt met de criteria van de taxonomie moet dit worden aangegeven (Artikel 8, taxonomieverordening). Logischerwijs kan een hoge of lage verenigbaarheid wel leiden tot het aantrekken of juist verliezen van klanten. De AFM is verantwoordelijk voor de controle op naleving van de transparantieverplichting onder de SFDR. Vanwege issues omtrent de beschikbaarheid van data, heeft de AFM aangegeven in de beginfase nog niet hard op te zullen treden, maar uiteindelijk kan het niet naleven van de transparantieverplichting leiden tot boetes of andere repercussies.

ONDERZOEKEN ZIJN UNANIEM: MAAR WEINIG BESTAANDE DUURZAME BELEGGINGSPRODUCTEN VOLDOEN AAN DE TAXONOMIEVEREISTEN

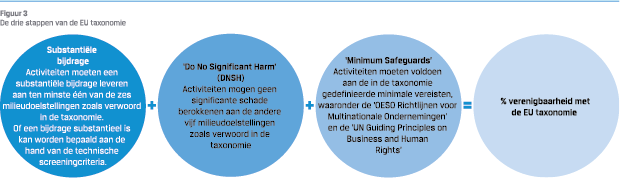

Figuur 3 geeft de drie stappen weer aan de hand waarvan een vermogensbeheerder kan bepalen of zijn product voldoet aan de taxonomie. Vermogensbeheerders moeten de drie stappen doorlopen voor alle activiteiten van ondernemingen in hun portefeuille. Op basis van de resultaten kan per onderneming de procentuele verenigbaarheid met de taxonomie worden berekend. Bij elkaar opgeteld resulteert dit in de procentuele verenigbaarheid van de totale portefeuille. Aangezien er geen centrale database is waarin de benodigde data per onderneming wordt vastgelegd, moeten vermogensbeheerders deze informatie zelf, al dan niet met hulp van data-providers, boven tafel halen. De EU helpt ze hierin door Europese ondernemingen met meer dan 500 werknemers per januari 2022 verplicht te laten rapporteren over de mate waarin hun activiteiten voldoen aan de taxonomie.

Figuur 3 geeft de drie stappen weer aan de hand waarvan een vermogensbeheerder kan bepalen of zijn product voldoet aan de taxonomie. Vermogensbeheerders moeten de drie stappen doorlopen voor alle activiteiten van ondernemingen in hun portefeuille. Op basis van de resultaten kan per onderneming de procentuele verenigbaarheid met de taxonomie worden berekend. Bij elkaar opgeteld resulteert dit in de procentuele verenigbaarheid van de totale portefeuille. Aangezien er geen centrale database is waarin de benodigde data per onderneming wordt vastgelegd, moeten vermogensbeheerders deze informatie zelf, al dan niet met hulp van data-providers, boven tafel halen. De EU helpt ze hierin door Europese ondernemingen met meer dan 500 werknemers per januari 2022 verplicht te laten rapporteren over de mate waarin hun activiteiten voldoen aan de taxonomie.

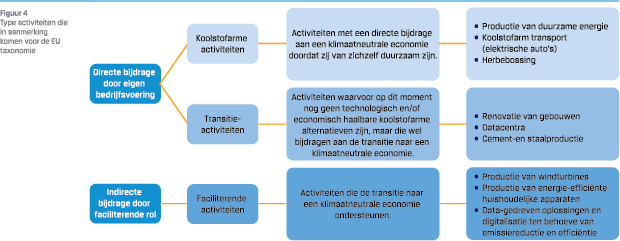

Niet alleen koolstofarme activiteiten komen in aanmerking voor de taxonomie, maar ook activiteiten die op andere wijze een positieve bijdrage leveren aan de transitie naar een klimaatneutrale economie. Figuur 4 geeft de verschillende type activiteiten weer die in aanmerking komen.

Niet alleen koolstofarme activiteiten komen in aanmerking voor de taxonomie, maar ook activiteiten die op andere wijze een positieve bijdrage leveren aan de transitie naar een klimaatneutrale economie. Figuur 4 geeft de verschillende type activiteiten weer die in aanmerking komen.

Wellicht het belangrijkste aspect voor beleggers zijn de technische screeningcriteria waaraan beleggingen in de eerste stap getoetst worden. Deze criteria geven per milieudoelstelling een boven- en ondergrens weer waar activiteiten aan moeten voldoen om als duurzaam geclassificeerd te worden. Dit kunnen bijvoorbeeld grenzen zijn aan de specifieke uitstoot per eenheid product of de minimaal vereiste emissiereductie die een activiteit moet bereiken. Per eind december 2020 zijn de technische screeningcriteria vastgesteld voor activiteiten die bijdragen aan klimaatmitigatie en klimaatadaptatie. De criteria voor de overige vier doelstellingen volgen eind 2021. Vooralsnog zijn criteria vastgesteld voor sectoren met ofwel een hoge CO2 -uitstoot, ofwel een groot aanbod aan emissie-reducerende activiteiten. Andere sectoren volgen in een later stadium. Eens in de drie jaar zullen de criteria aangepast worden om te voldoen aan veranderende wetenschappelijke inzichten.

DUURZAME BELEGGINGSPRODUCTEN VOLDOEN NIET AAN DE TAXONOMIE

Veel financiële producten die nu worden gepresenteerd als duurzaam voldoen niet (automatisch) aan de vereisten van de taxonomie. De Europese Commissie (2020) heeft onderzoek gedaan naar 101 groene6 Europese aandelenfondsen. De onderzoekers schatten dat slechts 11% van de onderliggende assets geïnvesteerd is in ondernemingen die meer dan de helft van hun omzet uit activiteiten halen die voldoen aan de taxonomievereisten. Novethic (2020) onderzocht 104 groene7 aandelenfondsen in de Europese markt. Minder dan 20 van de onderzochte fondsen voldoet voor meer de helft aan de vereisten. De gemiddelde mate van verenigbaarheid is slechts 29%.8

In een werkgroep van de Principles for Responsible Investment (PRI) hebben verschillende pan-Europese institutionele beleggers hun beleggingsportefeuille beoordeeld. Vanwege de nieuwheid van de taxonomie en het gebrek aan een gestandaardiseerde meetmethode hanteren de beleggers een eigen meetmethode, waarbij veel afhangt van hoe conservatief de belegger is in het maken van schattingen. Toch zijn de beleggers redelijk unaniem in hun conclusie: de mate waarin bestaande duurzame beleggingsproducten voldoen aan de taxonomievereisten zoals deze op dit moment zijn geformuleerd is relatief laag, vaak tussen de 5% en 15%. Financiële producten met een meer algemene focus op duurzaamheid presteren slechter dan thematische producten gericht op het klimaat.

UITDAGINGEN VAN DE TAXONOMIE VOOR BELEGGERS

Een viertal uitdagingen waarmee beleggers in de toepassing van de taxonomie worden geconfronteerd bieden een mogelijke verklaring.

UITDAGING 1: ONDERNEMINGEN VOLDOEN NIET AAN DE VEREISTEN

UITDAGING 1: ONDERNEMINGEN VOLDOEN NIET AAN DE VEREISTEN

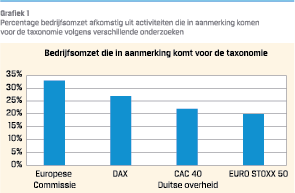

Weinig ondernemingen voldoen op dit moment aan de vereisten van de taxonomie. Enerzijds komt dit doordat zij onvoldoende omzet halen uit taxonomie-relevante activiteiten, anderzijds doordat zij onvoldoende transparant zijn hierover (meer hierover onder uitdaging 4). Implementatie van de taxonomie zal daarom, zeker op de kortere termijn, het beleggingsuniversum van duurzame beleggers flink beperken. Grafiek 1 geeft de resultaten van twee verschillende onderzoeken weer.9 Onderzocht is welk percentage van de omzet van ondernemingen afkomstig is uit activiteiten die in aanmerking komen voor de taxonomie.

Beide onderzoeken concluderen dat ondernemingen relatief weinig omzet halen uit activiteiten die in aanmerking komen voor de taxonomie. Bovendien voldoet deze omzet niet noodzakelijk aan de eerder genoemde technische screeningcriteria. De invloed die de screeningcriteria hebben kan goed worden weergegeven aan de hand van de automobiel en nutsindustrie. Hoewel de productie van passagiersauto’s in zijn geheel is opgenomen in de lijst met activiteiten die in aanmerking komen voor de taxonomie, zijn de screeningcriteria dusdanig strikt geformuleerd dat in de praktijk nagenoeg alleen de productie van elektrische auto’s voldoet aan de vereisten. Binnen de nutssector voldoet de productie van gas, door velen gezien als een transitiebrandstof, meestal niet aan de gestelde grenswaarde van 100gCO2 /kWh uitstoot, tenzij gebruikt wordt gemaakt van CO2 afvang en opslag. De grenswaarden om te voldoen aan de taxonomie zijn hiermee ambitieus te noemen. Het onderzoek uit naam van de Duitse overheid schat dat het deel van de bedrijfsomzet dat voldoet aan de technische screeningcriteria veel kleiner is dan in grafiek 1 weergegeven; namelijk maximaal 2%.

UITDAGING 2: DE NADRUK LIGT OP ENKELE SECTOREN

Bepaalde sectoren hebben een natuurlijkere match met de taxonomie dan anderen. De duurzame energie sector, maar ook energieapparatuur en -diensten en nutsbedrijven – inclusief waterbedrijven en afvalverwerking – dragen van nature in hoge mate bij aan de Europese milieudoelstellingen en zijn voorbeelden van sectoren waarin veel activiteiten voldoen aan de vereisten van de taxonomie (Novethic, 2020; Environmental Finance, 2020). De automobiel- en bouwsector daarentegen zijn voorbeelden van sectoren waarin slechts enkele ondernemingen (deels) voldoen aan de vereisten (Adelphi, 2020; Swedbank Robur, 2020).

DE TAXONOMIE KAN ZORGEN VOOR EEN RUN OP EEN BEPERKT AANTAL ONDERNEMINGEN EN SECTOREN

De taxonomie heeft als doel de financiering van groene activiteiten te stimuleren en daarmee eventuele financieringstekorten op te lossen. Indien de taxonomie een belangrijke leidraad wordt in beleggingsbeslissingen kan dit leiden tot een toestroom van kapitaal naar de groene sectoren die voldoen aan de taxonomie. Echter, niet alle groene activiteiten zijn ondergefinancierd. Onderzoek toont aan dat de grootste financieringstekorten voorkomen in de zogenoemde ‘valley of death’, de groeifase tussen venture capital en private equity (zie bijvoorbeeld Jenkins en Mansur, 2011; Hartley en Medlock, 2016; Coalition for Green Capital, 2020). Een deel van de meer volwassen groene sectoren, zoals bijvoorbeeld de duurzame energiesector, heeft daarentegen al enige tijd te kampen met snel stijgende aandelenkoersen. In deze sectoren kan een nog grotere toestroom van kapitaal leiden tot oververhitting. Het zwaartepunt zal hierbij vooral liggen op ondernemingen die in hoge mate voldoen aan de taxonomie en voldoende capaciteit hebben om aan de veranderende rapportageverplichtingen te voldoen. Acciona SA, een Spaans ingenieursbureau dat oplossingen produceert voor infrastructuur en duurzame energie, en Scatec ASA, een Noorse producent van zonne-energie, zijn voorbeelden van mogelijk gewilde ondernemingen en zijn reeds begonnen hun productportfolio te testen aan de taxonomievereisten.

UITDAGING 3: ALLEEN MILIEUPROBLEMEN ZIJN RELEVANT

Er bestaat al een aanzienlijke hoeveelheid richtlijnen over duurzaam beleggen. Wat de taxonomie anders maakt dan reeds bestaande raamwerken is de expliciete focus op het aspect milieu. De reden hiervoor is dat klimaat door de EU wordt gezien als het meest urgente probleem waarmee we op dit moment geconfronteerd worden. De uitdagingen op gebied vanklimaat vormen significante risico’s voor de maatschappij, en daarmee ook voor ondernemingen en beleggers. Er zijn al voorbeelden van ondernemingen die (financiële) gevolgen ondervinden van het feit dat ze onvoldoende voorbereid zijn op deze risico’s. Denk bijvoorbeeld aan de Nederlandse tak van Tata Steel wiens overname door het Zweedse SSAB van de baan werd geschoven omdat het te kostbaar zou worden om Tata Steel naar hun maatstaven te verduurzamen.

In de praktijk zijn de uitdagingen op gebied van duurzaamheid echter breder dan datgeen wat door de taxonomie wordt aangekaart. Deze uitdagingen omvatten bijvoorbeeld ook sociale en meer ethische onderwerpen. Veel van de ondernemingen in duurzame beleggingsproducten waarvan in eerder genoemde onderzoeken werd vastgesteld dat zij niet voldoen aan de taxonomie zijn ondernemingen uit sectoren met een neutrale klimaatimpact maar een positief sociaal effect, zoals de farmaceutische industrie. Hierdoor bestaat op dit moment in de markt een breed scala aan duurzame beleggingsproducten die onder de taxonomie niet als zijnde duurzaam gepresenteerd mogen worden.

De taxonomie gaat bovendien uit van een activiteitgedreven analyse waarin bedrijfsactiviteiten positief moeten bijdragen aan de klimaatdoelstellingen van de EU. Dit wijkt af van de werkwijze die veel duurzame vermogensbeheerders nu hanteren, waarbij (ook) gekeken wordt naar het gedrag en het duurzaamheidsbeleid van een onderneming. Twee ondernemingen die op dit moment dezelfde hoeveelheid groene activiteiten ontplooien krijgen onder de taxonomie dezelfde score, ongeacht hun ambities voor de toekomst. Bovendien gaat de taxonomie uit van een binaire aanpak waarin geen ruimte is voor verschillende tinten groen. Indien een sector of activiteit niet voldoet aan de strenge eisen van de taxonomie, mag deze in zijn geheel niet worden meegenomen. Tijdens de taxonomie-onderhandelingen is het plan van tafel geveegd om ook te definiëren wat niet-duurzame investeringen zijn. Dit heeft tot gevolg dat het uiteindelijke resultaat “slechts” een berekening is van het percentage omzet dat in lijn is met de taxonomie. Er wordt geen correctie geboden voor activiteiten met een potentiële negatieve impact op gebied van duurzaamheid. Bijvoorbeeld, een onderneming die 50% van zijn omzet haalt uit de generatie van zonne-energie, wordt als dusdanig geclassificeerd, ongeacht of het overige omzetsdeel afkomstig is uit nucleair, gas of steenkool.

UITDAGING 4: DE TRANSPARANTIE VAN ONDERNEMINGEN SCHIET TEKORT

De beschikbaarheid van data is essentieel voor een goede implementatie van de taxonomie. Bestaande standaarden die gebruikt worden in duurzaamheidsrapportages van ondernemingen, waaronder het Carbon Disclosure Project, de Sustainable Development Goals en de richtlijnen van het Sustainability Accounting Standards Board, wijken echter qua focus en format af van de taxonomie. Data is daardoor niet altijd beschikbaar of wordt op een andere manier gerapporteerd dan voorgeschreven in de taxonomie. Bij slechts een klein deel van de ondernemingen met omzet afkomstig uit de groene economie is de transparantie van dusdanig niveau dat beleggers de groene activiteiten kunnen kwantificeren in de mate die de taxonomie van ze verlangt (FTSE Russel, 2020; Lacroix, 2020). Dit komt mede doordat het leeuwendeel van de groene technologieën en producten geproduceerd wordt door grote gediversifieerde ondernemingen met zowel groene als niet-groene productie. De productie van duurzame producten en technologieën is vaak verspreid over verschillende bedrijfsonderdelen en rapportage over duurzaamheidsprestaties van activiteiten die voldoen aan de taxonomie wordt gecombineerd met die van activiteiten die niet voldoen. Dit kan niet altijd effectief van elkaar worden gescheiden.

DE TAXONOMIE ZAL WAARSCHIJNLIJK OP KORTE TERMIJN NIET VOOR EEN RADICALE OMMEKEER IN DE FINANCIËLE MARKT ZORGEN

Het gebrek aan transparantie is een obstakel dat genoemd wordt door veel beleggers in het voldoen aan de taxonomie. Het onderzoek van Ingre en Passburg (2020) ziet hierin wel een duidelijk verschil tussen grotere en kleinere beleggingsinstellingen. Waar kleinere vermogensbeheerders aangeven dat ze onvoldoende capaciteit hebben om de benodigde informatie boven tafel te halen, geven grotere vermogensbeheerders vaker aan dit wel te kunnen, ofwel op basis van eigen data ofwel met behulp van een consultant of data-provider.

OP KORTE TERMIJN GEEN ‘GROENE’ FINANCIËLE SECTOR

Bovenstaande uitdagingen roepen de vraag op of de taxonomie op korte termijn voor een radicale ommekeer in de financiële markt zal zorgen. Vanzelfsprekend zullen er thematische beleggingsproducten ontstaan die zich specifiek richten op de thema’s uit de taxonomie. De meer fundamentele vraag is echter of de taxonomie voldoende motivatie biedt om duurzaamheid bij alle beleggers een integraal onderdeel van het beleggingsproces te maken. De taxonomie laat weinig ruimte voor diversificatie, iets wat problematisch kan zijn voor beleggers die een bredere exposure zoeken naar allerhande thema’s, sectoren en geografieën. Royal London Asset Management (2020) is zo’n belegger: “Hoewel we de milieufocus van de taxonomie erkennen, geloven wij dat ‘duurzaamheid’ ook een sociale focus heeft. Producten met grote sociale impact kunnen ondermijnd worden doordat zij slechts beperkt voldoen aan de taxonomie. We steunen het doel van de taxonomie om meer kapitaal beschikbaar te maken voor ondernemingen, beleggers en investeringen met milieufocus, echter dit kan het onbedoelde effect hebben kapitaal weg te houden van beleggers en ondernemingen die de meer sociale thema’s steunen.” De vermogensbeheerder ESG Portfolio Management (2020) gaat zelfs nog een stap verder en haalt dit aan als reden waarom ze vooralsnog niet voornemens zijn volledig in lijn met de taxonomie te opereren: “Aangezien onze portefeuillesextreem gediversifieerd zijn en zich, naast de thema’s die op dit moment [voor de taxonomie] in aanmerking komen, ook op andere Sustainable Development Goals richten, verwachten we dat de portefeuille voor slechts 20% voldoet aan de taxonomievereisten. Hoewel we teleurgesteld zijn met deze score, en door de tijd heen zullen streven naar verbetering, hebben we niet de intentie onze portefeuilles te transformeren naar beleggingsproducten gefocust op bosbouw, zon- en windparken.”

TOCH IS DE TAXONOMIE EEN STAP VOORWAARTS

Ondanks de genoemde uitdagingen is de introductie van de taxonomie een belangrijke stap richting een duurzame(re) financiële sector. Veel van de in dit artikel geconstateerde beperkingen worden erkend door de Europese Commissie. Met de taxonomieverordening is ook het ‘Platform on Sustainable Finance’ opgericht. Binnen het takenpakket van dit platform valt onder andere de opdracht om advies uit te brengen aan de Europese Commissie over de verdere ontwikkeling van de taxonomie en de (bruikbaarheid van de) technische screeningcriteria, een eventuele uitbreiding van de taxonomie met sociale criteria, en hoe activiteiten met een neutrale impact op het milieu te integreren in het geheel.10 Hierdoor zal met de tijd het aantal sectoren en ondernemingen dat voldoet aan de taxonomie waarschijnlijk groeien.

Ook de mate van transparantie zal in de komende jaren verbeteren. In eerste instantie zullen vooral data-providers aan de hand van proxies en gemodelleerde data een belangrijke rol spelen in het aanleveren van de benodigde data. Daar komt bij dat per januari 2022 Europese ondernemingen met meer dan 500 werknemers die onder de Non-Financial Disclosure Directive (NFDR) vallen verplicht zijn te rapporteren over de mate waarin hun activiteiten voldoen aan de taxonomie. Aanvankelijk kan dit ertoe leiden dat met name grotere Europese ondernemingen voldoen aan de transparantievereisten. Echter, het is waarschijnlijk dat, gestimuleerd door engagement, op termijn ook kleinere en niet-Europese ondernemingen zullen volgen. Bovendien onderzoekt een groeiend aantal landen de mogelijkheid tot het opstellen van een groene taxonomie. Actuele voorbeelden hiervan zijn Canada, Maleisië en Japan.

Naarmate de aanloopproblemen verder opgelost worden zullen waarschijnlijk meer beleggers zich bereid en in staat voelen om hun beleggingen in lijn te brengen met de taxonomie. Daarnaast geeft de taxonomie nu al duidelijkheid over wat groen is en biedt consistente criteria op basis waarvan ondernemingen hun rapportages kunnen inrichten, waar data providers hun systemen op kunnen baseren en beleggers hun portefeuille op af kunnen stemmen. Voor beleggers zorgt de taxonomie voor een gezamenlijke kadering in gesprekken met ondernemingen en creëert het momentum om ondernemingen te vragen over hun bijdrage aan een groenere economie en de doelstellingen van Parijs in het bijzonder. Zeker wanneer dit ook buiten Europa wordt overgenomen, kan dit nu al voor belangrijke verschuivingen zorgen in de economie.

CONCLUSIE

Europa verduurzaamt in snel tempo en neemt daarin de financiële sector met zich mee. In dit artikel is onderzocht in hoeverre een van Europa’s belangrijkste maatregelen, de taxonomieverordening, in staat zal zijn om de financiële sector te verduurzamen. Geconcludeerd wordt dat de verordening zeker zijn sporen zal nalaten in de markt. Echter, het ligt niet in lijn der verwachtingen dat alle (duurzame) beleggers de taxonomie direct zullen adopteren als nieuwe standaard. In dit artikel worden verschillende redenen gegeven waarom het enthousiasme in eerste instantie beperkt kan zijn. Allereerst is er slechts een bescheiden pool van ondernemingen die reeds voldoen aan de onderliggende vereisten van de taxonomie. Bepaalde sectoren vormen hierin een natuurlijkere match dan anderen. Daarnaast is de taxonomie sterk gefocust op milieugerelateerde onderwerpen, terwijl het duurzame spectrum waarbinnen beleggers opereren veel breder is. Tot slot is de transparantie van ondernemingen vooralsnog onvoldoende om te bepalen in hoeverre zij positief bijdragen aan de taxonomie.

Dit alles leidt tot de verwachting dat de taxonomie de financiële markt niet meteen radicaal zal veranderen. Echter, er is hoop. De Europese plannen om de financiële markt te verduurzamen zijn nog volop in ontwikkelingen. De beperkingen die met de taxonomie gepaard gaan worden breed erkend en verschillende partijen werken aan oplossingen. Naarmate de aanloopproblemen meer en meer worden opgelost zal ook het aantal beleggingsmanagers dat zich bereid voelt en in staat acht te voldoen aan de taxonomie groeien.

Literatuur

- Adelphi and ISS ESG (2020). European Sustainable Finance Survey 2020. Geraadpleegd van https://sustainablefinancesurvey.de/

- Coalition for Green Capital (2020). To Cross the Clean Energy “Valley of Death”, Technology Innovation is Only Half the Battle. Geraadpleegd van https://coalitionforgreencapital.com/ to-cross-the-clean-energy-valley-of-death-technologyinnovation-is-only-half-the-battle/

- Environmental Finance (2020). 100 EU Taxonomy-eligible firms identified by Morgan Stanley. Geraadpleegd van https://www.environmental-finance.com/content/ news/100-eu-taxonomy-eligible-firms-identified-by-morganstanley.html

- ESG Portfolio Management (2020). EU Taxonomy Alignment Case Study. Geraadpleegd van https://www.unpri.org/ eu-taxonomy-alignment-case-studies/eu-taxonomyalignment-case-study-esg-portfolio-management/6308. article

- Europese Commissie (2020). Testing Draft EU Ecolabel Criteria on UCITS Equity Funds. Geraadpleegd van https://op.europa.eu/ en/publication-detail/-/publication/91cc2c0b-ba78-11ea-811c01aa75ed71a1/language-en/format-PDF/source-137198287

- FTSE Russell (2020). Sizing the Green Economy: Green Revenues and the EU Taxonomy. Geraadpleegd van https://www.ftserussell.com/research/sizing-green-economygreen-revenues-and-eu-taxonomy

- Hartley, P.R. en Medlock, K.B. (2016). The Valley of Death for New Energy Technologies. Geraadpleegd van https://www.researchgate.net/publication/318777435_ The_Valley_of_Death_for_New_Energy_Technologies

- Ingre, G. en Passburg, C.V. (2020). The Impact of the EU Taxonomy. Geraadpleegd van https://www.diva-portal.org/ smash/get/diva2:1456396/FULLTEXT01.pdf

- Jenkins, J. en Mansur, S. (2011). Bridging the Clean Energy Valleys of Death. Geraadpleegd van https://s3.us-east-2. amazonaws.com/uploads.thebreakthrough.org/legacy/blog/ Valleys_of_Death.pdf

- Lacroix, M. (2020). EU Green Finance Czar: ‘Obvious’ that Companies Should Report on Climate Risk. Geraadpleegd van https://www.euractiv.com/section/energy-environment/ interview/eu-green-finance-czar-obvious-that-companiesshould-report-on-climate-risk/

- Novethic (2020). European Green Funds and the EU Taxonomy: the Great Challenge. Geraadpleegd van https://www.novethic. com/sustainable-finance-trends/detail/european-greenfunds-taxonomy-challenge-october-2020.html

- PRI (2020). Testing the taxonomy: insights from the PRI taxonomy practitioners group. Geraadpleegd van https://www.unpri.org/eu-taxonomy-alignment-case-studies/ testing-the-taxonomy-insights-from-the-pri-taxonomypractitioners-group/6409.article

- Royal London Asset Management (2020). EU Taxonomy Alignment Case Study. Geraadpleegd van https://www.unpri.org/eu-taxonomyalignment-case-studies/eu-taxonomy-alignment-case-studyroyal-london-asset-management/6309.article

- Swedbank Robur (2020). EU Taxonomy Alignment Case Study. Geraadpleegd van https://www.unpri.org/eu-taxonomyalignment-case-studies/eu-taxonomy-alignment-case-studyswedbank-robur/6406.article

- Technical Expert Group on Sustainable Finance (2020). Final Report on the EU Taxonomy. Geraadpleegd van https://ec.europa.eu/info/files/200309-sustainable-financeteg-final-report-taxonomy_en

Noten

- Dit artikel is op persoonlijke titel geschreven en reflecteert niet noodzakelijkerwijs de mening van ACTIAM.

- Verordening (EU) 2020/852 betreffende de totstandbrenging van een kader ter bevordering van duurzame beleggingen en tot wijziging van Verordening (EU) 2019/2088.

- Verordening (EU) 2019/2088 betreffende informatieverschaffing over duurzaamheid in de financiële dienstensector.

- Een uitgebreide uiteenzetting van partijen waar de wetgeving op van toepassing is, is opgenomen in Artikel 2 van EU Verordening 2019/2088.

- Precontractuele documentatie zoals gedefinieerd in Artikel 4:20 van de Wet op het Financieel Toezicht.

- Fondsen met een nationaal ecolabel of fondsen aangemerkt door Bloomberg of Thomson Reuters als (i) schone energie, (ii) klimaatverandering, of (iii) groen.

- Onder groene fondsen wordt verstaan (i) fondsen met een milieu thema, (ii) koolstofarme fondsen, en (iii) groene obligatiefondsen.

- De groene assets van een fonds, afgezet tegen het totaal aan assets per fonds.

- De Europese Commissie (2020b) beoordeelde de performance van 1.831 ondernemingen in 101 groene Europese beleggingsproducten. Het onderzoek uitgevoerd in opdracht van de Duitse overheid keek naar ondernemingen genoteerd aan drie Europese aandelenmarkten (Adelphi, 2020).

- De technische screeningcriteria worden uiterlijk op 13 juli 2022 opnieuw beoordeeld en vervolgens iedere drie jaar. Een advies om de taxonomie uit te breiden naar activiteiten met neutrale milieu-impact en sociale criteria wordt uiterlijk 31 december 2021 verwacht. Deze data zijn vastgelegd in Artikel 26 van de taxonomie.

in VBA Journaal door Nadja Franssen