INLEIDING

Institutionele beleggers zijn veelal lange termijn beleggers met een lange termijn beleggingsbeleid. De bijbehorende Strategische Asset Allocatie (SAA) reflecteert de balans tussen de risicohouding en het vereist rendement voor het behalen van de lange termijn doelen (ambitie). Deze SAA wordt veelal vastgesteld op basis van een Asset Liability Management (ALM) studie, een simulatie van het belegd vermogen en verplichtingen inclusief het macro-economisch en financieel risico.

Asset class benchmarks spelen een belangrijke rol in dit proces. Historische benchmarkdata zijn de basis voor het verwachte toekomstige beleggingsrendement, inclusief de onzekerheid en relaties tussen beleggingscategorieën. Na vaststelling van de SAA worden benchmarks gebruikt voor mandaatstelling bij de implementatie van het beleggingsbeleid en daaraan gerelateerd de performance meting.

Dit artikel gaat in op de rol en de impact van benchmarks in dit totale beleggingsproces. Hoe kies je de juiste benchmark per beleggingscategorie? Wie draagt daar verantwoordelijkheid voor en welke typische valkuilen komen daarbij kijken? Hoe bepalend zijn de benchmarks voor de uiteindelijke SAA? In hoeverre is de daadwerkelijk geïmplementeerde portefeuille in lijn met dit risicoprofiel van de SAA? En hoe ga je bij het vaststellen van de SAA om met nieuwe beleggingsstrategieën en dus benchmarks waar nog weinig historische data van beschikbaar is, zoals bijvoorbeeld illiquide en ESG beleggingen?

DE ROL VAN BENCHMARKS IN HET BELEGGINGSPROCES

In het algemeen is het doel van een benchmark om de prestaties van een manager te vergelijken met de voor hem gedefinieerde doelportefeuille. De rol van benchmarks in het beleggingsproces is echter veel breder. Benchmarks maken het mogelijk om een top-down gelaagdheid in het beleggingsproces aan te brengen. Hiermee kunnen verschillende partijen in het beleggingsproces hun verantwoordelijkheid nemen en waarde toevoegen op basis van hun eigen kennis en kunde.

In het algemeen is het doel van een benchmark om de prestaties van een manager te vergelijken met de voor hem gedefinieerde doelportefeuille. De rol van benchmarks in het beleggingsproces is echter veel breder. Benchmarks maken het mogelijk om een top-down gelaagdheid in het beleggingsproces aan te brengen. Hiermee kunnen verschillende partijen in het beleggingsproces hun verantwoordelijkheid nemen en waarde toevoegen op basis van hun eigen kennis en kunde.

Op het hoogste niveau van het beleggingsproces heeft de asset owner, vaak gerepresenteerd door het bestuur, als verantwoordelijkheid om de strategische assetallocatie (SAA) te kiezen. Hierin maakt zij een keuze voor de allocatie naar hoofdcategorieën. Het risicoprofiel van deze allocatie wordt zodanig gekozen dat de lange termijn doelstellingen gerealiseerd kunnen worden tegen een geaccepteerd risicoprofiel. Het gebruik van benchmarks  speelt hier een belangrijke rol. Zij maken deel uit van het beleggingsmandaat, en vormen daarmee een basis voor kwantificering en vastlegging van het risicoprofiel. Het beleggingsmandaat beschrijft onder andere de strategische plan gewichten, de toegestane bandbreedtes, een representatieve (strategische) benchmark per beleggingscategorie en de beschikbare risicoruimte om af te mogen wijken van de benchmarks en de plan gewichten.

speelt hier een belangrijke rol. Zij maken deel uit van het beleggingsmandaat, en vormen daarmee een basis voor kwantificering en vastlegging van het risicoprofiel. Het beleggingsmandaat beschrijft onder andere de strategische plan gewichten, de toegestane bandbreedtes, een representatieve (strategische) benchmark per beleggingscategorie en de beschikbare risicoruimte om af te mogen wijken van de benchmarks en de plan gewichten.

Een volgende stap in het beleggingsproces is de portefeuille constructie, waarin het beleggingsmandaat wordt uitbesteed aan de uitvoerder of de beleggingscommissie. Hierin kunnen keuzes gemaakt worden om af te wijken van de strategische benchmarks met de inzet van meer gedetailleerde benchmarks. Bijvoorbeeld door over-en onder wegingen naar bepaalde regio’s, sectoren of factoren.

BENCHMARKS MAKEN HET MOGELIJK OM TOP-DOWN GELAAGDHEID IN HET BELEGGINGSPROCES AAN TE BRENGEN

In de volgende fase worden beleggingsmandaten opgedeeld naar managers die de daadwerkelijke portefeuilles samenstellen. De manager krijgt in zijn mandaat onder andere een benchmark uit de portefeuille constructie fase mee. Daarnaast worden afspraken vastgelegd over het universum waarin belegd mag worden en in welke mate de manager mag afwijken van deze benchmark. De benchmark speelt ook een rol in de beoordeling van de prestatie van de manager.

HET GEBRUIK VAN BENCHMARKS MAAKT HET MOGELIJK DE RISICOHOUDING TE BEWAKEN

Belangrijk in het gehele proces is bewaking van de risicohouding zoals dat door het bestuur is vastgesteld voor de SAA. Deze wordt veelal op een hoog niveau vastgesteld, bijvoorbeeld hoofd-beleggingscategorieën of risicofactoren. In hoeverre is de daadwerkelijk geïmplementeerde portefeuille in lijn met dit risicoprofiel? Bij het overgeven van het “stokje” tussen deze lagen, vastgelegd in mandaten, zijn benchmarks van belang om de risicohouding van de vorige fase te kwantificeren, bijvoorbeeld door een tracking error mee te geven. Hiermee is het enerzijds mogelijk het risico te meten en managen bij behoud van keuzevrijheid per fase.

Anderzijds maken benchmarks het mogelijk de toegevoegde waarde van beleggingsbeslissingen te meten (performance meting en attributie). Welke beslissingen hebben in welke fase waarde toegevoegd en welke niet? Veelal is dit een belangrijke basis in de beloning van de verschillende portefeuille managers. Tevens helpt dit inzicht om beleggingsbeslissingen te verbeteren.

Naast de rol van benchmarks in het proces zoals hierboven benoemd worden historische rendementen van benchmarks gebruikt in de kwantitatieve analyses per fase in het beleggingsproces.

EEN BEWUSTE BENCHMARK KEUZE: WIE IS ER VERANTWOORDELIJK EN WELKE CRITERIA ZIJN VAN BELANG?

Het bestuur draagt veelal de verantwoordelijkheid voor de benchmark keuze. Het is immers een belangrijke reflectie van de risicohouding en doelen van institutionele beleggers. Tevens dienen de benchmarks in lijn te zijn met de investment beliefs. Bijvoorbeeld door uitsluiting van bepaalde beleggingen in de benchmark definitie en samenstelling mee te nemen.

Relevante criteria om de benchmarks te selecteren zijn afhankelijk van het doel waarvoor de benchmarks worden gebruikt. De Berg e.a. (2001) beschrijven een aantal relevante vergelijkingscriteria voor gebruik van benchmarks in het beleggingsproces, waaraan benchmark indices kunnen worden getoetst:

- Representativiteit: is de benchmark een eerlijke representatie van de karakteristieken van de betrokken markt? En sluit dit aan bij het beoogde doel van de portefeuille?

- Transparantie: is de benchmark methodologie transparant en is het helder wanneer en hoe de samenstelling van de benchmark wijzigt?

- Reproduceerbaarheid: is de benchmark reproduceerbaar en belegbaar? Immers de benchmark dient als target in het verstrekte mandaat, het is belangrijk dat er haalbare doelen gesteld worden.

- Beschikbaarheid: is de benchmark tegen acceptabele kosten beschikbaar? De benchmark speelt een belangrijke rol in het meten van het relatieve risico en het berekenen van de outperformance. Hiervoor is beschikbaarheid van informatie over de ontwikkeling van de benchmark een belangrijke vereiste.

- Onafhankelijkheid: Is de aanbieder van de benchmark onafhankelijk, zodat er geen tegengestelde belangen zijn? De benchmark kan immers een belangrijke stempel drukken op de keuzes in de daadwerkelijke beleggingsportefeuille.

- Acceptatiegraad: Is de benchmark algemeen geaccepteerd onder beleggers?

BENCHMARKS VOOR ILLIQUIDE BELEGGINGEN

Voor illiquide beleggingen is vaak geen representatieve benchmark beschikbaar. Hiervoor worden in praktijk verschillende keuzes gemaakt:

- Er wordt geen benchmark gekozen. In de risicobeheersing van de portefeuille worden andere technieken toegepast om te zorgen dat de portefeuille manager de portefeuille inricht zoals deze bedoeld is.

- • Er wordt een liquide benchmark gekozen zodat er beoordeeld kan worden of het rendement op de illiquide belegging hoger is dan het liquide alternatief.

- Een benchmark bestaande uit kas + x%. Deze methode wordt vaak gebruikt voor de berekening van de z-score van pensioenfondsen, met als achterliggend idee dat de belegging op lange termijn een bepaald target rendement boven kas zou moeten behalen. Een dergelijke benchmark is echter niet geschikt voor risicomanagement in de verschillende fases van het beleggingsproces, omdat het risicoprofiel van de feitelijke belegging niet overeenkomt met kas.

- In internationale context is het ook gebruikelijk om de benchmark vast te stellen op basis van de actuele rente of inflatie plus een opslag. De gedachte hierachter is vaak gerelateerd aan het vereiste rendement dat de illiquide belegging moet behalen. De opportunity cost benchmark voor illiquide beleggingen kan toegepast worden bij fondsen die werken met een reference portfolio framework. Op deze manier stelt het fonds een vereist rendement voor het de additionele effort, kosten en risico voor illiquide beleggingen ten opzichte van de liquide beleggingen in aandelen en vastrentende waarden tegen relatief lage kosten.

CONSISTENT GEBRUIK VAN BENCHMARKS OM HET STRATEGISCH RISICOPROFIEL TE VERTALEN NAAR DE FEITELIJKE PORTEFEUILLE

Omdat in elk van deze varianten het risicoprofiel van een eventueel gekozen benchmark onvoldoende aansluit bij het werkelijk risicoprofiel van de portefeuille, zal de gerealiseerde performance over een langere periode bekeken moeten worden om te beoordelen of de allocatie naar illiquide beleggingen een goede beslissing is geweest.

CONSISTENTE BENCHMARKS IN DE VERSCHILLENDE FASES, OF NIET?

Consistent gebruik van benchmarks in de verschillende fases van het beleggingsproces is van belang om het strategisch risicoprofiel door te vertalen naar de feitelijke portefeuille. Ter illustratie een voorbeeld: beleggen in vastgoed. Indien in de ALM fase een algemene benchmark voor direct vastgoed gebruikt is, terwijl in de manager selectiefase ‘value add’ of ‘opportunistic’ vastgoedfondsen zijn geselecteerd, zal het risicoprofiel van de feitelijke portefeuille hoger zijn dan beoogd in het strategische beleggingsbeleid. Als er toch (bewust) met verschillende benchmarks wordt gewerkt in de verschillende fasen van het beleggingsproces, dan is het van belang om de impact hiervan ex-ante en ex-post in te schatten.

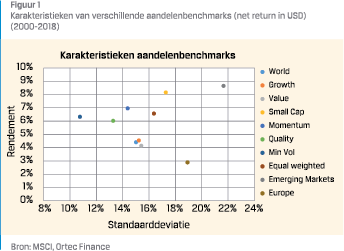

Figuur 1 geeft inzicht in de karakteristieken van verschillende aandelenbenchmarks. De cijfers zijn gebaseerd op MSCI World maandata in USD over de periode 2000-2018. Over deze periode waren het rendement en risico van de Growth en Value index vergelijkbaar met de standaard World index. Voor andere stijl- en regio indices was dit echter niet het geval. De standaard deviatie van Small cap en Emerging Markets aandelen is significant hoger dan die van de World index en de standaard deviatie van Minimum Volatility aandelen significant lager. Het rendement van veel van de stijlindices lag over de getoonde periode hoger dan dat van de World index. Aandelen Europa vormt hierop een uitzondering.

Dit geeft uiteraard geen garantie voor de toekomst. De figuur maakt wel duidelijk dat karakteristieken van aandelenindices behoorlijk kunnen verschillen, en dat dus in de portefeuilleconstructie fase goed moet worden getoetst of de karakteristieken van de gekozen stijlinvulling nog aansluiten bij de karakteristieken in de ALM fase.

BENCHMARKS IN DE ALM FASE

Benchmark data wordt in de ALM fase gebruikt om een realistische weergave van het risico en rendementsprofiel van een beleggingscategorie te creëren, inclusief de relaties met andere beleggingscategorieën. Een realistische weergave voor de korte en lange termijn. Hierbij wordt gebruik gemaakt van historische data van benchmarks. Voor een zo goed mogelijke representativiteit van deze karakteristieken worden er in bepaalde gevallen correcties toegepast op de historische benchmarkdata:

Benchmark data wordt in de ALM fase gebruikt om een realistische weergave van het risico en rendementsprofiel van een beleggingscategorie te creëren, inclusief de relaties met andere beleggingscategorieën. Een realistische weergave voor de korte en lange termijn. Hierbij wordt gebruik gemaakt van historische data van benchmarks. Voor een zo goed mogelijke representativiteit van deze karakteristieken worden er in bepaalde gevallen correcties toegepast op de historische benchmarkdata:

- Het toekomstig verwacht rendement wordt niet (alleen) gebaseerd op historische rendementen, maar aangepast voor ontwikkelingen die niet in de historische data zitten. Bijvoorbeeld de impact van het beleid van centrale banken op de rentes of de impact van demografische ontwikkelingen op groei en aandelenrendementen.

- Toekomstig verwachte rendementen en volatiliteiten worden aangepast voor benchmarks waarbij sprake is van data biases. Dit is bijvoorbeeld het geval voor hedge fund indices waarin alleen fondsen zitten die nog bestaan (‘survivorship bias’) en waarin nieuwe managers de volledige historie van hun fonds kunnen opnemen (‘backfill bias’). Zonder correctie voor deze biases, zouden de rendement- en risicokarakteristieken van deze beleggingen te optimistisch zijn.

- Historische rendementen worden ‘geunsmooth’ als er sprake is van ‘smoothing’ in de benchmarkdata. Dit kan bijvoorbeeld het geval zijn bij vastgoedindices die zijn gebaseerd op infrequent gewaardeerde vastgoedobjecten in plaats van de daadwerkelijke verkoopwaarde. Zonder unsmoothing zou de volatiliteit van het rendement te laag worden ingeschat.

Voor andere categorieën zoals vastrentende waarden is het gebruiken van historisch rendementen op bijbehorende benchmarks veel minder bruikbaar. Voor bijvoorbeeld High Yield en Investment Grade credit benchmarks is de samenstelling qua rating van onderliggende bedrijven en gemiddelde looptijd van de leningen de afgelopen decennia aanzienlijk gewijzigd. Modellering van deze categorieën kan beter gebeuren door een expliciete modellering van rentes, spreads en looptijdverdelingen inclusief bijbehorende default risico’s. Voor het genereren van scenario’s voor deze elementen worden historische rentes en spread data op het detail niveau van de rating en regio combinatie gebruikt. De totale modellering van de benchmark wordt dan opgebouwd door het meenemen van actuele gewichten naar de verschillende ratings en regio’s, waarbij er tevens aansluiting gezocht wordt bij actuele durations.

HET GEBRUIK VAN BENCHMARKS VOOR LIQUIDE BELEGGINGEN IN ALM

Zoals hiervoor aangegeven is er voor illiquide beleggingen vaak geen representatieve benchmark beschikbaar. En als deze benchmark er wel is, dan is de historische periode meestal te kort om als basis te dienen voor een ALM analyse. Ook als er wel een langere historische periode van data beschikbaar is, is deze niet altijd representatief voor het genereren van bruikbare risico en rendementskarakteristieken van deze beleggingscategorie in een ALM analyse.

Denk hierbij bijvoorbeeld aan vastgoed. Voor vastgoed is de INREV index beschikbaar. Deze is opgebouwd uit Europese niet-beursgenoteerde vastgoedfondsen. Een dergelijke index is niet belegbaar, omdat een belegger nooit alle onderliggende vastgoedmanagers tegelijkertijd zal selecteren en geen van de vastgoedfondsen het gehele vastgoeduniversum weerspiegelt. Als het verschil tussen de feitelijke vastgoedportefeuille en het volledige vastgoeduniversum in de index te groot is, is sluit het risicoprofiel voor deze benchmark niet aan bij het risicoprofiel van de feitelijke belegging.

Ook voor categorieën zoals Private Equity, Hedge Funds en Infrastructuur zal gelden dat het moeilijk is om te beleggen conform een breed gespreide index. De daadwerkelijke samenstelling van de portefeuille wordt door de portefeuillemanager bepaald. Hierbij zal elke asset owner de manager willen selecteren die de beste fondsen en objecten uit de markt weet te halen. Hierbij spelen reputatie en historische performance van de manager een belangrijke rol.

Het mag duidelijk zijn dat het gebruik van een benchmark bestaand uit kas + x% niet geschikt is om in ALM analyses te gebruiken. Deze methode voldoet in zijn geheel niet aan een belangrijke doelstelling van de benchmark in ALM, namelijk om het risicoprofiel van de feitelijke belegging na te bootsen.

Als illiquide categorieën worden meegenomen in ALM studies, is een grondige studie nodig naar de rendement- en risico karakteristieken van illiquide beleggingen. Hierbij kan worden meegenomen:

- De karakteristieken van liquide vergelijkbare beleggingen

- De karakteristieken van benchmarks van beschikbare beleggingsfondsen

- De impact van concentraties binnen de feitelijke portefeuille

- De impact van leverage binnen de feitelijke portefeuille

- Een inschatting van de illiquiditeitspremie en het hiermee gepaard gaande risico

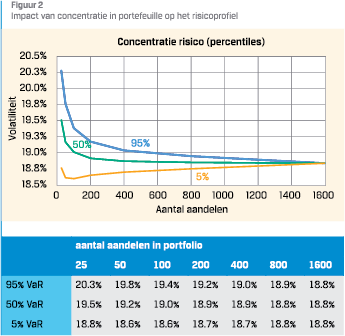

In een ALM analyse kan een correctie worden gemaakt op het risicoprofiel van de index om te corrigeren voor het hogere concentratierisico (zie ook figuur 2). Om te corrigeren voor het hogere risicoprofiel van de daadwerkelijke portefeuille wordt een extra risico component toegevoegd boven op de marktbrede benchmark. Hierdoor blijft er voldoende correlatie met de brede benchmark behouden en wordt er een stuk uniek risico toegevoegd. Dit is een veel gebruikte methode in ALM studies.

Aangezien bovenstaande inschattingen met veel onzekerheid omgeven zijn, is het aan te bevelen om gevoeligheidsanalyses uit te voeren op de gehanteerde uitgangspunten. Ook kan voor een ‘hurdle rate’ aanpak worden gekozen: In de ALM studie wordt bepaald wat het minimale verwachte rendement (en volatiliteit) is voor de betreffende categorie om voldoende toegevoegde waarde te hebben in de portefeuille. In de implementatiefase wordt vervolgens getoetst of het te verwachten rendement van de beschikbare beleggingen hoger ligt dan de berekende hurdle rate.

DE INTRODUCTIE VAN ESG BENCHMARKS IN HET BELEGGINGSPROCES

Pensioenfondsen hebben de afgelopen jaren hun ESG beleid fors uitgebreid. Om het effect van actief ESG beleid te meten ten opzichte van het daadwerkelijk beschikbare universum, kunnen ESG benchmarks worden gebruikt. Enerzijds zijn hiervoor standaard ESG benchmarks beschikbaar van index providers, anderzijds worden ook vaak customized ESG benchmarks gebruikt, die aansluiten bij het ESG beleid (bijvoorbeeld uitsluitingenbeleid) van het pensioenfonds zelf.

Het is belangrijk ook in de ALM fase rekening te houden met de ESG keuzes van het pensioenfonds. Dit betekent dat de risico en rendement karakteristieken van de beleggingen in de ALM en portfolio constructie fase worden aangepast voor het effect van het ESG beleid. Dit is een aardige uitdaging. Er is weinig historische data beschikbaar van ESG benchmarks en bovendien zitten er veel verschillen in de interpretatie van ESG beleid. Zo kan een screening op bijvoorbeeld kinderarbeid onder de ene ESG methodologie tot heel andere uitgesloten bedrijven leiden dan onder de andere ESG methodologie.

De academische literatuur is nog niet eenduidig over de impact van ESG beleid op rendement en risico van beleggingen. Zhang (2017) vat de literatuur over dit onderwerp samen en concludeert dat bedrijven die goed scoren op ESG criteria betere financiële resultaten behalen en lagere kapitaalkosten hebben. Dit betekent echter niet automatisch hogere rendementen op beleggingen in deze bedrijven, omdat verwachte winsten al kunnen zijn ingeprijsd in de koers. Een case studie in dit onderzoek toont het rendement en risico van acht ESG aandelenportefeuilles ten opzichte van een markt gewogen aandelenindex over de periode 2010-2016. De aandelenindex behaalde een rendement van 8,9% bij een standaard deviatie van 13,0%. De acht ESG portefeuilles behaalden een rendement tussen 8,3% en 9,9% bij een standaard deviatie tussen 12,6% en 13,2%. Dit illustreert dat rendement en risico door ESG beleid zowel positief als negatief beïnvloed kunnen worden, bij een gemiddeld beperkte omvang van de verschillen. Uitbreiding van deze sample met rendementen tot en met januari 2019 leidt tot vergelijkbare conclusies.

Opvallend is dat de portefeuilles met het hoogste aantal uitsluitingen niet het hoogste risico hebben. De portefeuille waarin slechts in de 25% best scorende ESG bedrijven wordt belegd, heeft zelfs een standaarddeviatie die lager ligt dan de standaarddeviatie van de index (12,6% versus 13,0%). Het aantal aandelen in deze portefeuille (412) is weliswaar lager dan het aantal aandelen in de index (1627), maar alsnog hoog genoeg om voldoende diversificatie te behalen.

Opvallend is dat de portefeuilles met het hoogste aantal uitsluitingen niet het hoogste risico hebben. De portefeuille waarin slechts in de 25% best scorende ESG bedrijven wordt belegd, heeft zelfs een standaarddeviatie die lager ligt dan de standaarddeviatie van de index (12,6% versus 13,0%). Het aantal aandelen in deze portefeuille (412) is weliswaar lager dan het aantal aandelen in de index (1627), maar alsnog hoog genoeg om voldoende diversificatie te behalen.

Figuur 2 geeft inzicht in de mogelijke impact van uitsluitingen op het risicoprofiel van een wereldwijd gespreide aandelenportefeuille. Hierbij zijn rendementen gesimuleerd voor aandelenportefeuilles bestaande uit een verschillend aantal aandelen. Van elke individueel aandeel is verondersteld dat het een standaarddeviatie heeft van 31,2% en een correlatie met de andere aandelen van 0,33 (conform historisch gemiddelde). De breed gespreide aandelenportefeuille bestaande uit 1600 aandelen heeft dan een standaard deviatie van 18,8%. Een aandelenportefeuille bestaande uit 25 aandelen heeft gemiddeld een standaarddeviatie van 19,5%. Het concentratierisico verhoogt de standaarddeviatie dus gemiddeld met 0,7%-punt. Door het beperkte aantal aandelen is de kans echter ook aanwezig dat de standaarddeviatie verder oploopt. In de 5% meest extreme gevallen heeft een portefeuille bestaande uit 25 aandelen een standaard deviatie van 20,3%, dus 1,5%-punt hoger dan de breed gespreide portefeuille. Als vuistregel kan gehanteerd worden dat 100 aandelen gemiddeld genomen voldoende zijn voor nagenoeg volledige diversificatie, maar dat 400 aandelen nodig zijn om ook in extreme gevallen voldoende diversificatie te bereiken. Zolang een portefeuille hieraan voldoet, zal de impact van een andere samenstelling van de portefeuille vanuit ESG beleid in ALM context minimaal zijn.

CONCLUSIE

Benchmarks maken het mogelijk om een top-down gelaagdheid in het beleggingsproces aan te brengen, waarmee verschillende partijen waarde toevoegen op basis van hun eigen kennis en kunde. Bij de bepaling van de SAA worden benchmarks gebruikt om de risico en rendement karakteristieken van beleggingen te beschrijven. Vervolgens maken benchmarks het mogelijk om de risicohouding naar de volgende fase in het beleggingsproces te meten en managen, bijvoorbeeld door een tracking error mee te geven. Anderzijds maken benchmarks het mogelijk de toegevoegde waarde van beleggingsbeslissingen te meten (performance meting en attributie).

Het bestuur draagt veelal de verantwoordelijkheid voor de benchmark keuze. De keuze van de benchmark kan een duidelijke impact hebben op de resulterende SAA en het risicoprofiel. Om zo goed mogelijk aan te sluiten bij de te verwachten toekomstige karakteristieken voor de belegging kan de historische benchmarkdata worden gecorrigeerd voor wijzigingen in de samenstelling van de benchmark, biases in de data, smoothing van rendementen en gebruikte leverage in de feitelijke belegging. Voor beleggingscategorieën met beperkte benchmarkdata kan een hurdle rate methode worden gebruikt. Hierbij wordt in de ALM studie bepaald wat het minimale verwachte rendement (en volatiliteit) is voor de betreffende categorie om voldoende toegevoegde waarde te hebben in de portefeuille.

Over de impact van ESG benchmarks op de strategische asset allocatie bestaat nog veel onzekerheid. Rendement en risico kunnen zowel toenemen als afnemen. Zolang het aantal aandelen in portefeuille hoger ligt dan 400, is de verwachte impact van een andere samenstelling van de portefeuille vanuit ESG beleid op de ALM resultaten beperkt.

Referenties

- De Berg, M., O. Dries, A. Gerlofs, M. van Gils, H. Hoos, D. Wenting en K. Zweekhorst, 2001, Index selectie in het beleggingsproces, VBA katern werkgroep benchmarking.

- Zhang, Lu, 2017, The financial return of responsible investing, Sustainable Pension Investment Lab.

in VBA Journaal door Tessa Kuijl, Loranne van Lieshout & Sacha van Hoogdalem