Inleiding

Inleiding

“Bayer takes € 1.1 billion pensions accounting hit” zo kopte IPE op 9 november 2005 en op 7 september 2005 kon men lezen “ BAE pension liability widens by € 1.3bn”. Dit zijn twee recente voorbeelden waarin ondernemingen opgeschrikt worden door toegenomen pensioenlasten. Pensioenlasten die met de inwerkingtreding van IFRS nu doorwerken op de balans en de resultatenrekening van elke onderneming met een pensioenregeling die niet als een Defined Contribution regeling gekwalificeerd kan worden. De IFRS regels zijn bedoeld om de vergelijkbaarheid tussen verslagleggende ondernemingen te bevorderen. Voor de door een onderneming gefinancierde pensioenregeling geldt dat deze op dezelfde manier boekhoudkundig behandeld wordt als vergelijkbare regelingen bij andere ondernemingen. Daarnaast beogen de IFRS regels transparant te maken wie welke verplichtingen en risico’s draagt.

Hoewel volgens sommigen de IFRS regels volledig voorbij gaan aan de Nederlandse pensioensituatie, en als abuis gekwalificeerd worden1 , dienen ze toch door beursgenoteerde ondernemingen toegepast te worden.

In het onderstaande artikel willen we door middel van een case-study laten zien hoe deze pensioenlasten nu bepaald worden, hoe groot de volatiliteit kan zijn, en hoe deze kunnen doorwerken in de financiële verslaglegging van de sponsorende onderneming, en welke de belangrijkste financiële variabelen zijn die deze pensioenlasten beïnvloeden.

We nemen daartoe een onderneming met bijbehorend ondernemings-pensioenfonds waarvan de belangrijkste kengetallen in Tabel 1 opgenomen zijn.

We nemen daartoe een onderneming met bijbehorend ondernemings-pensioenfonds waarvan de belangrijkste kengetallen in Tabel 1 opgenomen zijn.

Voordat we naar de berekeningen kijken geven we eerst tekst en uitleg bij de belangrijkste pensioenbegrippen in IFRS context. Allereerst is er de Net Benefit Expense (NBE) die bestaat uit de volgende componenten;

- De service cost, ofwel de actuariële kostprijs van de pensioenopbouw in enig jaar minus de pensioenpremies die door werknemers afgedragen worden.

- De interest cost, ofwel de verwachte stijging in de Defined Benefit Obligation (DBO) als gevolg van het verstrijken van tijd (i.e. één jaar). De DBO wordt gedefinieerd als de contante waarde van de pensioenaanspraken die aan het verleden toe te rekenen zijn, waarbij rekening gehouden wordt met toekomstige salarisstijgingen, toekomstige indexaties en toekomstige kansen van uitdiensttreding2. De interest cost is bij benadering gelijk aan het product van DBO en disconteringsvoet3. Deze disconteringsvoet wordt op balansdatum bepaald en wordt gewoonlijk gebaseerd op de op dat moment geldende rentevergoeding (yield) van bedrijfsobligaties met een minimale credit rating van AA (of Aa) en een looptijd die overeenkomt met de duration van de verplichtingen. Deze disconteringsvoet bepaalt in grote mate de contante waarde van de verplichtingen en dus de hoogte van de DBO.

- Expected return on plan assets. Dit is uiteraard het gewogen verwachte rendement op het belegde vermogen maal het gemiddelde belegde vermogen in het komende jaar en wordt als negatieve term opgenomen in deze sommatie. Het zijn vaak de actuaris en accountant die de redelijkheid van het te hanteren verwachte rendement onderbouwen. Te conservatieve of te optimistische aannames kunnen leiden tot een verstorend beeld in de bepaling van de pensioenlast, wanneer de gerealiseerde rendementen consequent hoger of consequent lager uitvallen dan de vooraf verwachte rendementen.

- Past Service Cost: Dit zijn de lasten die voortvloeien uit wijzigingen in de pensioenregeling. De lasten mogen als kosten lineair afgeschreven worden als ze nog niet als verplichting gelden. Is dit wel het geval dan moet de past service cost direct als pensioenuitgave aangemerkt worden.

- Gains and Losses: Veranderingen in de DBO of het belegde vermogen als gevolg van: – Een verschil tussen gerealiseerde uitkomsten en de gehanteerde assumpties – Een verandering in de gehanteerde assumpties.

- Zolang deze gains and losses binnen de zogenaamde corridor liggen, die gedefinieerd is als 10% * max ( DBO, belegde vermogen) dan heeft dit geen gevolgen voor de NBE, indien de onderneming gekozen heeft voor het gebruik van de corridor. Gains and Losses die buiten deze corridor liggen mogen afgeschreven worden over de resterende gemiddelde arbeidstijd, of direct indien daarvoor gekozen wordt.

Uit bovenstaande blijkt dat de NBE niet gemakkelijk te bepalen is en dat deze zeer gevoelig is voor:

- De gehanteerde disconteringsvoet

- Het verwachte en gerealiseerde beleggingsrendement

- Mogelijke indexaties

- Salarisstijgingen

1-Scenario Analyse

De eerste twee variabelen spelen in onze analyse een grote rol en we proberen te analyseren of en hoe pensioenfondsen ervoor kunnen zorgen dat de impact van de disconteringsvoet en het verwachte beleggingsrendement op de NBE geminimaliseerd kan worden. Ons uitgangspunt in de analyse is een eenvoudige berekening onder één centraal scenario, één set van verwachtingen, die voor de onderneming in de case de NBE voor het komende jaar bepaalt. We gaan er vanuit dat het verwachte rendement 6% is (0,45 * 9,0% + 0,55 * 3,6%) en de IFRS disconteringsvoet stellen we gelijk aan 5,5%4. Er is een “gain”, ook wel pre-paid genoemd van € 41 miljoen. Deze “gain” is het cumulatieve resultaat van in het verleden ontstane verschillen tussen verwachte en gerealiseerde rendementen en/of een verandering in de gehanteerde actuariële assumpties. Dit cijfer is door de actuaris van de onderneming aangeleverd.

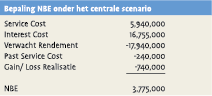

De basis opstelling ziet er dan als volgt uit:

De service cost is de door de actuaris vastgestelde kostprijs van 1 jaar pensioenopbouw voor dit specifieke pensioenfonds. Op de berekeningswijze van de service cost gaan we in dit artikel niet verder in. De interest cost is € 16,8 miljoen (is bij benadering gelijk aan 0,055 * € 298 miljoen), en het verwachte rendement is € 17,9 miljoen (0,06 * € 299 miljoen). De past service cost is door de actuaris aangeleverd en de gain/loss realisatie is de last die genomen moet worden als gevolg van actuariële winsten en verliezen.

De totale actuariële winst was € 41 miljoen. De hierboven beschreven corridormethode zorgt ervoor dat nu niet deze hele actuariële winst meegenomen hoeft te worden maar slechts een deel. Zoals gezegd is de grens van de corridor gelijk aan 10% * max ( DBO, belegde vermogen), hetgeen in dit geval gelijk is aan € 29,9 miljoen. Het meerdere, in dit geval € 11,1 miljoen, mag over de gemiddelde resterende arbeidstijd, we nemen hier 15 jaar, geamortiseerd worden. Dit leidt tot een verlichting van de NBE van € 11,1 miljoen/15 = € 740,000. De onderneming mag voor het komende jaar een pensioenlast van € 3,775,000 verwachten. Dit geldt echter alleen wanneer de verwachtingen ook daadwerkelijk uitkomen.

1000-Scenario Analyse

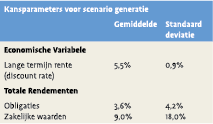

Als we de belangrijkste variabelen laten variëren en 1000 simulaties uitvoeren (in feite 1000 trekkingen) met behulp van ondertaande verdelingsparameters, dan kunnen we ook een empirische kansverdeling van de NBE berekenen. We hebben hiervoor de scenario generator van Towers Perrin, Cap:Link, voor gebruikt.5

Als we de belangrijkste variabelen laten variëren en 1000 simulaties uitvoeren (in feite 1000 trekkingen) met behulp van ondertaande verdelingsparameters, dan kunnen we ook een empirische kansverdeling van de NBE berekenen. We hebben hiervoor de scenario generator van Towers Perrin, Cap:Link, voor gebruikt.5

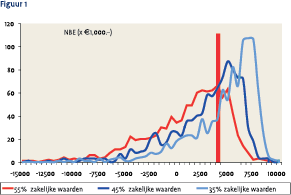

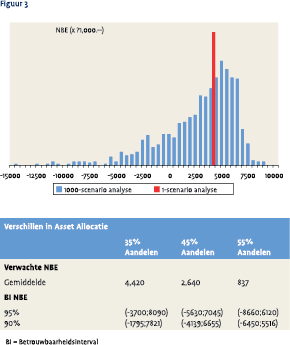

Wanneer we nu 1000 verschillende economische scenarios, dus 1000 verschillende realisaties van obligatierendementen, aandelenrendementen en lange rentestanden, gaan toepassen op bovenstaande opstelling dan zal het NBE histogram er als volgt uitzien (zie figuur 1).

Deze kansverdeling laat zien dat er nogal wat variatie in de NBE kan zitten op het moment dat het gerealiseerde rendement en de disconteringsvoet (= lange termijn rente) verandert. De NBE zal ergens tussen de -€ 15 miljoen en + € 10 miljoen kunnen uitkomen.

Deze kansverdeling laat zien dat er nogal wat variatie in de NBE kan zitten op het moment dat het gerealiseerde rendement en de disconteringsvoet (= lange termijn rente) verandert. De NBE zal ergens tussen de -€ 15 miljoen en + € 10 miljoen kunnen uitkomen.

De scheefheid in de verdeling is als volgt te verklaren. Lage en extreem lage NBE’s treden op wanneer de disconteringsvoet erg hoog is. Een stijging van de disconteringsvoet met 1% zorgt in dit voorbeeld voor een daling van de DBO met 20%. Deze gevoeligheid treedt ook onder nFTK op. Een stijging van de marktrente zorgt voor een daling in de verplichtingen, en de procentuele daling komt ruwweg overeen met de duration van de verplichtingen

Een lagere DBO zorgt voor lage service en interest cost, waardoor de NBE behoorlijk negatief kan uitkomen. De afgekapte rechter staart van de verdeling is een gevolg van het gebruik van de corridor.6 De gain van € 41 miljoen en de amortisatie van € 11 miljoen hiervan over 15 jaar, zie boven, zorgt ervoor dat er eerst een loss van € 70 miljoen gerealiseerd zou moeten worden voordat de NBE hierdoor zou toenemen.  Tot aan de corridorgrens van – € 30 miljoen hebben actuariele verliezen geen invloed op de NBE, omdat verliezen binnen de corridor niet meegenomen hoeven te worden. Dit betekent dat er een omslag van € 41 miljoen – ( -€ 30 miljoen ) = € 71 miljoen moet plaatsvinden alvorens de NBE op basis van actuariële verliezen zou stijgen. In de gegeven case is de kans hierop kleiner dan 4%. Het 95% betrouwbaarheidsinterval voor de NBE ligt tussen –€ 5,630,000 en € 7,050,000.

Tot aan de corridorgrens van – € 30 miljoen hebben actuariele verliezen geen invloed op de NBE, omdat verliezen binnen de corridor niet meegenomen hoeven te worden. Dit betekent dat er een omslag van € 41 miljoen – ( -€ 30 miljoen ) = € 71 miljoen moet plaatsvinden alvorens de NBE op basis van actuariële verliezen zou stijgen. In de gegeven case is de kans hierop kleiner dan 4%. Het 95% betrouwbaarheidsinterval voor de NBE ligt tussen –€ 5,630,000 en € 7,050,000.

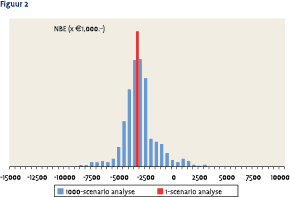

Als de corridor methode niet zou zijn toegepast, of niet langer zou mogen worden toegepast, dan wordt de NBE veel volatieler en de verdeling meer symmetrisch zoals in figuur 2.

De bandbreedte van de NBE loopt hier van -15 tot +27 miljoen met een gemiddelde van 9 miljoen. De invloed van de rente, i.e. disconteringsvoet kan behoorlijk groot zijn, en kan er snel voor zorgen dat de NBE omslaat van negatief naar positief en omgekeerd.

Veranderingen in de Asset Allocatie

Veranderingen in de Asset Allocatie

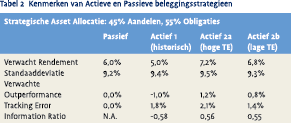

In de uitgangssituatie heeft het pensioenfonds 45% van het vermogen belegd in aandelen en 55% in obligaties. Wanneer we het percentage aandelen in de totale portefeuille verlagen of verhogen dan heeft dat uiteraard gevolgen voor het verwachte rendement en de standaarddeviatie van de portefeuille, maar ook gevolgen voor de gemiddelde (gesimuleerde) waarde van de NBE en de volatiliteit hiervan.

De volgende grafiek en tabel laten zien dat een hoger percentage aandelen ervoor zorgt dat de gemiddeld verwachte NBE lager wordt, maar dat de volatiliteit hoger wordt.

Een hoger percentage aandelen zorgt voor een hoger verwacht rendement en leidt daarmee tot een lagere verwachte NBE8. De volatiliteit wordt ook hoger, echter daar hoeft men niet echt wakker van te liggen zolang de corridormethode gebruikt mag worden, omdat verliezen, die zouden kunnen zorgen voor extreem hoge waarden van de NBE over 15 jaar uitgesmeerd mogen worden. Als deze mogelijkheid vervalt, dan zal een hoger percentage aandelen ook lijden tot mogelijk extreem hoge waarden voor de NBE. Uiteraard zal een verlaging van het percentage aandelen het omgekeerde effect hebben; de gemiddelde NBE wordt hoger en de volatiliteit lager.

Actief of Passief Beheer

Nu willen wij eens bezien of de keuze tussen actief en passief beheer nog van invloed is op de NBE. Het pensioenfonds in kwestie maakt gebruik van de diensten van één actieve vermogensbeheerder die de volledige portefeuille voor dit fonds beheert. In de vermogensbeheerovereenkomst is aangegeven dat de performancedoelstelling van de vermogensbeheerder een exces rendement van 1,2% is met een maximale ex-ante tracking error van 3%. Zonder op de details in te gaan kunnen we vermelden dat de vermogensbeheerder tot op het moment van analyse, hierin tekort geschoten is. Het behaalde exces rendement, tot op het moment van onze analyse, was -1% met een ex-post tracking error van 1,8%.

Om te bezien of actief management en de kwaliteit daarvan een invloed heeft op de verwachte NBE en de volatiliteit hiervan beschouwen we vier alternatieven (zie tabel 2). Allereerst kijken we naar de situatie waarbij het pensioenfonds overstapt naar passief beheer. De tweede mogelijkheid is dat de vermogensbeheerder blijft presteren zoals in het verleden, en we bekijken ook twee situaties waarin de vermogensbeheerder wel gaat presteren, of conform de vermogensbeheer-overeenkomst of met een lagere outperformance doelstelling en navenant lagere tracking error. De vier situaties zijn hieronder beschreven:

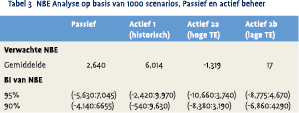

De mate van outperformance draagt natuurlijk bij aan het uiteindelijke rendement en draagt daarmee bij aan de bepaling van de NBE. De resultaten kunnen daarbij heel dramatisch zijn zoals we in tabel 3 op de volgende pagina laten zien.

De mate van outperformance draagt natuurlijk bij aan het uiteindelijke rendement en draagt daarmee bij aan de bepaling van de NBE. De resultaten kunnen daarbij heel dramatisch zijn zoals we in tabel 3 op de volgende pagina laten zien.

Een negatieve outperformance van 1% laat de verwachte NBE meer dan verdubbelen. Een outperformance 0,8% met lage tracking error zorgt ervoor dat de verwachte NBE bijna nul wordt. De impact van actief vermogensbeheer is enorm. Succesvol actief vermogensbeheer zorgt er ook voor dat de bovenkant van het 95% betrouwbaarheidsinterval lager wordt waardoor extreme uitkomsten beperkt worden.

Laten we even terugkeren naar tabel 1 waar we lieten zien dat de winst van de betreffende onderneming enkele tientallen miljoenen bedraagt. De gerealiseerde NBE dient op dit resultaat in mindering te worden gebracht. Het is onmiddellijk duidelijk dat de ondernemingsleiding met de blik van een havik naar de pensioenregeling en het bijbehorende vermogensbeheer zal kijken.

De invloed van IFRS is al onmiddellijk merkbaar in het gedrag van een groot aantal Nederlandse ondernemingen. Defined Benefit regelingen staan op de tocht, en de toevlucht naar (Collectieve) Defined Contribution regelingen is op dit moment al een trend te noemen.

De hierboven gepresenteerde resultaten gaan uit van een gemiddeld pensioenfonds dat de verplichtingen (voor de eigen verslaglegging, en dus niet voor de verslaglegging van de sponsor) waardeert tegen een 4% actuariële rekenrente. Onder dit gegeven is het begrijpelijk dat gekozen wordt voor een kleine rentegevoeligheid van het belegde vermogen. Dit geeft voor het pensioenfonds namelijk een stabiele ontwikkeling van de dekkingsgraad. De introductie van het FTK zal hier waarschijnlijk verandering in brengen. Pensioenfondsen krijgen net als onder de internationale accounting regels ook voor hun eigen boekhouding te maken met een rentegevoeligheid van de pensioenverplichtingen. Om dit renterisico van de pensioenfondsbalans te halen zal de duration van het belegd vermogen verhoogd moeten worden. Voor pensioenfondsen die dit doen zal gelden dat de aangesloten ondernemingen kunnen rekenen op een stabieler verloop van de pensioenlasten.

Noten

- Zie, Prof. Dr. G. Boender, in de Staatscourant van 20 April 2005.

- Wij zijn dank verschuldigd aan onze collega Ugo Hofman voor de precisering van de gehanteerde begrippen.

- De interst cost is officieel gelijk aan het product van disconteringsvoet en (DBO + service cost – uitkeringen).

- Op het moment van schrijven van dit artikel zou de disconteringsvoet behoorlijk lager uitgekomen zijn, omdat sinds we deze analyse voor de onderneming in kwestie uitgevoerd hebben, de rente termijnstructuur behoorlijk gedaald is.

- Cap:Link en Global Cap:Link zijn de Economische Scenario Modules die Towers Perrin gebruikt in ALM studies. Voor een beschrijving van Cap:Link zie, John M. Mulvey and Eric Thorlacius, “The Towers Perrin Global Capital Market Scenario Generation System” pp 286-312, in Worldwide Asset and Liability Modeling, edited by William T. Ziemba and John M. Mulvey, 1998.

- Er wordt binnen de IASB (International Accounting Standards Board) reeds lange tijd gedicussieerd over de afschaffing van het mogelijke gebruik van deze corridor. Het ziet ernaar uit dat het gebruik van de corridor en de smoothing niet wordt afschaft voor de berekening van de NBE. Voor de balansopstelling worden deze methodieken naar alle waarschijnlijkheid wel afgeschaft.

- Dit voorbeeld is puur illustratief en heeft niets met de onderneming en het pensioenfonds uit de case van doen.

- Een hoger verwacht rendement, en daarmee een lagere vewachte NBE is natuurlijk ook te bereiken door de assumpties voor de verachte rendementen te verhogen.

in VBA Journaal door Fred Nieuwland (l), Eric Mathijssen (r)