De term “zwemmen in je geld” is door Walt Disney op briljante wijze verpersoonlijkt in Dagobert Duck. Zijn vermogen biedt de vrek het plezier erin te kunnen zwemmen, maar geeft ook de last van de kans om het kwijt te raken. De Zware Jongens liggen altijd op de loer. Met de lage en in veel gevallen zelfs negatieve rente is het beeld van Dagobert Duck actueler dan ooit. Het aanhouden van cash wordt immers aantrekkelijker in deze situatie. Dat roept twee vragen op: is er een bodem voor de rente, ofwel hoe negatief kan de rente gaan? En wat hebben negatieve rentes voor implicaties voor beleggers?

NEGATIEVE RENTES CENTRALE BANKEN

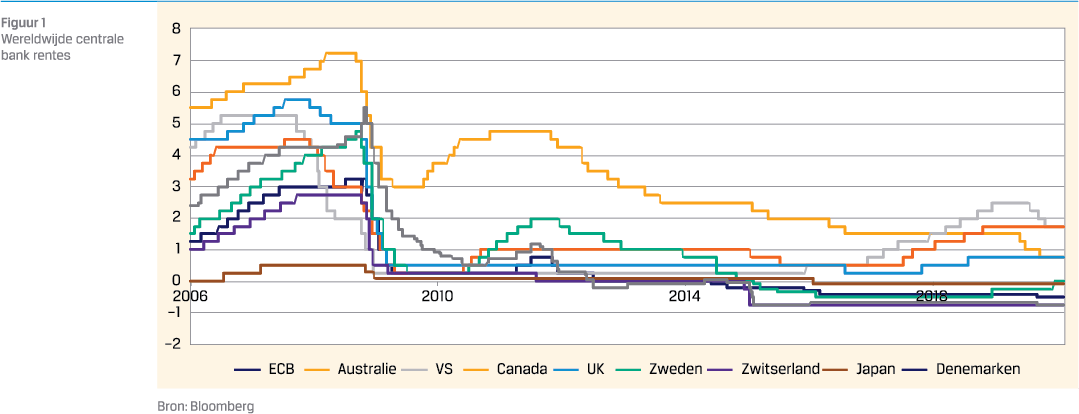

Sinds de crisis van 2008 hebben centrale banken nieuwe monetaire maatregelen geïntroduceerd om de prijsstabiliteit te waarborgen en de economische groei te ondersteunen. Meerdere centrale banken hebben hun rentes in de afgelopen jaren tot onder de 0% verlaagd (figuur 1), zijn gestart met opkoopprogramma’s en maken gebruik van ‘forward guidance’. Denemarken was de voorloper in 2012 om als eerste centrale bank naar negatieve rentes te bewegen. De ECB volgde in 2014, Zweden en Zwitserland in 2015 en Japan in 2016. Op het moment dat de rentes naar negatief gingen, was de veronderstelling dat dit een tijdelijk fenomeen zou zijn. Toch duurt het fenomeen van negatieve officiële rentes nu al ruim vijf jaar. Door het beleid van de ECB prijst de markt nog voor vele jaren een negatieve rente in. Samen met de opkoopprogramma’s van de centrale banken, waarbij niet alleen staatsobligaties, maar ook bedrijfsobligaties worden gekocht, heeft dit gezorgd dat eind januari ongeveer 24% van de wereldwijde investment grade obligatiemarkt met een negatieve rente handelde.

Toch komt er meer aandacht voor mogelijke negatieve gevolgen van negatieve rentes, zoals bijvoorbeeld een minder winstgevend bankwezen en risico’s omtrent financiële instabiliteit. Mede vanwege die risico’s was de Zweedse centrale bank in december 2019 de eerste centrale bank die terugkeerde naar een rente van 0%.

RENTE: HOW LOW CAN YOU GO?

Met de renteverlagingen van de banken wordt ook de effectieve ondergrens van de rente getest. De structurele daling van de rente en de negatieve rentes roepen de vraag op hoe ver rentes nog kunnen dalen. Aangezien negatieve rentes nog niet zo lang voorkomen, is daar uit de praktijk weinig over bekend. Theoretisch kunnen we stellen dat de limiet aan de korte kant bereikt wordt als de kosten van de negatieve rente groter worden dan de kosten van het aanhouden van contant geld. Er zijn meerdere studies die de negatieve effecten van een negatieve rente weergeven. Volgens de ECB (2019) valt hieronder het negatieve effect op de winstgevendheid van banken, maar ook de kans dat huishoudens het op een gegeven moment interessanter vinden om het geld contant aan te houden. Dat geeft namelijk een rendement van 0%. Wanneer je dit op grote schaal zou willen doen, komt er fysiek echter heel wat bij kijken om contant geld aan te houden. Namens de Financial Times hebben Jones en Shotter (2016) berekend dat de totale hoeveelheid euro’s in circulatie bij het publiek en bij banken in 195 hotelkamers past. Dat komt redelijk in de buurt van het geldpakhuis van Dagobert Duck. Maar dan hebben we het alleen nog maar over de huidige geldhoeveelheid. De totale staatsschuld van de landen van de eurozone bedroeg eind 2018 bijna 10.000 miljard euro. Om dat in fysiek geld om te zetten zouden behoorlijk wat geldpakhuizen nodig zijn. Dit is theoretisch wellicht mogelijk, maar praktisch vrijwel uitgesloten. Voor institutionele beleggers lijkt het onwaarschijnlijk dat toezichthouders toestaan dat ze op grote schaal obligaties omzetten in cash. Er zal dus altijd vraag naar obligaties blijven bestaan.

Toch wordt het op een gegeven moment interessant om het geld fysiek aan te houden, zeker voor particulieren. Dit geeft aan dat de effectieve ondergrens van de rente op het punt ligt waar partijen hun geld fysiek op gaan slaan. De IMF (2017) schattingen voor dit omslagpunt liggen tussen de –0.75% en –2.0%. Dit verschilt per land en wordt ook bepaald door de bankbiljetten die in omloop zijn. In de eurozone worden sinds januari 2019 geen 500 euro biljetten meer gedrukt, wat het duurder maakt om fysiek geld te bewaren. De Deense centrale bank gaf in september 2019 aan dat er zeker een ondergrens is voor de rente, maar dat ze deze nog niet hebben gevonden. Wel werd aangegeven dat ze niet ver van de effectieve ondergrens af zitten met de huidige centrale bank rente van (–0.75%), en dat het positieve effect van negatievere rentes beperkt is. In Zwitserland worden de negatieve rentes al doorberekend aan bedrijven en huishoudens. De ondergrens is voor de langere rente minder duidelijk.

VOOR AL HET FYSIEKE GELD ZIJN BEHOORLIJK WAT GELDPAKHUIZEN NODIG

In principe is de effectieve ondergrens ook beperkt in langere looptijden, doordat bij een extreem vlakke curve, of zelfs een inverse curve, er weinig motief is om verder de curve op te bewegen. Echter, zoals hierboven aangestipt, institutionele beleggers hebben vaak maar beperkte mogelijkheden om uit obligaties te stappen. Naast dat zulke grote hoeveelheden geld niet ergens opgeslagen kunnen worden, gebruiken veel institutionele partijen obligaties ook om hun verplichtingen te matchen. Zij zijn vanuit regelgeving verplicht om een groot deel in obligaties te beleggen. Daarnaast hebben obligaties in bepaalde gevallen nog steeds een rol van diversificatie en bescherming in de portefeuille. In tijden van stress kunnen langere rentes een verdere sterke daling laten zien, maar dit zal een tijdelijk fenomeen zijn. Tot nu staat het laagterecord voor de 10-jaars rente op naam van Zwitserland, waar deze rente op 15 augustus 2018 –1,12% noteerde. Is dit de maximale premie die beleggers voor veiligheid willen betalen? We weten het niet, maar we sluiten zeker niet uit dat kapitaalmarktrentes nog lager kunnen. Als er een recessie komt voordat bijvoorbeeld de ECB of de Zwitserse centrale bank hun rentes hebben genormaliseerd, lijken nieuwe laagterecords voor de lange rente zeker mogelijk.

HEBBEN OBLIGATIES NOG EEN ROL IN DE PORTEFEUILLE?

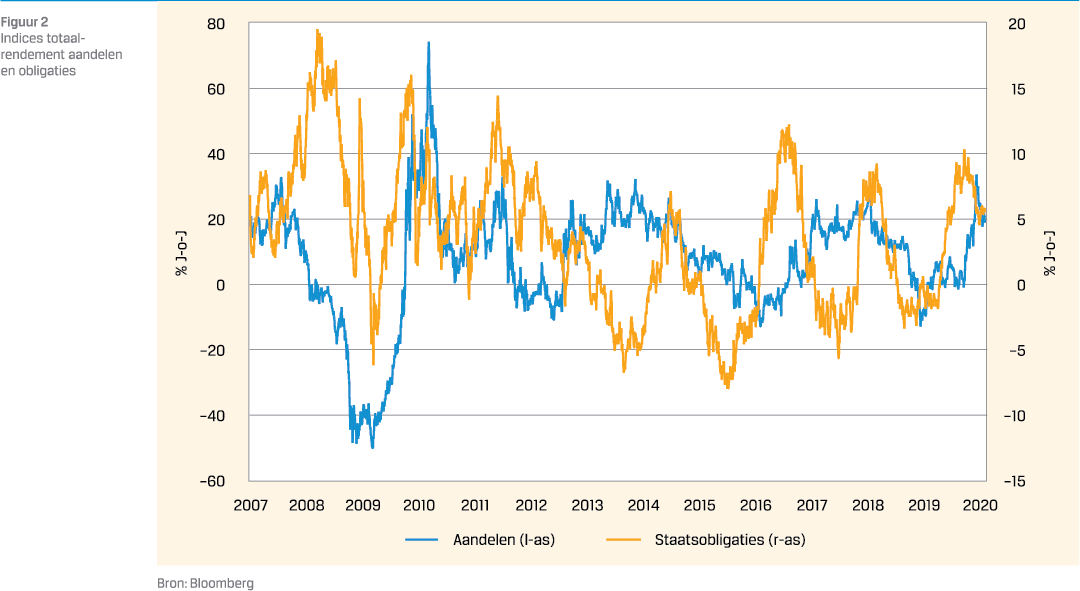

Obligaties hebben altijd een belangrijke plek in een portefeuille gehad, en vervullen meerdere rollen. Ten eerste worden obligaties in de portefeuille opgenomen om de obligatiehouder inkomsten te verschaffen. Ten tweede hebben ze in het verleden gezorgd voor solide rendementen. Van 2000 tot 2018 was het gemiddelde jaarrendement op staatsobligaties van de landen van de eurozone 4,8%. Voor Europese aandelen was dit 2,9%. Ten tweede zijn ze een bron van diversificatie tijdens tijden van stress. In 2008 gingen aandelen met zo’n 40% onderuit, terwijl het rendement op eurozone obligaties 9,1% was (figuur 2). Als laatste verstrekken obligaties liquiditeit binnen een beleggingsportefeuille. Deze rol, het generen van een solide rendement, is een stuk lastiger geworden. In de genoemde periode van 2000 tot 2018 daalde de gemiddelde rente op eurozone staatsobligaties van 5% naar 0,7%. In het eerste deel van deze periode tot zo rond 2012 bestond het rendement vooral uit de coupons, in het tweede deel in toenemende mate uit prijsstijgingen. Inmiddels liggen rentes in ontwikkelde landen op historisch lage niveaus. In de eurozone handelt bijvoorbeeld een groot gedeelte van de Duitse en Nederlandse curve negatief, maar ook de rente in de VS staat op historisch lage niveaus. Er zijn zelfs al bedrijfsobligaties uitgegeven met negatieve rentes. Toch behaalden staatobligaties uit de eurozone in de eerste helft van 2019 nog een rendement van 6%, bij een rente rond 0%. Investeerders zullen dus waarschijnlijk niet de rendementen behalen die ze de afgelopen jaren hebben gezien. Voor een jaarlijks rendement van 5% zoueen voortdurende rentedaling nodig zijn, wat we niet voorzien. Sterker nog, de kans op negatieve rendementen wordt steeds groter. Door de lagere rente is de rentegevoeligheid van obligaties toegenomen. Een kleine rentestijging heeft daardoor grotere negatieve gevolgen voor de prijs. Een consequentie van deze lage, en soms zelfs negatieve rentes is dat beleggers het risiconiveau in de portefeuille verhogen, hetzij door langerlopende obligaties of risicovollere obligaties op te nemen of door aandelen of alternatieve beleggingen aan te kopen. Deze zoektocht naar rendement staat wel op gespannen voet met de traditionele rol van obligaties in een portefeuille, namelijk die van een risicobestendige bouwsteen.

DOOR DE LAGERE RENTE IS DE RENTEGEVOELIGHEID VAN OBLIGATIES TOEGENOMEN

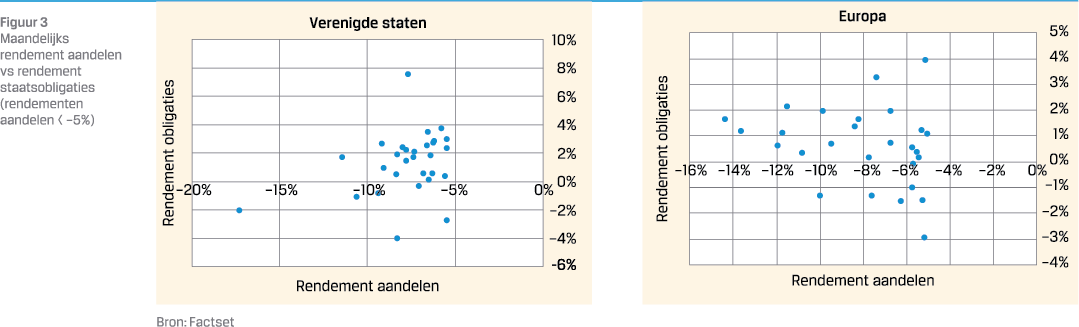

De tweede rol, het bieden van diversificatie in tijden van stress, wordt ondanks de lage rentes nog steeds vervuld. Het is dan ook te snel om te stellen dat obligaties vanwege de lage rente geen rol meer hebben in een portefeuille. Ze bieden nog steeds tegenwicht tegen een risicovollere portefeuille. Doorgaans bewegen obligaties in tegengestelde richting aan beleggingen met een hoger risico.

Dat zien we ook nog steeds (figuur 3), bij paniek vluchten beleggers naar staatsobligaties, voornamelijk van de veilige landen. In 2018 boekten eurozone obligaties een plus van 1%, terwijl Europese aandelen 10% verloren.

In de huidige lage renteomgeving is het bieden van diversificatie echter wel lastiger. Bij een daling van aandelenmarkten van bijvoorbeeld 20%, zullen obligaties niet veel toe kunnen voegen aan de performance met deze lage rentes, maar ze bieden wel diversificatie. Het vooruitzicht van een rendement rond de 0% is namelijk veel aantrekkelijker dan een rendement van –20%. Wel is de diversificatie beperkter dan dat dit historisch gezien was, doordat rentes in veel landen al rond de ‘effective lower bound’ liggen. Er zijn nog wel obligatiemarkten waar er nog ruimte is voor dalende rentes. Voorbeelden hiervan zijn de VS, China en Canada.

De rol van obligaties als veilige haven in tijden van economische en marktonrust blijft overeind, maar de prikkel voor beleggers komt wel anders te liggen. De belegger betaalt immers een soort verzekeringspremie voor de veiligheid van obligaties, waar obligaties voorheen een solide basis onder het beleggingsresultaat legden. Voor de beleggers resulteert dat in een prikkel om meer risico te nemen, zoals hierboven genoemd. Maar het is ook een prikkel om zo lang mogelijk in die risicovolle beleggingen te blijven zitten. Als er dan een situatie ontstaat waar risicovolle beleggingen minder aantrekkelijk worden, kan dat leiden tot hogere volatiliteit en diepere marktcorrecties. Dit zou in sommige markten nog versterkt kunnen worden door opdrogende liquiditeit tijdens een correctie.

LEIDEN LAGE RENTES TOT HOGERE AANDELENRENDEMENTEN?

Wat hebben lage rentestanden voor gevolgen voor te verwachten rendementen? Voor obligaties zelf is dit vrij duidelijk. Bij een negatieve rente zijn significant positieve rendementen alleen mogelijk bij een verdere daling van de rente. Dat ligt niet het meest voor de hand. Lage of negatieve rendementen op staatsobligaties van de kernlanden in de eurozone zijn de komende jaren waarschijnlijker. Voor significant positieve rendementen zullen obligatiebeleggers hun heil moeten zoeken in staatsobligaties van de VS, Canada, Australië of perifere eurozone landen. Het nadeel hiervan is echter dat dit in het geval van de VS, Canada en Australië gepaard gaat met valutarisico. Rendementen op Investment Grade bedrijfsobligaties, obligaties uit opkomende markten of High Yield obligaties zullen naar ver wachting ook positief zijn, maar deze categorieën kennen wel een flink hoger risico.

Voor aandelen is de vraag wat lage rente voor het rendement betekent lastiger te beantwoorden. Op zichzelf is een lage rente positief voor de waardering van aandelen. Die waardering is immers in principe de contante waarde van alle toekomstige cash flows (dividend en aandeleninkoop). Een lagere disconteringsvoet maakt toekomstige cash flows en daarmee de aandelen waardevoller. Echter, als die lage rente een gevolg is van lage groei en lage inflatie, dan zullen toekomstige winsten minder snel groeien. Een van de mogelijke negatieve gevolgen van de lage rente is dat het onrendabele niet-innovatieve bedrijven overeind houdt en overheden minder aanzet tot structurele hervormingen. Daarmee kunnen lage rentes bijdragen aan een lage productiviteitsgroei en uiteindelijk lagere winstgroei.

LAGE OF NEGATIEVE RENDEMENTEN OP STAATSOBLIGATIES VAN DE KERNLANDEN IN DE EUROZONE ZIJN DE KOMENDE JAREN WAARSCHIJNLIJKER

Gemeten naar traditionele waarderingsmaatstaven als koers-winstverhoudingen, dividendrendement of prijs-boekwaarde zijn Amerikaanse aandelen aan de dure kant. Dat geldt in mindere mate voor Europese aandelen of aandelen uit opkomende markten. Japanse aandelen zijn zelfs goedkoop. Maar gezien de matige economische vooruitzichten lijken lage rentestanden voor een groot deel verdisconteerd in de huidige koersen. Daarmee zullen aandelen het de komende jaren vooral moeten hebben van winstgroei en minder van hogere waarderingen. Aandelenrendementen zullen naar verwachting lager liggen dan wat we uit het verleden gewend zijn.

CONCLUSIE

Het fenomeen Dagobert Duck met zijn geldpakhuis zal ook bij fors negatieve rentes een uitzondering blijven. De ondergrens voor de korte rente ligt waarschijnlijk ergens tussen –0,75% en –2,0%. Voor de lange rente is een ondergrens nog moeilijker aan te geven. Particuliere beleggers hebben maar zelden genoeg geld om er echt in te zwemmen en kunnen bovendien uitwijken naar beleggingscategorieën die nog wel een positief verwacht rendement geven. Institutionele beleggers zijn vaak om praktische redenen of vanuit regelgeving gebonden aan staatsobligaties.

Samenvattend kunnen we over de beleggingsimplicaties van de lage rentes stellen dat de traditionele rol van obligaties met een negatieve rente in een beleggingsportefeuille minder wordt. Ze dragen niet meer zoveel bij aan het beleggingsresultaat als in de geschiedenis. Het evenaren van de rendementen van de afgelopen tien jaar is vrijwel uitgesloten. De kans is groot dat het rendement over de aankomende tien jaren niet veel boven de 0% uit gaat komen. Daarnaast kan diversificatie ook bereikt worden met cash. In tijden van stress kunnen rentes tijdelijk nog wel flink lager zakken en de liquiditeit houdt de markt voor staatsobligaties aantrekkelijk. Hier komt echter de limiet van de negatieve rente om de hoek kijken. Als beleggers massaal uit (staats)obligaties stappen, gaat de prijs omlaag en de rente dus vanzelf omhoog. Lagere rentes rechtvaardigen ceteris paribus hogere aandelenwaarderingen. Echter, meestal blijft het overige niet gelijk. Lage rente is het gevolg van lage groei en lage inflatie en kan daar zelfs aan bijdragen. Dat beperkt het verwachte rendement op aandelen.

Literatuur

- IMF, augustus 2017, Negative interest rate policies – initial experiences and assessments. Rapport op www.imf.org/en/ Publications/Policy-Papers/Issues/2017/08/03/ pp080317-negative-interest-rate-policies-initial-experiencesand-assessments.

- European Central Bank, juni 2019. Is there a zero lower bound? The effect of negative policy rates on banks and firms. Rapport op papers.ssrn.com/sol3/papers.cfm?abstract_id=3460947

- Jones, C en Shotter, J, Augustus 2016, Banks look for cheap way to store cash piles as rates go negative, Financial Times. Artikel op www.ft.com/content/ e979d096-5fe3-11e6-b38c-7b39cbb1138a

in VBA Journaal door Kim Lubbers en Joost van Leenders