De lifecycle aanpak lijkt een gamechanger bij beleggen in het nieuwe pensioencontract. Lifecycle beleggen komt, populair verwoord, neer op de vuistregel dat het percentage aandelen in de portefeuille gelijk moet zijn aan 100 minus de leeftijd. Omdat pensioenfondsen maar liefst 1.725 miljard euro (DNB, 2021) voor hun deelnemers beleggen, hebben zij logischerwijs meer diepgaande kennis van lifecycle beleggen nodig dan alleen praktische vuistregels.

In essentie hangt lifecycle beleggen af van de inzet van human capital ofwel het toekomstig arbeidsinkomen. Over lifecycle beleggen in het kader van het nieuwe pensioenstelsel is ook recent in het VBA Journaal geschreven door Alserda en Potter van Loon (2020), Staring en Van Loo (2020) en Alserda, Sibma en Tebbenhof (2021). Dit artikel heeft echter als doel klassieke en meer recente inzichten over lifecycle beleggen, de beleggingshorizon en human capital samen te vatten en te verhelderen in het kader van het nieuwe pensioencontract. De inzet van human capital is namelijk complexer en genuanceerder dan het op het eerste gezicht lijkt. Een dergelijk samenvattend artikel is, voor zover bekend bij de auteur, nog niet voorhanden voor pensioenfondsen.

In essentie hangt lifecycle beleggen af van de inzet van human capital ofwel het toekomstig arbeidsinkomen. Over lifecycle beleggen in het kader van het nieuwe pensioenstelsel is ook recent in het VBA Journaal geschreven door Alserda en Potter van Loon (2020), Staring en Van Loo (2020) en Alserda, Sibma en Tebbenhof (2021). Dit artikel heeft echter als doel klassieke en meer recente inzichten over lifecycle beleggen, de beleggingshorizon en human capital samen te vatten en te verhelderen in het kader van het nieuwe pensioencontract. De inzet van human capital is namelijk complexer en genuanceerder dan het op het eerste gezicht lijkt. Een dergelijk samenvattend artikel is, voor zover bekend bij de auteur, nog niet voorhanden voor pensioenfondsen.

DE THEORIE OVER BELEGGEN EN DE HORIZON VAN SAMUELSON EN MERTON

VAN SAMUELSON EN MERTON Het begrip lifecycle, of levenscyclus, vraagt om een korte toelichting voordat we dit combineren met beleggen. Het gaat hierbij om de economische theorie over consumeren, lenen en sparen in de verschillende fases van een mensenleven, de hier bedoelde levenscyclus. De lifecycle theorie veronderstelt dat individuen hun consumptie- en spaargedrag over hun levenscyclus rationeel plannen. Het uitgangspunt hierbij is dat individuen hun consumptieniveau in elke periode in hun leven op hetzelfde niveau willen houden. Hierbij speelt het naar voren halen van middelen (lenen) en uitstellen (sparen) voor een gelijkmatige consumptie gedurende de levenscyclus een centrale rol. Pensioen vormt een essentieel onderdeel van dit gelijkmatige inkomen voor consumptie. In het nieuwe pensioencontract wordt beleggen expliciet gekoppeld aan de economische theorie over de lifecycle.

Daarnaast moeten we voor dit artikel vooraf de reikwijdte van pensioenbeleggen bepalen. We beperken ons hierbij tot de categorie aandelen in de gegeven voorbeelden. Voor aandelen mogen ook andere risicodragende beleggingen zoals vastgoed, high yield obligaties of alternatieve beleggingen worden gelezen. Niet-risicodragende beleggingen hebben bij pensioenen als doel risicoloos nominaal of voor inflatie gecorrigeerd pensioeninkomen te verschaffen. We laten in dit artikel niet-risicodragende beleggingen (grotendeels) buiten beschouwing. Voor een analyse van de renteafdekking in het kader van lifecycle beleggen bij pensioenfondsen zie Mehlkopf en Van Bilsen (2020).

HET IS THEORETISCH JUIST DAT PENSIOENFONDSEN MEER RISICO KUNNEN LOPEN ALS HUMAN CAPITAL BIJ EEN LANGERE TIJDSHORIZON ONDERDEEL VAN HUN BELEGGINGSBELEID VORMT

Aan de lifecycle theorie is altijd het idee van een tijdshorizon verbonden. De twee pijlers onder de moderne beleggingstheorie,2 de portefeuilletheorie van Markowitz en het Capital Asset Pricing Model (CAPM), zijn gericht op één periode. Maar welke beleggingsmix respectievelijk mixen zijn optimaal bij een langere horizon? In 1969 hebben Samuelson en Merton beiden een artikel gepubliceerd met daarin de stelling dat de beleggingshorizon geen invloed heeft op de beleggingsmix. Of de horizon nu één of twintig jaar is, in beide gevallen wordt een even groot deel van de portefeuille in aandelen belegd.

Deze misschien wat verrassende conclusie steunt op een aantal veronderstellingen. Om te beginnen heeft een belegger in het raamwerk van Samuelson en Merton geen andere inkomsten dan die uit beleggen. De inkomsten uit beleggen en het vermogen zelf zijn dus de enige bron van consumptie. De belegger heeft dus geen toekomstig arbeidsinkomen (human capital) of ander vermogen. Een volgende veronderstelling is dat waarschijnlijkheidsverdelingen van rendementen van aandelen en andere beleggingscategorieën iedere periode hetzelfde zijn. Deze veronderstelling leidt ertoe dat aandelenrendementen een zogenoemde random walk vertonen, ofwel niet voorspelbaar zijn.

Ook kiezen Samuelson en Merton voor een ttype nutsfunctie. Binnen de economische theorie staat nutsmaximalisatie immers centraal en dat geldt ook voor beleggingsbeslissingen. De twee auteurs kiezen hierbij voor de zogenoemde ‘power’-nutsfunctie. Theoretisch is deze te verkiezen boven de kwadratische nutsfunctie, die wordt gebruikt in het populaire CAPM. Bij de ‘power’-nutsfunctie is de zogenoemde relatieve risicoaversie constant. Een constante relatieve risicoaversie houdt in dat bij ieder inkomensniveau procentueel evenveel wordt geconsumeerd.

Onder de zojuist genoemde veronderstellingen is de beleggingsmix volgens Samuelson en Merton bij iedere horizon hetzelfde. Een langere horizon leidt weliswaar tot een hoger risico (!) rondom het vermogen, maar dit risico wordt exact gecompenseerd door een hoger rendement (!) in termen van de gebruikte nutsfunctie. De combinatie van een hoger risico én een hoger rendement levert bij iedere periode eenzelfde nut op. De uitkomsten van Samuelson en Merton geven blijk van wiskundige elegantie door het gebruik van de power-nutsfunctie, maar voor dit artikel is vooral van belang dat de looptijd geen invloed heeft op de samenstelling van de beleggingsmix als geen ander vermogen of inkomen aanwezig is en als waarschijnlijkheidsverdelingen van rendementen constant zijn.

DE RELEVANTE MAATSTAF IS HET RISICO ROND HET CUMULATIEVE RENDEMENT

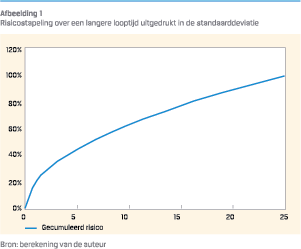

We lichten nu de maatstaf van het risico rond het cumulatieve rendement toe. Bij beleggen, sparen of toekomstig inkomen, als er tenminste sprake is van meerdere periodes, is deze maatstaf van belang. Het gecumuleerde rendement is, als we abstraheren van stortingen en onttrekkingen, niets anders dan het eindkapitaal gedeeld door het beginkapitaal. We kunnen ook het vermogen zelf gebruiken. Dit is immers het gecumuleerde rendement vermenigvuldigd met het startbedrag. De kern is dat de stapeling van het vermogen onder invloed van de beleggingsrendementen in de maatstaf is verwerkt. Het risico van een belegging neemt dan toe met deze maatstaf. In afbeelding 1 staat het gecumuleerde risico over de looptijd weergegeven.

We lichten nu de maatstaf van het risico rond het cumulatieve rendement toe. Bij beleggen, sparen of toekomstig inkomen, als er tenminste sprake is van meerdere periodes, is deze maatstaf van belang. Het gecumuleerde rendement is, als we abstraheren van stortingen en onttrekkingen, niets anders dan het eindkapitaal gedeeld door het beginkapitaal. We kunnen ook het vermogen zelf gebruiken. Dit is immers het gecumuleerde rendement vermenigvuldigd met het startbedrag. De kern is dat de stapeling van het vermogen onder invloed van de beleggingsrendementen in de maatstaf is verwerkt. Het risico van een belegging neemt dan toe met deze maatstaf. In afbeelding 1 staat het gecumuleerde risico over de looptijd weergegeven.

Hoe moet afbeelding 1 worden gelezen? Vanuit het perspectief van het startpunt van de beleggingen neemt het risico toe, omdat in een langere periode risico zich kan stapelen, lees beleggingsjaren met slechte rendementen volgen elkaar mogelijk op. Uitgangspunt bij deze afbeelding is het risico van aandelen van 20% gemeten door de standaarddeviatie op jaarbasis volgens de Uniforme Reken Methodiek (URM). Door het toepassen van de normale verdeling en de daarbij horende veronderstelling dat de jaarrendementen onafhankelijk van elkaar zijn, ontstaat de curvevorm van het risico in afbeelding 1. De risico’s zijn in dit gestileerde voorbeeld makkelijk na te rekenen als de standaarddeviatie van het eenjaarsrisico maal de wortel uit het aantal jaren.

DE INVLOED VAN MEAN REVERSION OP RISICO EN RENDEMENT BIJ EEN LANGERE HORIZON

We richten ons nu op een ander facet van de beleggingshorizon, namelijk het voordeel dat een langere horizon kan opleveren om te profiteren van hogere of lagere verwachte risico’s of rendementen. Tot dusverre namen we aan dat rendement en risico constant zijn in de tijd. Maar de rendementen en risico’s van aandelen en andere beleggingen zijn onderhevig aan het economische, monetaire, politieke en sociale klimaat. De daarin optredende wisselvalligheden kunnen bij hoge verwachte rendementen of lagere risico’s een argument zijn om meer in aandelen te beleggen bij een langere beleggingshorizon.

HET RISICO VAN BELEGGEN STAPELT ZICH IN DE TIJD: TIJDSDIVERSIFICATIE IS GEBASEERD OP EEN DROGREDEN

In dit kader is het een belangrijke vraag of aandelenrendementen op de lange termijn meer of minder volatiel zijn dan het niveau van de huidige volatiliteit. Een daaraan gekoppelde verwachte aanpassing naar het gemiddelde wordt aangeduid als mean reversion. Een andere Engelstalige term is regression to the mean. De terugkeer naar het gemiddelde is onderdeel van een normaal ‘random walk’-patroon zoals bij een normale verdeling met onafhankelijke gebeurtenissen (Bernstein, 1996). Dit zorgt ervoor dat de wet van de grote getallen geldt.

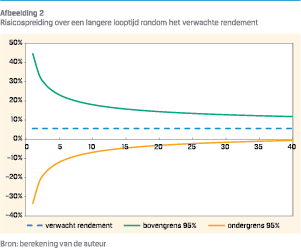

Een mogelijk misverstand rond beleggen bij een langere horizon en de wet van de grote getallen is dat de tijd zelf risico spreidt en daarmee vermindert (Bodie, 1995). Dit wordt aangeduid met de term tijdsdiversificatie. Het misverstand hangt samen met de gebruikte maatstaf. Bij tijdsdiversificatie wordt namelijk het risico rond het gemiddelde rendement over de tijd gemeten. Siegel (2002) gebruikt deze maatstaf in zijn bekende boek Stocks for the Long Run. Hierbij klopt het inderdaad dat risico over de tijd daalt. We illustreren dit in afbeelding 2, waarin het risico van het gemiddeld rendement van aandelen daalt als de horizon langer wordt. In dit gestileerde voorbeeld drukken we risico uit als het 95% betrouwbaarheidsinterval rondom het gemiddelde rendement.

In afbeelding 2 gebruiken we voor het berekeningsgemak een normale verdeling en het rendement en risico volgens de URM. De gebruikte logica achter tijdsdiversificatie is dezelfde als bij spreiding van aandelenbeleggingen. Deze logica houdt in dat het bundelen van onzekere gebeurtenissen zorgt voor lagere risico’s; bij een correlatie van nul zorgt dit zelfs voor het wegvallen van risico bij zeer grote aantallen.

In afbeelding 2 gebruiken we voor het berekeningsgemak een normale verdeling en het rendement en risico volgens de URM. De gebruikte logica achter tijdsdiversificatie is dezelfde als bij spreiding van aandelenbeleggingen. Deze logica houdt in dat het bundelen van onzekere gebeurtenissen zorgt voor lagere risico’s; bij een correlatie van nul zorgt dit zelfs voor het wegvallen van risico bij zeer grote aantallen.

Waar zit nu de valkuil in deze redenering over tijdsdiversificatie? De drogreden hierbij is de veronderstelling dat het niet uitmaakt hoe de bundeling van risico’s plaatsvindt, zolang maar meerdere ‘gebeurtenissen’ plaatsvinden. De redenering is dus dat risicospreiding zowel op hetzelfde moment, als in de tijd achter elkaar, plaats kan vinden. Op zich klopt deze redenering mits geen sprake is van risicostapeling. Voor een nadere uitleg zie Bodie, Kane en Marcus (1996).

Wat betreft de verwachte rendementen wordt met mean reversion bedoeld dat aandelenrendementen tot op zekere hoogte voorspelbaar zijn (Campbell en Viceira, 2002). Anders gezegd: een belegger houdt er dan rekening mee dat goede jaren worden gevolgd door magere jaren en andersom. Of ook: een lagere beurswaardering wordt gevolgd door een hogere en andersom. Hoewel deze lijn van denken plausibel is kan een terugkeer naar het gemiddelde erg lang duren (denk aan de Japanse aandelenmarkt).

Mean reversion van aandelenrendementen appelleert aan de intuïtie, maar over het bestaan van mean reversion voor de volatiliteit en het verwachte rendement bestaat geen consensus. De algemene voorspelling dat koersen gaan stijgen is even valide als de voorspelling dat koersen gaan dalen. Dit geldt ook voor de volatiliteit. Alleen weten we niet wanneer dit gebeurt en kunnen we hiervoor geen gegarandeerd winstgevende voorspelling doen (Pistorius, 2016, 2017). Want ook al bestaat mean reversion in het verleden, wil dit niet zeggen dat het zich ook in de toekomst op eenzelfde manier voordoet.

Bij de veronderstelling dat waarschijnlijkheidsverdelingen van beleggingscategorieën variëren gaat de lengte van de beleggingshorizon invloed uitoefenen op de strategische beleggingsmix. Mean reversion van aandelenrendementen zorgt ervoor dat bij hogere rendementsverwachtingen een groter gedeelte van de portefeuille in aandelen kan worden belegd bij een langere beleggingshorizon. Dit is een vorm van tactisch langetermijn beleggen met de strategische beleggingsmix. Dit kan een beleggingsovertuiging van een pensioenfonds zijn. Maar als een pensioenfonds nu niet op een dergelijke manier belegt lijkt er weinig reden om dat in het kader van het nieuwe pensioencontract te veranderen.

DE TOEVOEGING VAN HUMAN CAPITAL AAN DE LIFECYCLE THEORIE

Tot zover de basistheorie over beleggen en de horizon, en het mogelijke misverstand daarover. Tijd zorgt eenvoudigweg voor stapeling, of het nu gaat om risico of rendement. Dit artikel gaat echter over lifecycle beleggen in het nieuwe pensioencontract. Daarom is het nu tijd om het hierbij relevante begrip human capital te introduceren. Naast financieel kapitaal bestaat ook het zogenoemde menselijke kapitaal, ‘human capital’, ofwel inkomen uit toekomstige arbeid (Bodie, Merton en Samuelson, 1992). De waarde van human capital kunnen we berekenen door het toekomstige inkomen contant te maken, net als bij een obligatie of een aandeel.

Human capital is als het ware vergelijkbaar met een belegging, met dat verschil dat human capital niet verhandelbaar is. Waarom is human capital relevant voor de samenstelling van de beleggingsportefeuille van het pensioenfonds? De essentie hierbij, is dat human capital kan worden beschouwd als onderdeel van het vermogen in het pensioenfonds. Als zodanig heeft het dan invloed op de samenstelling van de beleggingsmix van een pensioenfonds. Maar wat betekent dit voor de deelnemer? De essentie is de aanname dat het toekomstig inkomen wordt gebruikt om extra pensioen op te bouwen door meer te sparen, of meer of langer te werken bij tegenvallende rendementen op de financiële markten. Als de rendementen op de financiële markten meevallen geldt het tegenovergestelde.

Human capital kan worden ingezet als de beleggingsportefeuille niet het gewenste pensioen dreigt op te leveren. Vanuit het perspectief van de deelnemer lijkt human capital op een geschreven putoptie: als beleggingsopbrengsten tegenvallen, wordt deze putoptie uitgeoefend met human capital door het pensioen zelf aan te vullen door minder te consumeren, of door meer of langer te werken. Tegelijkertijd is vanuit de deelnemer bekeken ook sprake van een calloptie wanneer de beleggingsopbrengsten meevallen en leiden tot een hoger pensioen. Dan kan een deelnemer ook kiezen om het hogere pensioen in te zetten door minder of korter te gaan werken of meer te consumeren.

Bij het voortschrijden van de leeftijd van de deelnemer neemt het human capital af. Het inkomen uit het human capital wordt immers gebruikt voor consumptie en sparen. Dit leidt ertoe dat de inkomstenstroom ter vervanging van het zekere gedeelte van de pensioenfondsportefeuille (kas en obligaties) afneemt. Stel dat het toekomstig inkomen risicoloos is en daarmee vergelijkbaar met een staatsobligatie, dan dient het verminderde risicovrije gedeelte van de beleggingen te worden aangevuld ten laste van het aandelenbelang in de portefeuille. Dit mechanisme maakt duidelijk dat gedurende de levenscyclus van de deelnemer steeds minder in aandelen wordt belegd.

Toekomstige inkomensstromen lijken niet op voorhand zeker. Bovendien kan de mate van zekerheid sterk verschillen (Bodie, Merton en Samuelson, 1992). Zo loopt een leraar economie waarschijnlijk minder risico over zijn toekomstig salaris dan een beleggingsadviseur, die ontslagen kan worden bij een langdurige malaise op de beurs. Een ondernemer loopt wellicht nog meer risico over zijn toekomstige inkomsten. Zijn human capital lijkt dan meer op een aandeel in een bedrijf. Dit laatste is immers ook te zien als de contante waarde van de toekomstige risicovolle winsten. Voorlopige conclusie is, dat volgens de lifecycle theorie een persoon met een riskanter beroep het aandelengedeelte in zijn portefeuille kleiner dient te maken dan een persoon met een zekerder inkomen.

LIFECYCLE BELEGGEN IN HET NIEUWE BELEGGINGSCONTRACT LEVERT HET VOORDEEL OP DAT HET BELEGGINGSBELEID PRECIEZER KAN WORDEN AFGESTEMD OP DE LEEFTIJDSCOHORTEN

In de literatuur wordt human capital op twee manieren benaderd: de zogenoemde riskless view, dit is de gewoonlijke manier van kijken, waarbij human capital wordt beschouwd als een risicoloze obligatie, en de zogenoemde risky view, een alternatieve zienswijze waarbij human capital meer lijkt op aandelen (Minderhoud, Molenaar en Ponds, 2011). Als human capital meer op een aandeel lijkt, dan ligt een afnemend belang in aandelen gedurende de levenscyclus zoals gebruikelijk bij human capital als obligatie niet meer voor de hand. In de loop van de levenscyclus wordt het patroon bij human capital met aandelenkenmerken eerder ‘bultvormig’ (Minderhoud, Molenaar en Ponds, 2011). Dit houdt in dat in het begin van een loopbaan weinig in aandelen wordt belegd vanwege het hoge risico van human capital. Daarna neemt het belang in aandelen toe en daalt licht bij het naderen van de pensioenleeftijd.

HET NIEUWE PENSIOENCONTRACT

Voordat we een aantal inzichten over de lifecycle beleggen uit de meer recente literatuur presenteren besteden we aandacht aan lifecycle beleggen in het nieuwe pensioencontract. Lifecycle beleggen speelt hierin een belangrijke rol. Dit geldt zowel voor de solidaire premieregeling (eerder bekend als de ‘nieuwe premieregeling’) als voor de flexibele premieregeling (voorheen de verbeterde premieregeling). Volgens de Memorie van Toelichting op de Wet toekomst pensioenen (2020) volgt de solidaire premieregeling een collectief beleggingsbeleid met toebedelingsregels voor de rendementen aan de leeftijdscohorten. In de flexibele premieregeling wordt gewerkt met daadwerkelijke lifecycle beleggingsportefeuilles.

De twee premieregelingen verschillen in beleggingsaanpak, de ene kenmerkt zich namelijk door een collectieve beleggingsportefeuille, de andere door een individuele. Maar we abstraheren hier van de verschillen tussen de solidaire en de flexibele premieregeling. Het argument hiervoor is dat het feitelijk niet uitmaakt of sprake is van een collectief beleggingsbeleid met toebedelingsregels of van individuele beleggingsportefeuilles. Een collectief beleggingsbeleid met toebedelingsregels is namelijk een impliciete lifecycle en daarmee economisch gezien hetzelfde als een individueel samengestelde lifecycle beleggingsportefeuille.

LIFECYCLE BELEGGEN NADER BEKEKEN

We kijken allereerst naar het huidige pensioencontract. Hierbij wordt één beleggingsmix voor alle deelnemers gehanteerd. De conclusie lijkt dan dat niet aan lifecycle beleggen wordt gedaan. Maar impliciet is dit wel het geval (Mehlkopf en Van Bilsen, 2020, Bouwman en Kocken, 2014). Het huidige pensioencontract heeft namelijk regels voor het toekennen van indexatie en kortingen, en werkt hierbij met de dekkingsgraad als richtsnoer.

De toedelingsregels in het huidige pensioencontract leiden de facto ook al tot een verschillende blootstelling aan beleggingsrisico’s per leeftijdscategorie. Zo is in het huidige pensioencontract ook sprake van een hoge blootstelling aan aandelenrisico bij jonge deelnemers. Deze blootstelling daalt mee met de stijging van de leeftijd. Dit lijkt op de aanpak van aandelen bij lifecycle beleggen.

Datzelfde geldt echter niet voor de renteafdekking: deze blijkt in het huidige pensioencontract te dalen naarmate de leeftijd stijgt (Mehlkopf en Van Bilsen, 2020). Dat een lage renteafdekking onwenselijk is in de uitkeringsfase van het pensioen is evident. Dit voorbeeld illustreert meteen de voordelen van lifecycle beleggen in het nieuwe pensioencontract. Vergeleken met het huidige pensioencontract kan lifecycle beleggen in het nieuwe leiden tot een preciezere inrichting van het beleggingsbeleid voor de leeftijdscohorten.

Human capital kan worden ingezet bij tegenvallende beleggingsopbrengsten door meer te sparen of door meer respectievelijklanger te werken. Belangrijke vragen zijn dan ook of de deelnemer de optie op zijn human capital wil of kan inzetten. Is dat niet geval dan resteert een lager dan verwacht pensioen als het prognoserendement of een minimaal gewenst rendement niet wordt gehaald. Meer sparen concurreert immers met het besteedbare inkomen, waarbij andere uitgaven prioriteit kunnen krijgen; dit was immers ooit een van de redenen om collectief een verplicht pensioen op te bouwen. Meer werken of langer werken moet het individu fysiek en mentaal aankunnen, en zal bovendien afhangen van de mogelijkheden op de arbeidsmarkt. In welke mate human capital een rol speelt bij de lifecycle beleggingsmixen zal daarom per pensioenfonds kunnen verschillen. Kortom, de extra risicocapaciteit uit human capital betekent nog niet per se dat deze ook (volledig) aangewend kan worden.

KAN OF WIL DE DEELNEMER ZIJN HUMAN CAPITAL INZETTEN BIJ EEN TEGENVALLEND PENSIOEN?

Bij lifecycle beleggen is nog een algemene waarschuwing over parameteronzekerheid op zijn plaats. Parameteronzekerheid over de hoogte van verwachte rendementen, risico’s en correlaties was al aan de orde bij de ALM-studie voor één beleggingsmix van een pensioenfonds (Pistorius, 2004, 2011, 2017). Bij economische toepassingen van de statistiek speelt dit probleem van de onzekerheid versus calculeerbare risico vaak een rol (Knight, 1921). De deugd van de prudentie blijft dus van kracht in elk pensioenstelsel: gebruik modellen op een goede manier zonder een te grote hypotheek te nemen op de hierin gebruikte veronderstellingen, werk met alternatieve stress-scenario’s en houdt altijd de deelnemers in het achterhoofd voor wie de beleggingen bedoeld zijn.

Tot slot een opmerking over de opname van lifecycle beleggen in de beleggingsovertuigingen. Beleggingsovertuigingen moeten immers aansluiten bij de belangrijkste kenmerken van de deelnemer (Slager en Koedijk, 2011). Men kan tegenwerpen dat de financiële planning van de deelnemer niet thuishoort in de beleggingsovertuigingen van een pensioenfonds. Een eigen huis of ander vermogen wordt immers ook niet meegenomen. Maar dit argument gaat niet op voor het human capital: dit wordt immers een virtueel onderdeel van de beleggingsportefeuille. Daarom is het van belang te overwegen of human capital niet expliciet deel moet gaan uitmaken van de beleggingsovertuigingen.

CONCLUSIE

Lifecycle beleggen met de inzet van human capital leidt ertoe dat bij een langere beleggingshorizon meer beleggingsrisico kan worden gelopen. Dit sluit aan bij de intuïtie van financieel economen, omdat bij een langere horizon meer tijd is voor herstel op de financiële markten of voor het aanvullen van het pensioen door meer respectievelijk langer te werken of meer te sparen. Wat risicocapaciteit betreft lijkt dit argument valide. Menselijk kapitaal is in principe flexibel inzetbaar. Daarnaast levert lifecycle beleggen in het nieuwe beleggingscontract het voordeel op dat het beleggingsbeleid preciezer kan worden afgestemdop de leeftijdscohorten dan in het huidige pensioencontract.

Dit artikel vormt dus geen pleidooi tegen de inzet van human capital in het nieuwe pensioencontract. Maar voorkomen dient te worden dat lifecycle beleggen leidt tot verkeerde verwachtingen bij pensioenfondsen en deelnemers: human capital is immers geen free lunch. Wat de risicohouding betreft is het de vraag of de deelnemer bij ongunstige ontwikkelingen op financiële markten extra middelen zal besteden aan pensioen, of meer respectievelijklanger zal werken. De risicocapaciteit vanuit human capital kan dus hoger zijn dan de risicohouding.

Literatuur

- Alserda, G. en Potter van Loon, R., 2020, Goed slapen of goed pensioen? Het effect van verliesaversie op lifecycle constructie, VBA Journaal, nr. 143, 49-54.

- Alserda, G., Sibma, J. en Tebbenhof, A., 2021, Renteafdekking in het nieuwe pensioencontract, VBA Journaal, nr. 145, 18-23.

- Bernstein, P.L., 1996, Against the Gods, the Remarkable Story of Risk, John Wiley & Sons, New York.

- Bodie, Z., Merton, R.C. en Samuelson, W.F. (1992), Labor Flexibility and Portfolio Choice in a Life Cycle Model, Journal of Economic Dynamics and Control, vol. 16, nr. 3-4, 427-449.

- Bodie, Z., 1995, On the Risks of Stocks in the Long Run, Financial Analysts Journal, vol. 51 nr 3, 18-22.

- Bodie, Z., Kane, A. en Marcus, A., 1996, Investments, IRWIN, Chicago.

- Bouwman, K, en Kocken, T., 2014, Marktrisico-Delend Versus Individueel Pensioen: Replicatie van een Collectief FTK Pensioen, Netspar Occasional Papers.

- Campbell, J.Y. en Viceira, L.M., 2002, Strategic Asset Allocation: Portfolio Choice for Long-Term Investors, Oxford University Press.

- DNB, 2021, https://www.dnb.nl/statistieken/dashboards/ pensioenen/, geraadpleegd 7 november 2021.

- Knight, F.H., 1921, Risk, Uncertainty and Profit, nieuwe editie van Signalman Publishing, Orlando, 2009, oorspronkelijk uitgebracht door Hart, Schaffner and Marx, Houghtin Mifflin Co.

- Koedijk, K. en Slager, A., 2011, Beleggen met visie, Handboek voor beleggers, bestuurders en beslissers, Balans, Amsterdam.

- Mehlkopf, R. en Van Bilsen, S., 2020, Renterisico, lifecycle en pensioencontract, Netspar Brief 19, te raadplegen op https://www.netspar.nl/assets/uploads/P20200605_ Netspar-Brief-19-WEB.pdf.

- Memorie van Toelichting bij Wet toekomst Pensioenen, 2020, te raadplegen op https://www.internetconsultatie.nl/ wettoekomstpensioenen.

- Merton, R.C., 1969, Lifetime Portfolio Selection under Uncertainty: The Continuous Time Case, Review of Economics and Statistics, vol. 51 nr. 3, 247-257.

- Minderhoud, I., Molenaar, R. en Ponds, E., 2011, The Impact of Human Capital on Lifecycle Portfolio Choice: Evidence for the Netherlands, Netspar Discussion Papers, DP 10/2011-006, te raadplegen op https://www.netspar.nl/assets/uploads/006_ Ponds.pdf.

- Pistorius, T., 2004, Aandelen, een zaak de voor lange term, IRIS Research (interne publicatie).

- Pistorius, T., 2011, Dynamisch ALM-beleid met de beleggingsmix, VBA Journaal, nr. 107, 1-8.

- Pistorius, T., 2015, De schatkamers van de beleggingstheorie van voor de jaren 50, VBA Journaal, nr. 122, 12-16.

- Pistorius, T., 2016, Onvoorspelbaarheid in finance vraagt om een antwoord, VBA Journaal, nr. 125: 28-33.

- Pistorius, T., 2017, Heterodox Investment Theory: Stochastic Predictability and Uncertainty, Palgrave Macmillan.

- Samuelson, P.A., 1969, Lifetime Portfolio Selection by Dynamic Stochastic Programming, Review of Economics and Statistics, vol. 51 nr. 3, 239-246.

- Siegel, J.J., 2002, Stocks for the Long Run, New York.

- Staring, H. en Van Loo, F., 2020, Het nieuwe pensioencontract verbetert het beleggingsbeleid voor deelnemers, VBA Journaal, nr. 143, 19-24.

Noten

- De auteur bedankt drs. Arjan Vermaire RBA voor zijn rol als sparring partner bij het onderwerp lifecycle beleggen. Het artikel is op persoonlijke titel geschreven. Hij heeft eerder over het onderwerp geschreven in een niet-gepubliceerde paper van IRIS Research in 2004.

- Beleggingstheorie is ouder dan de jaren 50 van de 20e eeuw. Voor geïnteresseerden zie het artikel in het VBA Journaal van T. Pistorius uit 2015.

in VBA Journaal door Thomas Pistorius