Inleiding

Inleiding

De prestaties van beleggingsfondsen worden door de beleggers nauwlettend gevolgd. Het meten van die prestaties kan op velerlei manieren.Vaak wordt voor de besprekingen de methode van Jensen gebruikt. Die methode vergelijkt een performance van een beleggingsfonds met die van een benchmark, veelal een index.

Beleggingsfondsen vandaag de dag doen het niet altijd beter dan de index. De vraag is wie of wat eventueel de betere performance geeft aan de fondsen. Zouden die resultaten te danken zijn aan de talenten van de portfoliomanagers of zijn er bepaalde constructies van de portefeuilles die voor een hoger rendement zorgen dan de normportefeuille? Wat is de toegevoegde waarde van de manager aan de prestatie van een fonds? Beschikt de manager over werkelijk meer informatie en is hij in staat dat om te zetten in extra rendement?

De centrale vraag die daarbij het meest speelt, is wel of het actief beheren van je portefeuilles het resultaat positief beïnvloedt. Met het actief beheren van portefeuilles is namelijk geld gemoeid. De beheerskosten, zoals de hoge transactiekosten en onderzoekskosten, drukken namelijk het resultaat. Alhoewel bij grote transacties de transactiekosten relatief afnemen, zorgen deze bij frequent gebruik wel voor een prijsafname van 0,2 tot 0,8%.

Momenteel wordt indexbeleggen bij institutionele beleggers steeds populairder omdat bij het gedeeltelijk passief beheren van hun portefeuille beheerskosten worden bespaard. Ze spiegelen hun portefeuille met een, soms zelf samengestelde, index. Die portefeuille wordt meestal maar een keer per jaar herzien. Dit passief beheren bespaart in transactiekosten en analisten en zorgt ervoor dat het uiteindelijke resultaat niet ver van de index, de norm, afwijkt. Voor de particuliere belegger geldt hetzelfde. Het veelvuldig aanpassen van zijn portefeuille doet zijn behaalde resultaten aanzienlijk afnemen. Doordat er toch met een benchmark, meestal een index, wordt vergeleken, is het makkelijker volgens de indexsamenstelling te beleggen.

Een onderzoek naar de Nederlandse beleggingsmarkt is gedaan door Bussel, Koedijk, Nissen, Pijnenburg en Schotman (1995). Zij onderzochten bij Nederlandse beleggingsfondsen wat het buitengewone rendement was geweest en wat de persistentie daarvan was. Zij vonden echter geen buitengewoon rendement en nauwelijks voorspellende waarde van het buitengewone rendement als ze de twee perioden 1988-1990 en 1991-1994 met elkaar vergeleken. Ook Wessels (1995) heeft een onderzoek gedaan naar Nederlandse fondsbeheerders. Hij heeft naar timing en selectie gezocht bij vijf fondsen van juni 1990 tot en met juni 1993, deze heeft hij bij geen van de vijf gevonden. Jenke ter Horst, Nijman en de Roon (1997) hebben eveneens een groot onderzoek naar Nederlandse beleggingsfondsen gedaan. Daarin is onder andere een stijl- en prestatieanalyse uitgevoerd op een selectie van Nederlandse beleggingsfondsen. Daarnaast is ook op kortetermijnpersistentie getest en zijn analyses op beleggingsfondsen zonder afwijkingen uitgevoerd door een survivorship vrije selectie te nemen.

In dit artikel wordt de performance van 17 Nederlandse fondsen besproken. Daarbij wordt niet alleen naar de rendementen, maar ook naar de risico’s gekeken. Tevens zullen de fondsen worden vergeleken met enkele benchmarks (d.w.z. drie bestaande beursgenoteerde indices). In vergelijking met eerdere onderzoeken is getracht meer maatstaven en methoden, zoals neerwaartse risicomaatstaven, bij elkaar te brengen (zie bijvoorbeeld Ter Horst, Nijman en Roon, 1999).

De indeling van dit artikel is als volgt. Allereerst worden de gebruikte risico- en prestatiemaatstaven besproken. Vervolgens worden de beleggingsfondsen, die in dit artikel geevalueerd worden, gepresenteerd. Ten slotte komen de performanceresultaten en conclusies aan bod.

Risico- en prestatiemaatstaven

Risico- en prestatiemaatstaven

Het risico van een beleggingsfonds wordt veelal gemeten op basis van een tijdreeks van gerealiseerde rendementen van het beleggingsfonds. Vervolgens wordt met behulp van een rekenkundige bewerking de spreiding van de rendementen of de samenhang van die rendementen met een marktindex bepaald. Door risico op die wijze te meten en als maatstaf te nemen voor het toekomstige risico veronderstelt men dat de onderliggende verdeling van de rendementen over de tijd gelijk blijft.

Er zullen drie risicomaatstaven besproken worden die op basis van de historische rentabiliteitsreeks van het beleggingsfonds en/of de benchmark berekend kunnen worden. Het betreft hier de bèta, de standaarddeviatie en de downside deviatie (zie Stuivenberg 2000). De bèta is de maatstaf voor het systematisch risico van een beleggingsfonds en geeft de gevoeligheid aan van de rentabiliteit van het beleggingsfonds voor een verandering van de marktindex. De standaarddeviatie geeft aan in hoeverre waarden afwijken van het gemiddelde. De downside deviatie is een risicomaatstaf gebaseerd op de gedachte dat beleggers alleen fluctuaties in de rentabiliteiten beneden een referentiewaarde als risico zullen aanvaarden.

Een bekende manier om een rendement voor het risico te corrigeren is met behulp van de criteria die op basis van het Capital Asset Pricing Model zijn ontwikkeld. Hiervan zijn met name volgende criteria bekend geworden: de Jensens’s alpha, de Treynor ratio, de Sharpe ratio en de information ratio. Verder zijn er ratio’s die voor downside risico corrigeren. De bekendste zijn de Sortino ratio en de Fousse index .

De Sortino ratio geeft net zoals de Sharpe ratio de beloning per eenheid risico weer. De Fouse index is een maatstaf waarmee de gemiddelde rentabiliteit en de downside deviatie van een beleggingsfonds in een getal worden gecombineerd. Die index wordt gedefinieerd als het verwacht rendement verminderd met de downside deviatie van de reeksen vermenigvuldigd met de risico-aversie van de belegger

Gebruikte beleggingsfondsen

Gebruikte beleggingsfondsen

In het voorafgaande zijn enkele risico- en prestatiemaatstaven besproken met betrekking tot beleggingsfondsen. Deze zullen worden toegepast op een verzameling van 17 Nederlandse beleggingsfondsen over de periode van mei 1995 tot en met april 2000.

De data zijn afkomstig van Datastream. Van elk fonds zijn de maandelijkse slotkoersen genomen. De indices die zijn meegenomen zijn de CBS herbeleggingsindex, Amsterdam Midkap Index en HSBC Smaller Dutch Index. De risicovrije rente is afkomstig van de internetsite van De Nederlandsche Bank. (www.dnb.nl). Daarvoor is de eenmaands AIBOR(EURIBOR) genomen. Ook de zesmaands rente is afkomstig van De Nederlandsche Bank. In tabel 1 (pagina 10) is een overzicht opgenomen van de beleggingsfondsen die in dit onderzoek zijn opgenomen met hun bijbehorende benchmarks.

Van elk fonds staan in tabel 2 enkele karakteristieken van de rendementen. De waarden zijn in percentages weergegeven. Tenzij anders vermeld, geldt voor elke tabel dat de waarden (gemiddeld) per maand gelden over de hele periode van onderzoek die van mei 1995 tot en met april 2000 loopt.

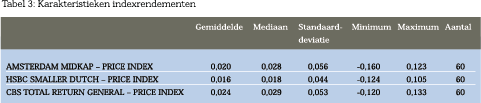

De performance van bovenstaande fondsen zal worden vergeleken met de relevante benchmarks. Als benchmarks worden gekozen de CBS herbeleggingsindex, de AMX Index en de HSBC Smaller Dutch Index. De karakteristieken voor deze indices zijn in tabel 3 (pagina 12) gegeven. De CBS herbeleggingsindex doet het gemiddeld het best,daarna volgen de AMX Index en de HSBC Smaller Dutch Index. Voor het large cap-segment van de markt is de CBSindex genomen, niet de AEX index. De resultaten van de beleggingsfondsen kunnen beter vergeleken worden met de CBS–index, omdat in die index, net zoals in de koers van de beleggingsfondsen, herbelegde dividenden zijn verwerkt. Voor het mid- en smallcap-segment van de markt is zo’n herbeleggingsindex niet beschikbaar en is daarom respectievelijk de AMX en de HSBC Smaller Dutch index genomen.

De performance van bovenstaande fondsen zal worden vergeleken met de relevante benchmarks. Als benchmarks worden gekozen de CBS herbeleggingsindex, de AMX Index en de HSBC Smaller Dutch Index. De karakteristieken voor deze indices zijn in tabel 3 (pagina 12) gegeven. De CBS herbeleggingsindex doet het gemiddeld het best,daarna volgen de AMX Index en de HSBC Smaller Dutch Index. Voor het large cap-segment van de markt is de CBSindex genomen, niet de AEX index. De resultaten van de beleggingsfondsen kunnen beter vergeleken worden met de CBS–index, omdat in die index, net zoals in de koers van de beleggingsfondsen, herbelegde dividenden zijn verwerkt. Voor het mid- en smallcap-segment van de markt is zo’n herbeleggingsindex niet beschikbaar en is daarom respectievelijk de AMX en de HSBC Smaller Dutch index genomen.

De fondsen worden vergeleken met een index. Om een goede vergelijking mogelijk te maken, zouden de fondsen vergeleken moeten worden met een index die het best bij de beleggingsstijl past, zoals vermeld in tabel 1. In tabel 4 staan de correlaties gegeven van de rendementen met de indices. Bij bijvoorbeeld de eerste twee ABN AMRO-fondsen is duidelijk te zien dat de rendementen hoog gecorreleerd zijn met de veranderingen in de CBS. Daarentegen zijn het derde fonds van de eerder genoemde bank en de Orangefondsen hoog gecorreleerd met de HSBC Smaller Dutch index, hetgeen overeenkomt met hun beleggingsstijl.Er kan gezegd worden dat de fondsen hoog of het hoogst correleren met de index die het best bij hun beleggingsstijl past.

De fondsen worden vergeleken met een index. Om een goede vergelijking mogelijk te maken, zouden de fondsen vergeleken moeten worden met een index die het best bij de beleggingsstijl past, zoals vermeld in tabel 1. In tabel 4 staan de correlaties gegeven van de rendementen met de indices. Bij bijvoorbeeld de eerste twee ABN AMRO-fondsen is duidelijk te zien dat de rendementen hoog gecorreleerd zijn met de veranderingen in de CBS. Daarentegen zijn het derde fonds van de eerder genoemde bank en de Orangefondsen hoog gecorreleerd met de HSBC Smaller Dutch index, hetgeen overeenkomt met hun beleggingsstijl.Er kan gezegd worden dat de fondsen hoog of het hoogst correleren met de index die het best bij hun beleggingsstijl past.

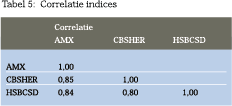

Alhoewel de verschillende indices verschillende aandelen bevatten, zijn de indices toch sterk gecorreleerd. De markt is duidelijk aanwezig. In onderstaande tabel zijn de correlaties tussen de drie indices gegeven.

Performanceresultaten

Performanceresultaten

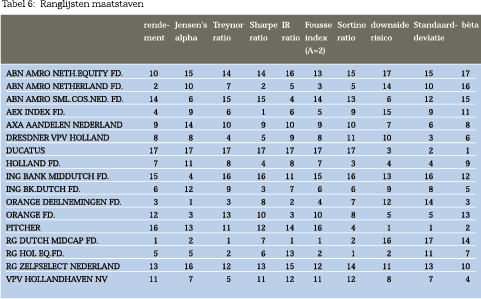

In tabel 6 is getracht een samenvatting te geven van de verschillen maatstaven. Er zijn ranglijsten gemaakt van de 17 beleggingsfondsen op basis van de (onderlinge) prestaties bij de eerder genoemde risico’s, ratio’s en maatstaven. Voor elk fonds is, als de keuze tussen verschillende benchmarks gemaakt moest worden, de index gekozen die past bij de categorie die in tabel 1 voor het fonds vermeld is. In vergelijking tot eerdere onderzoeken is in dit artikel getracht meerdere maatstaven en methoden bij elkaar te brengen. De resultaten zijn te vergelijken met de resultaten die uit eerdere onderzoeken naar de prestaties van Nederlandse beleggingsfondsen naar voren kwamen. Daarbij geldt : hoe hoger het rendement, of: hoe lager het risico hoe beter

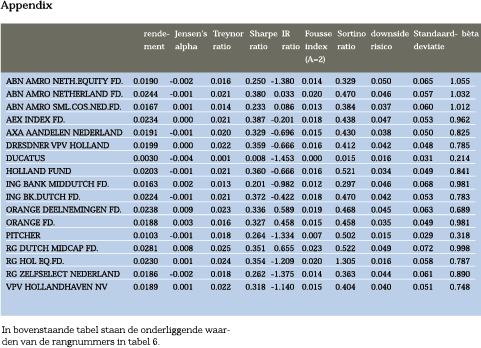

De tabel met de onderliggende waarde voor de ranglijst in tabel 6 wordt in de appendix gegeven.

In tabel 6 (pagina 13) staan de rangnummers gegeven van de beleggingsfondsen op basis van de prestaties over de periode mei 1995 tot en met april 2000.

Met betrekking tot het rendement scoren vooral het Dutch Midcap Fund en het ABN AMRO Netherland Fund erg goed. Bij vooral Ducatus en Pitcher is er sprake van lage waarden voor de risico-maatstaven. Er is geen duidelijk beste fonds als het gaat om de criteria voor het rendement gecorrigeerd voor risico. Ten slotte hebben Dutch Midcap  Fund en het Hol.Eq.FD de hoogste ratio’s die voor downside risico corrigeren.

Fund en het Hol.Eq.FD de hoogste ratio’s die voor downside risico corrigeren.

Conclusie

In het onderzoek zijn voor een periode van vijf jaar de prestaties van 17 Nederlandse aandelenbeleggingsfondsen onderzocht. Na het onderzoek over de periode van mei 1995 tot en met april 2000 kunnen de volgende conclusies getrokken worden.

De risicomaatstaven geven inzicht in het risico, de prestatiemaatstaven geven inzicht in het rendement per eenheid risico voor de beleggingsfondsen. Van de 17 onderzochte fondsen zijn het Dutch Midcap Fund en Holland Equity Fund van de Robeco Groep duidelijk winnaar. Een fonds dat vaak opvallend slecht scoorde was Ducatus. Een reden hiervoor zou kunnen zijn dat het beleggingsfonds voornamelijk in preferente aandelen belegt. De grote verliezer is ABN AMRO Netherlands Equity Fund. Dit komt omdat het beleggingsfonds vooral slecht scoorde op zijn risico.

Referentie

- Bussel, A. van, K. Koedijk, F. Nissen, L. Pijnenburg en P. Schotman, ‘De prestaties van beleggingsfondsen 1989-’94’, Economisch Statistisch Bulletin, 28 juni 1995, blz. 604-607.

- Enting, A.J., ‘Het beursindex-lexicon’, Economisch Statistisch Bulletin, 2 april 1997, blz. 276- 277.

- Groenendijk, A. en J. Spronk, ‘Portfolio performance through the eyes of monkeys’, Financiering en Belegging, juli 1997, blz. 29-43.

- Hendriks, C. J. G. M., Performance-meting en benchmarking, Kluwer Deventer, december 1999

- Horst, J.R. ter,T.E. Nijman en M.Verbeek,Is a Survivorship Free Database Free of Survivorship Bias? An Evaluation of Mutual Fund Performance, september 1997.

- Horst, J.R. ter, T.E. Nijman en F. de Roon, ‘De povere prestaties van beleggingsfondsen’, Economisch Statistische Berichten, 26 februari 1999, 144-148.

- Plantinga,A.,‘Evaluating forecasting abilities of portfolio managers’, Financiering en Belegging blz. 364-386.

- F.A., Th. E. Nijman en B.J.M. Werker, Testing for Mean-Variance Spanning with Short Sales Constraints and Transaction Costs: The Case of Emerging Markets, juni 1997.

- Stuivenberg, A. (2000), Prestatiemeting van beleggingsfondsen. Onderzoeksrapport Vrije Universiteit, September 2000.

- Wessels, R.E., ‘Hoe succesvol zijn Nederlandse fondsbeheerders?’, Economisch Statistisch Bulletin, 1 december 1993, blz. 1111-1113

in VBA Journaal door Kees van Montfort, Agnes Stuivenberg-Kruijmer