INLEIDING

Veel beleggers hanteren een benchmark, die door een externe partij is opgesteld. Dat is logisch, want er is veel expertise en data nodig om een benchmark te onderhouden. Een nadeel is dat een benchmark ook een ‘black box’ kan zijn. Als je niet oppast, krijg je allerlei bedrijven of landen in je beleggingsportefeuille, zonder dat je daar zelf een expliciete keuze voor hebt gemaakt. Pensioenfonds Metaal en Techniek (PMT) wil zelf bepalen waar het in belegt en waarom, en dit kunnen uitleggen aan deelnemers en maatschappij. PMT zet daarom in op een werkwijze waarbij het pensioenfonds vanuit de eigen doelstelling en beginselen nadenkt over de regels voor de benchmark. Dit geldt zowel voor passief geïmplementeerde benchmarks als portefeuilles waar een benchmark gebruikt wordt om het actieve beheer te toetsen. Ook de voorkeuren van deelnemers kunnen daarin meewegen: zo hebben zij inspraak in de beleggingen. De identiteit van het pensioenfonds en de achterban wordt daarmee duidelijker zichtbaar.

Veel beleggers hanteren een benchmark, die door een externe partij is opgesteld. Dat is logisch, want er is veel expertise en data nodig om een benchmark te onderhouden. Een nadeel is dat een benchmark ook een ‘black box’ kan zijn. Als je niet oppast, krijg je allerlei bedrijven of landen in je beleggingsportefeuille, zonder dat je daar zelf een expliciete keuze voor hebt gemaakt. Pensioenfonds Metaal en Techniek (PMT) wil zelf bepalen waar het in belegt en waarom, en dit kunnen uitleggen aan deelnemers en maatschappij. PMT zet daarom in op een werkwijze waarbij het pensioenfonds vanuit de eigen doelstelling en beginselen nadenkt over de regels voor de benchmark. Dit geldt zowel voor passief geïmplementeerde benchmarks als portefeuilles waar een benchmark gebruikt wordt om het actieve beheer te toetsen. Ook de voorkeuren van deelnemers kunnen daarin meewegen: zo hebben zij inspraak in de beleggingen. De identiteit van het pensioenfonds en de achterban wordt daarmee duidelijker zichtbaar.

Het is mogelijk om een eigen benchmark samen te stellen zonder concessies te doen aan rendement en risico. Twee recente voorbeelden waarbij PMT dit samen met zijn fiduciair manager MN toepast zijn de beleggingscategorieën aandelen ontwikkelde landen en staatsobligaties opkomende landen. De eerste benchmark wordt passief geïmplementeerd, de tweede actief. In dit artikel wordt de aanpak van PMT en MN aan de hand van deze voorbeelden uit de praktijk geïllustreerd.

BELANG VAN UITLEGBAARHEID

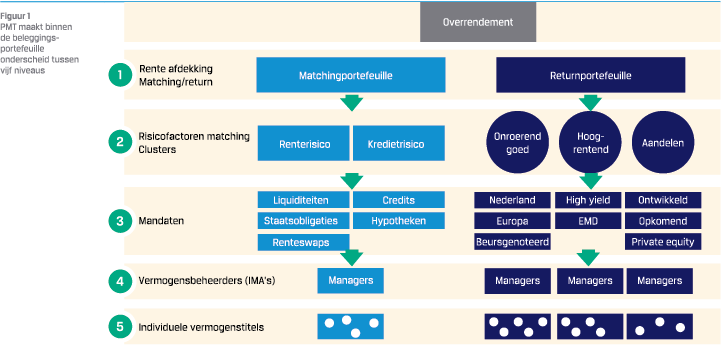

Een groot pensioenfonds als PMT ligt onder een vergrootglas. Deelnemers willen graag weten hoe en waarin het fonds hun premie belegt. Ook maatschappelijke organisaties en media stellen regelmatig vragen over de beleggingen van een fonds als PMT. De gevraagde verantwoording geldt voor alle niveaus van beleggingskeuzes, van hoog tot laag. PMT maakt binnen de beleggingsportefeuille onderscheid tussen vijf niveaus (zie Figuur 1). Het doel van het beleggingsbeleid is om een bepaald overrendement te behalen, voor PMT vastgesteld op gemiddeld 1,5% per jaar.1 De beleggingskeuzes op de verschillende niveaus zijn daar altijd een afgeleide van. Niveau 1 betreft de verdeling over de matching- en returnportefeuille en de hoogte van de renteafdekking. Op niveau 2 wordt de portefeuille verder verdeeld in vermogensclusters (groeperingen van beleggingscategorieën met vergelijkbare karakteristieken). Binnen de returnportefeuille zijn dat de clusters onroerend goed, hoogrentende waarden en aandelen. Niveau 3 draait om de vraag met welke beleggingscategorieën een cluster wordt ingevuld en hoeveel in elke categorie wordt belegd. Veel aandacht gaat vervolgens uit naar ‘hoe’ PMT in een beleggingscategorie belegt (vormgeving strategie). Op niveau 4 wordt bepaald welke passende asset managers (één of meer) worden gekozen voor de uitvoering daarvan. En tot slot niveau 5: tot welke individuele beleggingen (bedrijven, landen, onroerend goed objecten etc.) leidt dat? Het streven van PMT is om zo, geredeneerd van boven naar beneden, voor elke individuele vermogenstitel te kunnen uitleggen waarom deze zich in de portefeuille bevindt.

Een groot pensioenfonds als PMT ligt onder een vergrootglas. Deelnemers willen graag weten hoe en waarin het fonds hun premie belegt. Ook maatschappelijke organisaties en media stellen regelmatig vragen over de beleggingen van een fonds als PMT. De gevraagde verantwoording geldt voor alle niveaus van beleggingskeuzes, van hoog tot laag. PMT maakt binnen de beleggingsportefeuille onderscheid tussen vijf niveaus (zie Figuur 1). Het doel van het beleggingsbeleid is om een bepaald overrendement te behalen, voor PMT vastgesteld op gemiddeld 1,5% per jaar.1 De beleggingskeuzes op de verschillende niveaus zijn daar altijd een afgeleide van. Niveau 1 betreft de verdeling over de matching- en returnportefeuille en de hoogte van de renteafdekking. Op niveau 2 wordt de portefeuille verder verdeeld in vermogensclusters (groeperingen van beleggingscategorieën met vergelijkbare karakteristieken). Binnen de returnportefeuille zijn dat de clusters onroerend goed, hoogrentende waarden en aandelen. Niveau 3 draait om de vraag met welke beleggingscategorieën een cluster wordt ingevuld en hoeveel in elke categorie wordt belegd. Veel aandacht gaat vervolgens uit naar ‘hoe’ PMT in een beleggingscategorie belegt (vormgeving strategie). Op niveau 4 wordt bepaald welke passende asset managers (één of meer) worden gekozen voor de uitvoering daarvan. En tot slot niveau 5: tot welke individuele beleggingen (bedrijven, landen, onroerend goed objecten etc.) leidt dat? Het streven van PMT is om zo, geredeneerd van boven naar beneden, voor elke individuele vermogenstitel te kunnen uitleggen waarom deze zich in de portefeuille bevindt.

“WE BELEGGEN IN DIT BEDRIJF OF LAND, OMDAT HET NOU EENMAAL IN DE BENCHMARK ZIT” IS NIET MEER VOLDOENDE

Voor PMT is deze uitlegbaarheid inmiddels een duidelijke wens, die volgt uit de uitvoeringsbeginselen zoals opgenomen in het strategisch beleggingskader.2 Dit hoeft niet voor alle beleggers te gelden. Immers, het is evengoed een gangbare aanpak om in aandelen te willen beleggen om simpelweg een equity risk premium te willen verdienen, zonder veel interesse in de achterliggende bedrijven die voor dit rendement zorgdragen. De tijdgeest lijkt wel zodanig dat de aandacht voor uitlegbaarheid breder gedragen is. Dat geldt zeker voor pensioenfondsen, maar ook bij particuliere beleggers is een interesse te zien in de samenstelling van ETF’s, in het bijzonder in bijvoorbeeld de ESG-criteria die in de portefeuillesamenstelling zijn toegepast

Wanneer uitlegbaarheid zo belangrijk is, kan het beleggen volgens een standaardbenchmark een probleem zijn. De regels voor de samenstelling van de benchmark zijn door een externe partij opgesteld. Het is niet zeker dat die regels ook bij PMT passen. PMT wil bewust kiezen welke ondernemingen, sectoren en landen wel of niet passen bij PMT en die keuzes kunnen uitleggen. Het antwoord “we beleggen in dit bedrijf of land, omdat het nou eenmaal in de benchmark zit” is niet meer voldoende. De verantwoordelijkheid daarvoor kan niet worden afgeschoven: een benchmark overkomt je niet, maar is zelfgekozen.

Dit leidt voor PMT tot de conclusie dat het fonds eigenaarschap over de keuze voor de benchmark wil nemen. Waar het aanbod van standaardbenchmarks tot een onvoldoende bevredigend resultaat leidt, zit er vervolgens maar één ding op en dat is zelf sleutelen aan de regels voor de benchmark. Een standaardbenchmark zal meestal wel het startpunt voor die exercitie zijn.

AANDELEN ONTWIKKELDE LANDEN

Het eerste voorbeeld waarbij PMT deze aanpak heeft gevolgd is de portefeuille aandelen ontwikkelde landen, inmiddels de strategische aandelenportefeuille genoemd.3 Deze categorie is goed voor ca. EUR 16 miljard van het totale beheerde vermogen van EUR 72 miljard. Startpunt was een uitspraak van het bestuur dat het een meer bewuste selectie van de bedrijven in portefeuille zou willen. Vanwege het vernieuwende karakter van die wens, was niet bij voorbaat duidelijk wat de beste oplossingsrichting zou zijn om daaraan invulling te geven. Het bestuur, de beleggingscommissie, het bestuursbureau van PMT en de fiduciair manager MN hebben daarbij intensief samengewerkt. Uiteindelijk is na een verkenning tot de volgende uitgangspunten besloten:

- Vereist overrendement voor aandelen ontwikkeld van 3,0% per jaar is leidend

- Basisuniversum is de MSCI World

- Top-down en rule-based aanpak

- Methodiek sluit aan bij de beginselen uit het strategisch beleggingskader

- Beheersbaar: impact van gemaakte keuzes is duidelijk en transparant

- Schaalbaar: de methodiek is toepasbaar op andere beleggingscategorieën (bijv. aandelen opkomende landen)

- Kostenefficiënt

Het MSCI World universum kent ruim 1600 bedrijven. Al deze potentiële bedrijven zijn op basis van opgestelde regels getoetst aan principiële (ESG) en financiële criteria. De belangrijkste toetsen die zijn uitgevoerd zijn:

- Voorkeuren deelnemers

- ESG-criteria bedrijven

- Financiële overlevingskansen bedrijven op lange termijn

VOORKEUREN DEELNEMERS

PMT heeft gevraagd in welke sectoren het pensioenfonds wel of niet zou moeten investeren aan mensen die pensioen opbouwen bij PMT of een pensioenuitkering ontvangen. Dat gebeurde in eerste instantie via het PMT Online Panel. Daarna zijn door PMT en MN ook verdiepende persoonlijke interviews gehouden met deelnemers en pensioengerechtigden, om beter door te kunnen vragen. Over kernwapens, wapens voor burgers en andere controversiële wapens waren de respondenten het snel eens: dat kan echt niet. Deze sectoren vallen af. Over enkele andere thema’s liepen de meningen uiteen. Vooral als het ging om de leefstijl en gezondheid van mensen en om dierenwelzijn. De uitspraken waren wel voldoende duidelijk om de sectoren tabak, porno (adult entertainment) en bont af te laten vallen. Als criterium is gehanteerd dat PMT niet belegt in bedrijven die producent of exploitant zijn van de betreffende producten of diensten. Deze sectoren zijn vervolgens ook in de rest van de beleggingsportefeuille uitgesloten. Immers, het ligt niet voor de hand om vanwege principiële reden niet in de aandelen van een tabaksbedrijf te willen beleggen, maar wel in de obligaties.

PMT heeft gevraagd in welke sectoren het pensioenfonds wel of niet zou moeten investeren aan mensen die pensioen opbouwen bij PMT of een pensioenuitkering ontvangen. Dat gebeurde in eerste instantie via het PMT Online Panel. Daarna zijn door PMT en MN ook verdiepende persoonlijke interviews gehouden met deelnemers en pensioengerechtigden, om beter door te kunnen vragen. Over kernwapens, wapens voor burgers en andere controversiële wapens waren de respondenten het snel eens: dat kan echt niet. Deze sectoren vallen af. Over enkele andere thema’s liepen de meningen uiteen. Vooral als het ging om de leefstijl en gezondheid van mensen en om dierenwelzijn. De uitspraken waren wel voldoende duidelijk om de sectoren tabak, porno (adult entertainment) en bont af te laten vallen. Als criterium is gehanteerd dat PMT niet belegt in bedrijven die producent of exploitant zijn van de betreffende producten of diensten. Deze sectoren zijn vervolgens ook in de rest van de beleggingsportefeuille uitgesloten. Immers, het ligt niet voor de hand om vanwege principiële reden niet in de aandelen van een tabaksbedrijf te willen beleggen, maar wel in de obligaties.

Overigens vonden 8 op de 10 panelleden dat PMT voorlopig wel in fossiele brandstoffen zoals aardolie en aardgas mag blijven beleggen. Als pensioenfonds voor de sector Metaal en Techniek hebben veel deelnemers te maken met fossiele brandstoffen, bijvoorbeeld als garagehouder. De respondenten zien in hun dagelijkse praktijk dat de omslag naar nieuwe energie niet van de een op de andere dag is gerealiseerd. Deelnemers zijn er daarom voorstander van dat PMT als aandeelhouder, via MN, gesprekken voert met de grote CO2 -uitstoters, waaronder olieen gasbedrijven. Wanneer deze onvoldoende kunnen aantonen zich goed te positioneren in de energietransitie, kunnen deze bedrijven alsnog uit de portefeuille gaan. Daarnaast investeert PMT elders in de beleggingsportefeuille in hernieuwbare energie en energieopslag.

ESG-CRITERIA BEDRIJVEN

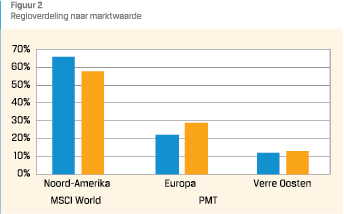

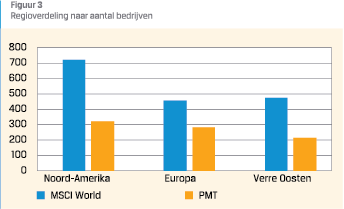

Een beleggingsbeginsel van PMT is: “Alleen beleggingen die rekening houden met ESG-factoren (Environmental, Social, Governance) zijn op lange termijn rendabel omdat schadelijke gevolgen van een economische activiteit niet voor onbepaalde tijd op mens, maatschappij en milieu afgewenteld kunnen worden”. Dit is een beginsel met steeds meer onderbouwing in de academische literatuur (zie bijv. Friede, Busch en Bassen, 2015). Dit beginsel is de basis geweest om als PMT eisen te stellen aan milieu (E) en sociale aspecten (S) en aan een goede bedrijfsvoering (G). Alle drie de invalshoeken worden gemeten aan de hand van ESG-ratings. MSCI is op basis van datakwaliteit gekozen als dataprovider hiervoor. Alleen bedrijven met een minimale ESG-rating van BBB (‘investment grade’) komen in de eigen benchmark. Dit gebeurt op basis van een ‘best in class’ benadering, wat betekent dat alleen de beste bedrijven in een sector overblijven. Deze aanpak zorgt ervoor dat spreiding over sectoren voldoende blijft. Ook de regiospreiding blijft voldoende. In Figuur 2 en 3 is de vergelijking tussen de regiospreiding van de MSCI World en de nieuwe PMT portefeuille weergegeven, resp. naar marktwaarde en naar aantal bedrijven. Het valt op dat Europa in de PMT portefeuille relatief een hoger gewicht heeft en Noord-Amerika lager. Dit komt vooral doordat Europese bedrijven beter scoren op ESG-ratings. Nederlandse bedrijven scoren bijzonder sterk. Van de 17 Nederlandse bedrijven valt er slechts één af vanwege een te lage ESG-rating. Noord-Amerika blijft in absolute zin de grootste regio. Het is goed denkbaar dat ESG-ratings in de toekomst voor bedrijven net zo belangrijk worden als kredietratings, omdat beleggers daar in toenemende mate belang aan hechten.

Een beleggingsbeginsel van PMT is: “Alleen beleggingen die rekening houden met ESG-factoren (Environmental, Social, Governance) zijn op lange termijn rendabel omdat schadelijke gevolgen van een economische activiteit niet voor onbepaalde tijd op mens, maatschappij en milieu afgewenteld kunnen worden”. Dit is een beginsel met steeds meer onderbouwing in de academische literatuur (zie bijv. Friede, Busch en Bassen, 2015). Dit beginsel is de basis geweest om als PMT eisen te stellen aan milieu (E) en sociale aspecten (S) en aan een goede bedrijfsvoering (G). Alle drie de invalshoeken worden gemeten aan de hand van ESG-ratings. MSCI is op basis van datakwaliteit gekozen als dataprovider hiervoor. Alleen bedrijven met een minimale ESG-rating van BBB (‘investment grade’) komen in de eigen benchmark. Dit gebeurt op basis van een ‘best in class’ benadering, wat betekent dat alleen de beste bedrijven in een sector overblijven. Deze aanpak zorgt ervoor dat spreiding over sectoren voldoende blijft. Ook de regiospreiding blijft voldoende. In Figuur 2 en 3 is de vergelijking tussen de regiospreiding van de MSCI World en de nieuwe PMT portefeuille weergegeven, resp. naar marktwaarde en naar aantal bedrijven. Het valt op dat Europa in de PMT portefeuille relatief een hoger gewicht heeft en Noord-Amerika lager. Dit komt vooral doordat Europese bedrijven beter scoren op ESG-ratings. Nederlandse bedrijven scoren bijzonder sterk. Van de 17 Nederlandse bedrijven valt er slechts één af vanwege een te lage ESG-rating. Noord-Amerika blijft in absolute zin de grootste regio. Het is goed denkbaar dat ESG-ratings in de toekomst voor bedrijven net zo belangrijk worden als kredietratings, omdat beleggers daar in toenemende mate belang aan hechten.

FINANCIËLE OVERLEVINGSKANSEN BEDRIJVEN OP LANGE TERMIJN

Deze invalshoek is gedreven door de wens om lange termijn beleggen (‘long term investing’) meer invulling te geven (Andringa et al., 2015). Dit wordt gedaan door te beoordelen hoe ondernemingen hun financiële bedrijfsvoering vormgeven. Uitgangspunt daarbij is om te zoeken naar ondernemingen met een hogere overlevingskans. Gezocht wordt naar bedrijven die naar verwachting over consistent goede en zich evenwichtig ontwikkelende bedrijfsresultaten beschikken. Vijf mogelijke gewenste eigenschappen zijn daarvoor in kaart gebracht. Voor drie daarvan zijn maatstaven gevonden die de gezochte eigenschappen goed identificeren. Hierbij gaat het om consistent goede en houdbare winstgevendheid (free cash flow in verhouding tot omzet), kwalitatief goede winst (free cash flow in verhouding tot nettowinst) en prudent financieel management (de Altman z-score). De 80% bedrijven met de beste score op deze drie maatstaven komt in aanmerking voor de portefeuille. Dit leidt tot een selectie van aandelen met relatief homogenere rendementen. Uitschieters (risico’s) in termen van zowel negatieve en lage rendementen als extreem hoge rendementen worden gereduceerd. Getoetst kan worden dat het rendement op basis van deze selectie historisch gezien enkele tientallen basispunten per jaar hoger ligt, terwijl risicomaatstaven licht verbeteren. Hierdoor zijn Sharpe-ratio’s hoger.

EINDRESULTAAT

Ongeveer de helft van de bedrijven, ruim 800 van de meer dan 1600 bedrijven van het MSCI World universum, heeft alle toetsen doorstaan en past bij de randvoorwaarden die PMT heeft gesteld. Dit selectieproces resulteert in een portefeuille met de volgende kenmerken:

- Maatstaven voor rendement en risico zijn niet verslechterd

- Spreiding over aantal namen: 800 blijft ruim voldoende

- Sectorspreiding: o.a. door de ‘best in class’ aanpak van de ESG-ratings blijft de sectorspreiding voldoende

- Regionale spreiding: als gevolg van de toetsing is het gewicht van Europa toegenomen t.o.v. de MSCI World; in absolute zin blijft Noord-Amerika de grootste regio

- Minder ‘controverses’ (verwacht gevolg van afstoting van risicosectoren en bedrijven)

- Lagere CO2 -voetafdruk (onvoorziene maar positieve uitkomst)

De portefeuille wordt passief tegen zeer lage kosten geïmplementeerd. De belangrijkste keuzes zijn al gemaakt door het expliciet maken van de beginselen en keuzes in de regels voor de benchmark. De aanpak is daarmee niet duurder. Eind november 2018 is de nieuwe portefeuille van start gegaan. Bestuur en beleggingscommissie hebben de eigen regels voor de benchmark in een uitgebreid traject van ruim twee jaar opgesteld. Dit is gebeurd in nauwe coöperatie met de fiduciair manager MN. PMT is voornemens om in de aandelenportefeuille opkomende landen dezelfde aanpak toe te passen.

Omdat de aanpak nieuw is, monitort PMT de resultaten nauwgezet, in ieder geval op kwartaalbasis. Tegelijkertijd is het de kunst om bij de beoordeling van een langetermijnstrategie ook echt een lange horizon te hanteren (Slager, Jeucken en Van Tilburg, 2018). PMT en MN zijn zich daarvan bewust.

EMERGING MARKET DEBT

De tweede beleggingscategorie waarvoor PMT samen met MN zelf de regels voor de benchmark heeft opgesteld betreft staatsobligaties van opkomende landen (emerging market debt, EMD).4 De categorie EMD kent een divers landenuniversum. Aan de ene kant zit een land zoals Chili, relatief vergevorderd in ontwikkeling en een BBP-jaargroei van 1,5% in 2017. Aan de andere kant is er bijvoorbeeld Vietnam, dat een relatief grotere groeipotentie heeft met een BBP-jaargroei van 6,8% in 2017. Dan zit er in datzelfde universum Venezuela, dat eind 2017 van een aantal kredietratingbeoordelaars het stempel ‘selective default’ kreeg. Passen al deze landen in de portefeuille?

EEN BENCHMARK OVERKOMT JE NIET, MAAR IS ZELFGEKOZEN

Het navigeren in een diverse EMD-markt vroeg voor PMT en MN om een solide raamwerk met eigen regels, waarin expliciet staat beschreven hoe de keuzes zijn gemaakt tussen de verschillende landen en welke overwegingen zijn meegenomen.

Bij de beoordeling van een land spelen financiële en niet-financiële aspecten een rol. Financieel: past het land bij het gewenste rendement-/risicoprofiel? En niet-financieel: past het land bij de beginselen en voorkeuren van PMT? Voor de niet-financiële toetsing zijn de uitkomsten van het onderzoek onder de achterban van PMT meegewogen.

RENDEMENT/-RISICOPROFIEL

Bij het opstellen van het raamwerk staan de doelstelling van de portefeuille en de beginselen centraal. De doelstelling van de portefeuille geeft aan welk rendement/-risicoprofiel de EMD-portefeuille moet hebben. PMT vereist van de categorie EMD, gezien de rol in de portefeuille, een overrendement van 2,5%. Hiermee wordt duidelijk richting gegeven aan het rendement-/risicoprofiel. Dit wordt vertaald naar de financiële criteria die de houdbaarheid van de schuld en de bereidheid van het land om de schuld af te betalen meten. De nadruk ligt op de selectie van landen en instrumenten die binnen het risicoprofiel van de portefeuille passen. Vanuit de overrendementsdoelstelling vallen sommige landen af, omdat hun risicoprofiel te veel afwijkt van het beoogde risicoprofiel van de EMD-portefeuille. Zo behoren Polen, Chili, Maleisië en Slowakije niet tot de kern van EMD-landen vanwege een laag risicoprofiel. Deze landen hebben een kredietvergoeding van 30 bps tot 150 bps boven de vergoeding op staatsobligaties van de Verenigde Staten. Op lange termijn is dit onvoldoende om de doelstelling van een rendement van 2,5% boven de verplichtingen te behalen.

Aan de andere kant behoren bepaalde landen niet tot de kern van EMD-landen aangezien deze een veel hoger risicoprofiel hebben dan naar verwachting nodig is om de doelstelling te behalen. Venezuela en Irak zijn hier voorbeelden van. Daarbij wordt het volgende risicomanagementbeginsel gevolgd: “PMT neemt niet meer risico dan nodig is voor het realiseren van de doelstelling van het benodigde overrendement”. Dit beginsel is gebaseerd op de – al eerder getoetste – risicobereidheid van de achterban. PMT kiest hiermee in de eigen benchmark daarom bewust voor een smallere range van landen met minder uitschieters qua risicoprofiel. Vervolgens wordt wel getoetst of deze smallere range van landen tot voldoende diversificatie tussen landen leidt.

De rendementsdoelstelling geeft een indicatie of een land wel of niet past bij het beoogde risicoprofiel van de EMD-portefeuille. Maar er is meer van belang dan financieel risico. PMT wil alleen investeren in landen die zich verantwoord ontwikkelen. Daarom zijn er ook regels opgesteld voor niet-financiële criteria, waarbij er wordt gekeken naar de ESG-factoren perceptie van corruptie, klimaat en concurrentiepositie.

PERCEPTIE VAN CORRUPTIE

PMT wenst vanuit maatschappelijk oogpunt niet geassocieerd te worden met landen waar de bevolking een aanzienlijke mate van corruptie ervaart. Slecht bestuur beïnvloedt daarnaast ook de houdbaarheid van de schuld. Een grote mate van corruptie of vorm van bestuur waarbij mensenrechten niet worden erkend, kan resulteren in een gebrek aan vertrouwen in de overheid, een gebrek aan prikkels om te investeren door de private sector en lagere belastinginkomsten. Een dergelijke vorm van bestuur past niet bij een verantwoorde economische ontwikkeling.

Onder andere Angola, Irak en Azerbeidzjan vallen af vanwege de te hoge perceptie van corruptie. Zo is er in Angola na drie decennia van conflicten en instabiliteit sprake van zwak bestuur en breed verspreide corruptie in alle lagen van de bevolking.5 Dit manifesteert zich in verduistering van publieke middelen, bureaucratische en politieke corruptie.

KLIMAAT

Landen worden ook beoordeeld op hun kwetsbaarheid voor de gevolgen van klimaatverandering. Er wordt gekeken of de economische, sociale en bestuurlijke randvoorwaarden aanwezig zijn om die kwetsbaarheid te verkleinen. In Nigeria, Pakistan en Bolivia is dat onvoldoende het geval. Deze landen passen daardoor niet in de EMD-portefeuille van PMT.

CONCURRENTIEPOSITIE

De concurrentiepositie van een land wordt ook getoetst. Het is een indicatie van de houdbaarheid van schulden op langere termijn. Hierbij wordt zowel gekeken naar het niveau van de concurrentiepositie als de verandering van de concurrentiepositie in de laatste vijf jaar. Landen zoals Egypte, Libanon en Oman voldoen niet aan dit criterium. Egypte scoort bijvoorbeeld laag op het kunnen uitoefenen van eigendomsrechten. Dit kan voor consumenten of ondernemingen een drempel zijn om investeringen te doen. Ook scoort het land laag op fiscale gezondheid. Beide criteria kunnen op lange termijn de houdbaarheid van de schuld negatief beïnvloeden.

Op deze manier zijn eigen regels voor de EMD-benchmark opgesteld. Van de 66 landen in de standaardbenchmark voldoen 39 landen aan de financiële en maatschappelijk eisen die PMT stelt. Bijvoorbeeld Thailand, Zuid-Afrika, Mexico en Indonesië behoren tot de 39 landen die voldoen aan de eisen. PMT heeft met deze richtlijnen aangeven wanneer het fonds zich wel of niet comfortabel voelt bij het investeren in een land. Zo komt PMT niet voor verrassingen te staan. Een actueel voorbeeld van de meerwaarde van het eigen raamwerk is dat JP Morgan heeft aangekondigd dat de methodologie van zijn veelgebruikte EMD benchmark wordt aangepast. Als gevolg van deze aanpassingen worden Saoedi-Arabië, Bahrein en nog drie landen uit het Midden-Oosten vanaf januari 2019 in deze benchmark opgenomen. Voor PMT wordt eerst getoetst of de landen ook voldoen aan de eigen criteria. Voldoet het land aan het beoogde kredietrisicoprofiel? Voldoet het land aan de niet-financiële criteria? Het zelf opstellen van regels voor de benchmark bewijst in dit geval haar nut. Bovengenoemde landen voldoen momenteel niet aan de eisen die PMT stelt.

CONCLUSIE

PMT en MN hebben inmiddels concrete ervaring opgedaan met het opstellen van eigen regels voor de benchmark. Gericht op het benodigde (over)rendement en met aandacht voor risicospreiding, ontstaat door expliciete keuzes een uitlegbare portefeuille. Van belang is dat het bestuur in staat is om de beginselen en voorkeuren van het pensioenfonds helder te maken. Dat gaat pas echt goed als deelnemers daarbij kunnen meepraten. Deze ontwikkeling is nieuw en we verwachten dat de trend dat de beleggingsportefeuille moet passen bij de identiteit van de achterban zich doorzet. Dat betekent dat het zelf kunnen sleutelen aan de benchmark een onmisbare competentie in de gereedschapskist van de beleggingsprofessional is.

Literatuur

- M. Andringa et al., 2015, Kortetermijnwinst of langetermijnwaardecreatie? Beleggen met focus op de lange termijn, VBA Journaal, nr. 123 najaar, p. 19-23.

- Friede, G., T. Busch en A. Bassen, 2015, ESG and financial performance: aggregated evidence from more than 2000 empirical studies, Journal of Sustainable Finance & Investment nr. 5, 210-233.

- Slager, A.M.H., M.H.A. Jeucken en R. van Tilburg, 2018, Toepassing langetermijnbeleggen: eenvoudiger dan het lijkt?, Pensioen Magazine, november, p. 16-20.

Noten

- Het overrendement is het rendement van de beleggingen bovenop de marktwaardeverandering van de verplichtingen.

- Het strategisch beleggingskader van PMT is een publiek document dat te vinden is op: https://www.bpmt.nl/beleggen/ beleggingsbeleid

- Voor het hiervoor verrichte werk en onderzoek wordt dank gezegd aan Arie Gravendeel (MN), Mart Keuning (MN) en Harry Corbijn van Willenswaard (voormalig MN).

- Een uitgebreidere toelichting is opgenomen in ‘Landenraamwerk als gezamenlijke taal bestuurders en portefeuillemanagers’, Bob van de Straat (MN) en Marissa Maradona (MN), te vinden op: https://www.mn.nl/blog/29/ landenraamwerk-als-gezamenlijke-taal-bestuurders-enportefeuillemanagers

- Bron: Transparency International.

in VBA Journaal door Hartwig Liersch en Lars van Dort