De recessie veroorzaakt door de coronapandemie is in een aantal opzichten uniek. In de eerste plaats omdat landen, gezondheidsstelsels en economieën compleet werden overvallen door de virusverspreiding. Maar ook de snelheid waarmee de recessie toesloeg, de diepte van die recessie, en het in eerste instantie zeer snelle herstel. De beleidsreactie was van een omvang die we in lange tijd niet hebben gezien.

Centrale banken gebruikten beleidsinstrumenten die tijdens en na de kredietcrisis van 2008-2009 waren ontwikkeld, maar wel sneller en op grotere schaal. Overheden verleenden massaal steun aan bedrijven en huishoudens, waardoor begrotingstekorten opliepen tot voor vredestijd ongekende niveaus. Dit ruime fiscale beleid is een markant verschil met de periode na de kredietcrisis, toen al snel gepoogd werd om de overheidsfinanciën weer op orde te krijgen. Financiële markten hebben sterk gereageerd; renteniveaus zijn in eerste instantie verder gedaald, echter in Europa en de VS zijn deze ook alweer hersteld. Hetzelfde geldt voor aandelenindices, waar sommige aandelenindices alweer op recordhoogte staan of hebben gestaan.

Centrale banken gebruikten beleidsinstrumenten die tijdens en na de kredietcrisis van 2008-2009 waren ontwikkeld, maar wel sneller en op grotere schaal. Overheden verleenden massaal steun aan bedrijven en huishoudens, waardoor begrotingstekorten opliepen tot voor vredestijd ongekende niveaus. Dit ruime fiscale beleid is een markant verschil met de periode na de kredietcrisis, toen al snel gepoogd werd om de overheidsfinanciën weer op orde te krijgen. Financiële markten hebben sterk gereageerd; renteniveaus zijn in eerste instantie verder gedaald, echter in Europa en de VS zijn deze ook alweer hersteld. Hetzelfde geldt voor aandelenindices, waar sommige aandelenindices alweer op recordhoogte staan of hebben gestaan.

Dit roept wel vragen op. Leidt snel herstel en sterke stimulering tot inflatie? Zijn waarderingen van veel beleggingscategorieën niet te ver doorgeschoten? Hoe moeten beleggers omgaan met deze hoge waarderingen, met name wanneer de rente weer zou stijgen? In dit artikel beschrijven we enkele unieke kenmerken van de coronacrisis en geven we globaal antwoord op deze vragen.

CORONAPANDEMIE VEROORZAAKT UNIEKE CYCLUS EN BELEIDSRESPONSES

De eerste pandemie sinds de Spaanse griep in 1918-1920 heeft geleid tot draconische maatregelen van zowel overheden als centrale banken. Om verdere verspreiding van het virus te voorkomen, volgden vele landen het voorbeeld van de Chinese overheid door gebieden waar het virus zich verspreidde te onderwerpen aan een lockdown. Dit ging onvermijdelijk gepaard met enorme economische schade. Zo kromp het BBP in de VS in het tweede kwartaal van 2020 met maar liefst 9,0% ten opzichte van het eerste kwartaal van dat jaar, in de eurozone met 11,6% en in Japan met 8,3%. Bij de heropening in het derde kwartaal waren juist ongekend hoge groeicijfers te zien van respectievelijk 7,5%, 12,5% en 5,3%. Bij latere golven van besmettingen waren de gevolgen voor de economie minder uitgesproken, vooral omdat hardgeraakte (met name diensten-) sectoren niet of nauwelijks opnieuw waren opgestart. Inventieve ondernemers leerden echter ook deels om te gaan met de coronasamenleving.

De eerste pandemie sinds de Spaanse griep in 1918-1920 heeft geleid tot draconische maatregelen van zowel overheden als centrale banken. Om verdere verspreiding van het virus te voorkomen, volgden vele landen het voorbeeld van de Chinese overheid door gebieden waar het virus zich verspreidde te onderwerpen aan een lockdown. Dit ging onvermijdelijk gepaard met enorme economische schade. Zo kromp het BBP in de VS in het tweede kwartaal van 2020 met maar liefst 9,0% ten opzichte van het eerste kwartaal van dat jaar, in de eurozone met 11,6% en in Japan met 8,3%. Bij de heropening in het derde kwartaal waren juist ongekend hoge groeicijfers te zien van respectievelijk 7,5%, 12,5% en 5,3%. Bij latere golven van besmettingen waren de gevolgen voor de economie minder uitgesproken, vooral omdat hardgeraakte (met name diensten-) sectoren niet of nauwelijks opnieuw waren opgestart. Inventieve ondernemers leerden echter ook deels om te gaan met de coronasamenleving.

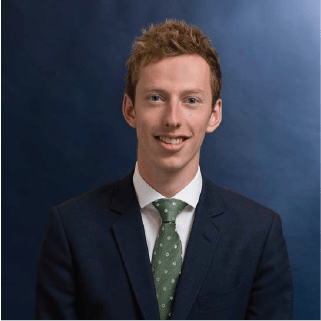

Ook de beleidsreactie van centrale banken was uniek. Veel instrumenten die tijdens de kredietcrisis in 2008-2009 nog als nieuw konden worden aangemerkt, behoren nu al tot het standaardinstrumentarium van centrale banken. Dit zijn onder meer kwantitatieve verruiming of het direct ondersteunen van financiële markten om liquiditeit te waarborgen. Doordat deze instrumenten eerder werden ontwikkeld, konden ze nu veel sneller en veel omvangrijker worden ingezet. De balansen van centrale banken zijn tijdens de coronapandemie dus eerder en in grotere mate vergroot dan tijdens de kredietcrisis (zie Figuur 1). De centrale banken hebben ook naar elkaar gekeken. De Fed heeft besloten om, naast staatsobligaties, ook bedrijfsobligaties op te gaan kopen, zoals in andere delen van de wereld al langer gebruikelijk was. Hierbij worden in de VS zowel hoogwaardige als ook laagwaardige obligaties (met een kredietbeoordeling van lager dan BBB) opgekocht.

Waar tijdens de kredietcrisis overheden in actie moesten komen om zowel commerciële- als investeringsbanken te redden van faillissementen, zijn banken nu onderdeel van de oplossing. Banken zijn beter gekapitaliseerd dan in 2008. Er werden in de VS en Europa maatregelen genomen om te zorgen dat de kredietverlening aan de economie op peil bleef.

Voor de uitbraak van de coronapandemie was in de VS, onder president Donald Trump, al een kentering naar een ruimer fiscaal beleid zichtbaar. Nadat de pandemie ook in de VS de economie in grote mate stillegde, gingen in reactie hierop ook fiscaal gezien alle remmen los. Na de kredietcrisis werd al snel bezuinigd om overheidstekorten niet te ver op te laten lopen; op dit moment is daar geen sprake van. Dat de crisis deze keer echt een exogene schok was en er dus geen ‘schuldige’ sector kon worden aangewezen, maakte het voor overheden ook gemakkelijker om ruimhartig steun te verlenen aan bedrijven en huishoudens. De schijn (of werkelijkheid) dat te risicovol gedrag wordt beloond, was er deze keer immers niet.

Voor de uitbraak van de coronapandemie was in de VS, onder president Donald Trump, al een kentering naar een ruimer fiscaal beleid zichtbaar. Nadat de pandemie ook in de VS de economie in grote mate stillegde, gingen in reactie hierop ook fiscaal gezien alle remmen los. Na de kredietcrisis werd al snel bezuinigd om overheidstekorten niet te ver op te laten lopen; op dit moment is daar geen sprake van. Dat de crisis deze keer echt een exogene schok was en er dus geen ‘schuldige’ sector kon worden aangewezen, maakte het voor overheden ook gemakkelijker om ruimhartig steun te verlenen aan bedrijven en huishoudens. De schijn (of werkelijkheid) dat te risicovol gedrag wordt beloond, was er deze keer immers niet.

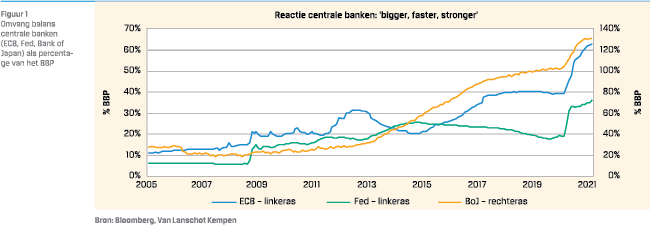

Schuldenniveaus van overheden zijn door de steunmaatregelen sterk toegenomen (zie Figuur 2). Het ruime begrotingsbeleid kan op dit moment echter makkelijk worden gefinancierd doordat centrale banken de beleidsrentes laag houden en op grote schaal staats- en bedrijfsobligaties opkopen. Dit drukt de rentelasten. Hiermee lijkt er sprake van een (impliciete) samenwerking tussen monetair en fiscaal beleid. ‘Modern Monetary Theory’ is in opkomst bij sommige economen en beleidsmakers.

Hierbij wordt ervan uitgegaan dat fiscale tekorten er niet toe doen als de centrale bank de rente maar laag genoeg houdt. Het doel is om volledige werkgelegenheid te creëren. Als hierdoor inflatie ontstaat, dienen overheden deze te beteugelen door de belastingen te verhogen.

Voor nu rijst de vraag of het ruime begrotingsbeleid zal worden aangehouden? Nu het einde van de coronacrisis in het zicht komt, lijken overheden maar ten dele voornemens om het ruime begrotingsbeleid terug te schroeven. In de VS, Europa, het VK en Japan zijn grootschalige investeringen in (deels verouderde) infrastructuur aangekondigd. De crisis is daarbij een ‘mooi excuus’ geworden. Verder scherpen landen hun klimaatdoelen aan. De uitgesproken doelstellingen voor CO2 -reductieniveaus zijn alleen haalbaar wanneer er in grote mate wordt geïnvesteerd in nieuwe technologieën. Ten slotte hebben meerdere geopolitieke machtsblokken (VS, China, EU) aangegeven meer zelfvoorzienend te willen zijn ten aanzien van strategisch belangrijke goederen, waarbij de VS en China benadrukken dat binnenlandse productieketens wenselijk zijn. Om deze ambities te verwezenlijken zijn investeringen benodigd wat leidt tot een ruimer begrotingsbeleid van de overheid.

HERSTEL + STIMULERING = INFLATIE?

Een ruim fiscaal beleid en een centrale bank die grote hoeveelheden staats- en bedrijfsobligaties opkoopt, zonder dat daarbij oplopende inflatie ontstaat, is lang vol te houden. Dat heeft Japan de afgelopen decennia laten zien. Maar Japan is in een aantal opzichten uniek, bijvoorbeeld wat betreft demografie en het behoedzame gedrag van gezinnen en bedrijven die veel sparen. En ook in de VS en de eurozone is de afgelopen jaren de inflatie laag gebleven, ondanks ruim monetair beleid en een, met name in de VS, lage werkloosheid. Structurele factoren, zoals globalisering en digitalisering, hebben aan deze lage inflatie bijgedragen.

OVERHEDEN NEMEN HET MANTRA VAN ‘WHATEVER IT TAKES’ OVER

Toch beginnen zich tekenen van toenemende inflatie aan te dienen. Grondstoffenprijzen en prijzen voor vrachtvervoer rezen de pan uit in de eerste helft van 2021. In verschillende industriële sectoren ontstond schaarste, bijvoorbeeld in de microchipsector. Werkloosheidscijfers zijn nog relatief hoog, maar vooral in de VS geven ondernemers in enquêtes aan moeite te hebben om geschikt personeel te vinden. De inflatoire impuls kan tijdelijk zijn, gedreven door basiseffecten, grondstoffenprijzen en heropening van economieën. Tijdens de coronapandemie is de consumptie verschoven van diensten naar goederen, waarvan de maakindustrie heeft geprofiteerd. Bij heropening zal de consumptie weer meer verschuiven naar diensten, wat de druk op de industrie verkleint. Maar het snelle economische herstel en de voortdurende monetaire en fiscale stimulering kunnen de inflatie ook wat langer opdrijven dan nu wordt verwacht. In dat geval zullen centrale banken het monetaire beleid eerder wat moeten aanscherpen dan nu op financiële markten wordt ingeprijsd. Dit speelt wederom vooral in de VS, maar als de Fed door aanhoudend hogere inflatie obligatie-opkoopprogramma’s sneller moet gaan afbouwen dan nu wordt verwacht (eerste kwartaal 2022) of de beleidsrente moet verhogen voor het einde van 2023 (wat de Fed nu als termijn geeft), dan zal dat gevolgen hebben voor financiële markten wereldwijd. De 10-jaars rente in de VS loopt in dat geval verder op, wat impact heeft op veel andere beleggingscategorieën.

Op de langere termijn zijn enkele structurele veranderingen zichtbaar die een opwaarts effect kunnen hebben op inflatie:

- Gewenste aanpassing van productieketens voor strategische goederen door geopolitieke machtsblokken in samenhang met heroriëntatie van bedrijven op hun productieketens. Het aanpassen van deze productieketens, voor zowel strategische goederen en van bedrijven, naar robuustere varianten werkt kostenverhogend, wat vervolgens een versterkend effect heeft op inflatie.

- De bereidheid bij overheden om belastingen te verhogen is toegenomen en er is meer aandacht voor de lagere- en middeninkomens. Belastingverhogingen en maatregelen voor een gelijkmatigere inkomensverdeling werken kostenverhogend voor bedrijven, maar ondersteunen juist ook lagere- en middeninkomens die hierdoor meer kunnen gaan uitgeven. Beide factoren kunnen bijdragen aan een hogere inflatie.

Dat inflatie het komende decennium hiermee op hogere niveaus kan komen, in vergelijking met het decennium daarvoor, is zeker mogelijk. Dat prijzen structureel de pan uit rijzen, is echter onwaarschijnlijk. De structurele deflatoire krachten zijn groot, zoals een grotere toepassing van technologie (wat productiekosten en daarmee prijzen verlaagt), digitalisatie (wat leidt tot meer prijscompetitie tussen bedrijven), en een verzwakte positie van de factor arbeid. De recessie veroorzaakt door de coronapandemie is maar kort geweest, waardoor structurele schade beperkt zal zijn en productiecapaciteit niet of zeer beperkt is aangetast. De mogelijkheid om meer op afstand te werken maakt arbeid flexibeler en kan een vergrotend effect op het aanbod hebben. Op dit moment is echter niet duidelijk hoe bestendig dit effect zal zijn.

Al met al zien we na de coronacrisis een wereld die op veel punten niet fundamenteel veranderd is. De grootste verandering is waarschijnlijk de grotere rol die centrale overheden opeisen. Van een periode met lage inflatie en centrale banken die met lage rentes vooral ‘behind the curve’ wilden zijn, zouden we naar een periode kunnen gaan waar centrale banken juist weer wat meer moeten doen om inflatie te beteugelen vanwege de dominantere rol van overheden.

WAT ZIJN DE IMPLICATIES VOOR FINANCIËLE MARKTEN?

In de herstelfase na de coronapandemie zullen centrale banken de nominale rente laag willen houden om de financiële voorwaarden gunstig te houden voor economisch herstel. Naarmate de economie verder herstelt, mede door ondersteuning van het ruimere fiscale begrotingsbeleid van overheden, zal er voorzichtig meer druk ontstaan op de reële rente om te gaan stijgen vanaf de huidige lage niveaus. Een al te grote stijging zal echter voorkomen worden door centrale banken. De schuldenniveaus van overheden en bedrijven zijn na de coronapandemie sterk toegenomen. Om deze betaalbaar te houden, zullen centrale banken de nominale rente drukken. Centrale banken zullen middels financiële repressie, i.e. met verruimend monetair beleid ervoor zorgen dat de reële groei van de economie groter is dan de reële rente, proberen de schuldenniveaus te laten dalen.

HEVIGERE INFLATIE DAN VERWACHT LEIDT TOT LOSKOPPELING VAN HET ‘LAGE RENTE’-INFUUS

Een voorzichtig stijgende reële rente, samen met een inflatieniveau dat hoger ligt dan het vorige decennium, heeft implicaties voor financiële markten. Bij deze implicaties hanteren wij een horizon van 1-3 jaar.

AANDELEN VERSUS OBLIGATIES

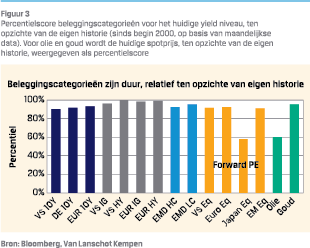

Vaak gaat een stijgende rente gepaard met hogere aandelenkoersen, aangezien beide gedreven worden door een economische groeiversnelling. Maar hogere rentes hebben ook nadelen voor aandelen. Voor bedrijven wordt het duurder om zich te financieren met bancair krediet of door het uitgeven van obligaties. Toekomstige kasstromen worden, door een hogere disconteringsvoet, ook minder waard. Bovendien zijn aandelen op dit moment fors gewaardeerd (zie Figuur 3) en wordt die waardering door beleggers deels gerechtvaardigd door de lage renteniveaus. Aandelen zouden een daling in waarderingsniveaus echter kunnen absorberen wanneer winsten stijgen door de groei van de economie. Voor vastrentende waarden geldt mogelijk nog meer dan voor aandelen dat deze momenteel duur zijn (zie Figuur 3). Bij een stijgende rente zullen deze categorieën onder druk komen te staan. Bij een gematigde rentestijging verwachten wij dat aandelen een positief en beter rendement zullen laten zien dan staatsobligaties, ook indien rekening wordt gehouden met een hoger risico. Oftewel: de rendement/risico verhouding van aandelen is momenteel (aanzienlijk) beter dan nominale obligaties. Dit geldt zowel in de VS als in Europa.

Vaak gaat een stijgende rente gepaard met hogere aandelenkoersen, aangezien beide gedreven worden door een economische groeiversnelling. Maar hogere rentes hebben ook nadelen voor aandelen. Voor bedrijven wordt het duurder om zich te financieren met bancair krediet of door het uitgeven van obligaties. Toekomstige kasstromen worden, door een hogere disconteringsvoet, ook minder waard. Bovendien zijn aandelen op dit moment fors gewaardeerd (zie Figuur 3) en wordt die waardering door beleggers deels gerechtvaardigd door de lage renteniveaus. Aandelen zouden een daling in waarderingsniveaus echter kunnen absorberen wanneer winsten stijgen door de groei van de economie. Voor vastrentende waarden geldt mogelijk nog meer dan voor aandelen dat deze momenteel duur zijn (zie Figuur 3). Bij een stijgende rente zullen deze categorieën onder druk komen te staan. Bij een gematigde rentestijging verwachten wij dat aandelen een positief en beter rendement zullen laten zien dan staatsobligaties, ook indien rekening wordt gehouden met een hoger risico. Oftewel: de rendement/risico verhouding van aandelen is momenteel (aanzienlijk) beter dan nominale obligaties. Dit geldt zowel in de VS als in Europa.

BINNEN OBLIGATIES

Bedrijfsobligaties bieden enig alternatief, ten opzichte van staatsobligaties, aangezien de rentegevoeligheid (met name in Europa) gemiddeld genomen kleiner is. Dit komt omdat de looptijd van de obligaties korter is en de coupon iets hoger. Bij high yield obligaties is de rentegevoeligheid nog kleiner en biedt de risico-opslag een buffer. Bij een geleidelijke rentestijging bieden high yield bedrijfsobligaties, binnen de vastrentende waarden, dan ook het beste rendement/risicoperspectief. Voor obligaties uit opkomende markten (zowel local currency als hard currency) is een hogere rente in de VS een groot risico, vooral in combinatie met een sterkere US dollar en in het verleden (bijvoorbeeld tijdens de ‘Taper Tantrum’ in 2013) heeft dit geleid tot problemen. In vergelijking met 2013 laten fundamentele factoren, als betalingsbalansen en deviezenreserves, een sterker beeld zien en zijn valuta uit opkomende markten minder hoog gewaardeerd. Staatsschulden zijn echter wel flink opgelopen. We denken dat de neerwaartse risico’s voor obligaties uit opkomende markten per saldo groter zijn dan de opwaartse. Oftewel dat EMD, ondanks de hogere coupon, onvoldoende rendement per eenheid verwacht risico biedt.

BINNEN AANDELEN

Ontwikkelde markten: Het afgelopen decennium, met dalende rentes en een streng begrotingsbeleid van overheden, was in het voordeel van groeiaandelen, die weinig kapitaalintensief zijn en hun winsten verder in de toekomst hebben liggen. De omgeving lijkt aantrekkelijker te zijn geworden voor waarde-aandelen. De kapitaalintensievere bedrijfsmodellen profiteren van de grotere investeringsbereidheid van overheden op het gebied van klimaattransitie, het vervangen van verouderde infrastructuur en het meer zelfvoorzienend willen zijn op het gebied van strategische goederen. De wat oplopende rente en inflatie zijn voor waarde-aandelen minder problematisch. Waarderingen zijn voor deze aandelen minder opgelopen en toekomstige winsten liggen minder ver in de toekomst, waardoor een hogere disconteringsvoet een minder nadelig effect heeft.

Regionaal leidt dit ook tot een voorkeur voor Europa boven de VS. Het risico van hogere inflatie en hogere rente komt vooral uit de VS en Amerikaanse aandelen zijn sowieso rentegevoeliger dan Europese. Dit laatste vooral door het grotere gewicht van groeiaandelen. Japanse aandelen zijn relatief goedkoop ten opzichte van de overige aandelenregio’s. Traditioneel gezien profiteren Japanse aandelen van een aantrekkende economische cyclus en, net als Europa, heeft Japan een grotere blootstelling naar waarde-aandelen. Aandelen uit opkomende markten hebben tegenwoordig een behoorlijke groeicomponent, maar relatief ten opzichte van aandelen ontwikkelde markten hebben ze ook lagere waarderingen.

Ontwikkelingslanden: Aangezien China, Zuid-Korea en Taiwan verder zijn gevorderd in het economisch herstel, in China voorzichtig het monetaire en fiscale beleid wordt genormaliseerd, en opkomende landen trager zijn met de uitrol van vaccinatieprogramma’s is het verschil in groeivooruitzichten tussen opkomende markten en ontwikkelde markten afgenomen. Daarbij leidt berichtgeving over (mogelijk) nieuwe regelgeving van Chi-nese toezichthouders op het gebied van concurrentie en de financiële sector tot onzekerheid bij de grote Chinese technologiebedrijven, die een substantieel deel zijn van de beleggingsindex.

Overig: Voor small cap aandelen geldt dat deze in de VS relatief aantrekkelijk zijn gewaardeerd ten opzichte van large cap aandelen, in Europa is dit beeld neutraal. Small cap aandelen zijn in staat gebleken sterk te herstellen na het toeslaan van de coronapandemie, waar ze in de VS gesteund zijn door de aangekondigde grootschalige investeringen in infrastructuur en de energietransitie na de verkiezing van president Joe Biden. De focus van geopolitieke machtsblokken om zelfvoorzienend te zijn, ten aanzien van strategische goederen, is gunstig voor small cap aandelen. Deze aandelen zijn vaak meer geconcentreerd op de binnenlandse afzetmarkt en daarmee passen ze in het plaatje van meer binnenlandse productieketens.

OVERIGE BELEGGINGSCATEGORIEËN

Overige categorieën, die zouden kunnen profiteren, zijn vastgoed, infrastructuur en grondstoffen. De stabiele inkomstenstroom van vastgoed en infrastructuur kan dienen als alternatief voor vastrentende waarden, die in de huidige omgeving minder opleveren. Het voordeel van deze beleggingen is dat deze een geleidelijk oplopende rente en inflatie beter kunnen verteren dan vastrentende waarden. Daarbij geldt vooral voor infrastructuur dat deze categorie kan profiteren van de grote overheidsinvesteringsprogramma’s die in de VS en Europa zijn en worden opgetuigd. Binnen vastgoed en infrastructuur kunnen beursgenoteerde en private categorieën interessant zijn, al moet de belegger bij de private categorieën de illiquiditeit wel voor lief nemen en zich afvragen of daar een voldoende hoge illiquiditeitspremie tegenover staat. Grondstoffen bewegen vaak wel mee met inflatie, hoewel bij de causaliteit wel vraagtekens kunnen worden geplaatst. Op dit moment geldt als voornaamste beperking dat de prijzen van veel grondstoffen al flink zijn gestegen.

WAT ALS INFLATIE HEVIGER BLIJKT DAN OP DIT MOMENT WORDT VERWACHT?

Een scenario dat een niet verwaarloosbare kans heeft en roet in het eten van bovenstaande verwachting kan gooien is een forse stijging van de inflatie. In dit geval zullen op enig moment centrale banken het monetaire beleid moeten verkrappen met een fellere rentestijging tot gevolg. Gegeven de eerdergenoemde waarderingsniveaus, komen zowel aandelen als staatsobligaties in dat geval onder druk te staan. In relatieve zin zouden aandelen wel kunnen achterblijven. Als de rente in de VS met 100 basispunten toeneemt, daalt de prijs van Treasuries met zo’n 7%. Het is goed mogelijk dat aandelen in dit scenario harder onderuitgaan vanwege de huidige hoge waarderingsniveaus en doordat marges onder druk kunnen komen.

Binnen vastrentende waarden blijft het verstandig de rentegevoeligheid niet te hoog te laten zijn. Dus staatsobligaties met een kortere looptijd of bedrijfsobligaties. Bedrijfsobligaties en high yield obligaties hebben een lagere rentegevoeligheid. Wel kan de risico-opslag bij deze obligaties juist gaan oplopen als bedrijven, door hogere rentes, in betalingsproblemen komen. Obligaties uit opkomende markten zijn vaak juist het slachtoffer van hogere Amerikaanse kapitaalmarktrentes en zijn daarom in dit scenario minder geschikt. Tussen infrastructuur en vastgoed geven wij in dit scenario de voorkeur aan infrastructuur. De looptijd van contracten zijn langer dan bij vastgoed en daarbij hebben bedrijven actief in deze sectoren vaak een sterkere marktpositie waardoor ze in staat zijn eventuele prijsstijgingen door te belasten in de prijs van het eindproduct. Een categorie die interessant kan zijn in deze omgeving is grondstoffen. Historisch realiseren grondstoffen op langere termijn een negatief reëel rendement. In periodes van hoge inflatie heeft deze categorie het echter goed gedaan. Ondanks de flinke stijging van grondstoffen in de afgelopen maanden, is een scenario met snel oplopende inflatie en rentes nog niet ingeprijsd. Goud zou eventueel kunnen profiteren van een stijgende inflatie. Bepalend hierbij is met name de verandering in het niveau van de reële rente in de VS, waarbij goud onder druk komt te staan in het geval deze toeneemt.

CONCLUSIE

De recessie, die de coronapandemie heeft veroorzaakt, is uniek qua diepte en snelheid. Ook de beleidsreactie was ongekend, zowel monetair als fiscaal. Terwijl de economische vooruitzichten en winstvooruitzichten positief zijn, zijn veel beleggingscategorieën fors gewaardeerd en neemt het risico op hogere inflatie toe. De kans op deflatie is dermate beperkt, naar onze mening, dat hiermee weinig tot geen rekening mee hoeft te worden gehouden bij de inrichting van de beleggingsportefeuilles voor de komende jaren. Beleggers doen er dan ook verstandig aan om portefeuilles meer inflatiebestendig te maken.

in VBA Journaal door Joost van Leenders, CFA en Jorn Veeneman, CFA