STABIELE INKOMSTEN DOOR TE INVESTEREN IN VERDUURZAMING EN ENERGIETRANSITIE

Omdat duurzaamheid steeds hoger op de agenda komt, staan zorgaanbieders voor de uitdaging om te investeren in vervanging of renovatie van verouderde zorgfaciliteiten en zorgwoningen. Demografische ontwikkelingen en veranderende maatschappelijke trends zetten zorgaanbieders onder grote druk om te investeren in uitbreiding van de capaciteit. Deze druk wordt versterkt door de eisen uit het Parijs-akkoord om in 2050 een klimaatneutrale wereld te realiseren. In dit artikel gaan we in op de impact die institutionele beleggers kunnen realiseren door te investeren in de verduurzaming en energietransitie van Nederlands zorgvastgoed.

DUBBELE MISMATCH IN HET AANBOD

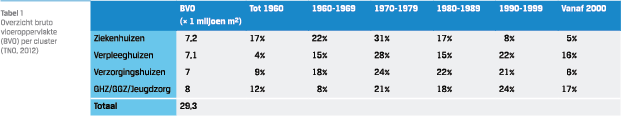

De omvang van de Nederlandse zorgvastgoedsector is enorm. De totale voorraad in vierkante meters is groter dan het gezamenlijke oppervlakte van de totale winkel- en kantorensector in Nederland. De zorgvastgoedmarkt wordt traditioneel gezien gesegmenteerd in cure en care. Beide sectoren kennen subsegmenten. De cure-sector bestaat uit eerstelijns zorg (gezondheidscentra), tweedelijns zorg (algemene ziekenhuizen) en derdelijnszorg (academische ziekenhuizen). De care-sector wordt gesegmenteerd in extramurale zorg (zorgwoningen) en intramurale zorg (verpleging). Ondanks deze grote omvang is er toch sprake van schaarste. Deze schaarste heeft kwantitatieve en kwalitatieve oorzaken. Enerzijds zijn er in absolute zin te weinig zorgfaciliteiten en -woningen beschikbaar voor de groeiende vraag. Dit tekort leidt tot wachtlijsten bij verpleeginstellingen, ouderen die langer in ongeschikte woningen moeten blijven wonen en uiteindelijk tot een opstopping in de doorstroming op de woningmarkt. Anderzijds voldoet het bestaande aanbod veelal niet langer in kwalitatieve zin. Want hoewel de afgelopen jaren de nodige nieuwbouw is gerealiseerd, is de totale voorraad gemiddeld genomen sterk verouderd. TNO schat dat ongeveer 50% van alle zorggebouwen in Nederland nog van voor 1980 dateert (TNO, 2012). In tabel 1 staat een overzicht van het bruto vloeroppervlakte  zorgvastgoed per cluster. Veel van deze gebouwen zijn esthetisch verouderd, hebben vaak te kampen met achterstallig onderhoud en hebben een inefficiënte indeling voor bewoners en zorgpersoneel. De locaties voldoen doorgaans niet meer aan de huidige eisen op het gebied van gezonde gebouwen, efficiency en duurzaamheid en al helemaal niet aan de toekomstige (duurzaamheid)eisen. Een aanzienlijk deel van deze gebouwen is daarom toe aan vervanging of renovatie.

zorgvastgoed per cluster. Veel van deze gebouwen zijn esthetisch verouderd, hebben vaak te kampen met achterstallig onderhoud en hebben een inefficiënte indeling voor bewoners en zorgpersoneel. De locaties voldoen doorgaans niet meer aan de huidige eisen op het gebied van gezonde gebouwen, efficiency en duurzaamheid en al helemaal niet aan de toekomstige (duurzaamheid)eisen. Een aanzienlijk deel van deze gebouwen is daarom toe aan vervanging of renovatie.

GROEIENDE EN VERANDERENDE VRAAG

Naast de problemen aan de aanbodzijde wordt de markt ook gekenmerkt door een groeiende en veranderende vraagzijde. De vraag naar zorgfaciliteiten en zorgwoningen neemt toe in absolute zin vanwege de bekende demografische trends. Vooral de dubbele vergrijzing speelt een belangrijke rol: niet alleen de groep ouderen in ons land wordt steeds groter, ook de gemiddelde leeftijd wordt hoger. Het aantal 65-plussers zal de komende 25 jaar naar verwachting met 1,3 miljoen mensen toenemen en het aantal 75-plussers zal zelfs verdrievoudigen. De behoefte aan intensieve zorg neemt exponentieel toe naarmate mensen ouder worden. Dat heeft enerzijds consequenties voor de personele bezetting in de zorg en anderzijds voor het type zorgfaciliteiten dat benodigd is. De vraag wijzigt ook in kwalitatieve zin door een veranderende maatschappelijke trend. De meeste mensen die nu in de 70 zijn, zijn veel vitaler in vergelijking met hun ouders of grootouders. Ouderen zijn fysiek gezien in staat, en hebben ook de wens om langer thuis te blijven wonen. En dat betekent dat het soort zorgfaciliteiten dat tegenwoordig nodig is heel anders is dan de gebouwen die bijvoorbeeld 30 of 40 jaar geleden werden gebouwd. Een aanzienlijk deel van het huidige aanbod van zorgvoorzieningen voldoet in kwalitatieve zin niet aan de behoeften die zorgaanbieders en bewoners anno 2022 hebben. Kortom, vraag en aanbod zijn sterk uit balans, zowel kwantitatief als kwalitatief. Dit legt een grote druk op zorgaanbieders om grote investeringen te doen in meer en beter passende zorgvoorzieningen en huisvesting. Alsof dit nog niet genoeg is, doemt er nog een storm op aan de horizon: het eerder genoemde Parijs-akkoord om in 2050 klimaatneutraal te zijn. TNO verwacht dat alleen al in de langdurige zorg de investeringen in verduurzamingsmaatregelen tot 2050 cumulatief tussen de 7,1 en 11,3 miljard euro bedragen (TNO, 2019).

DE BEPERKING VAN BANKFINANCIERING

Duurzame huisvesting is echter niet de enige uitdaging waar zorgaanbieders mee geconfronteerd worden. In de nieuwste Barometer Nederlandse zorg 2021 voorziet consultant EY enkele belangrijke ontwikkelingen in het zorglandschap, waaronder de noodzaak om de sector te verduurzamen, het toenemende belang en de invloed van ICT en innovaties én stijgende bouwkosten (EY, 2021). EY merkt verder op dat de noodzakelijke investeringen in duurzaamheid ook leiden tot hogere kosten, zonder dat dit direct voordelen oplevert. Investeringen om CO2-reductie te realiseren leveren niet direct rendement op en zorgen slechts voor een beperkte besparing op de energiekosten. Dit plaatst zorgaanbieders in een hachelijke situatie: aan de ene kant een toenemende behoefte om te investeren in personeel, nieuwe IT-systemen en strikte kostenbeheersing; en aan de andere kant de noodzaak om te investeren in duurzaamheidsmaatregelen om in 2050 aan de ‘net-zero’-eisen van hun vaak verouderde gebouwen te voldoen. Traditioneel was de standaard bankfinanciering altijd de belangrijkste bron van kapitaal voor zorgaanbieders. Hierbij hebben de Nederlandse sectorbanken BNG Bank en NWB Bank – al dan niet in combinatie met het Waarborgfonds voor de Zorgsector – altijd een prominente rol gespeeld. Het is echter niet vanzelfsprekend dat de sectorbanken ook de verduurzaming en energietransitie van de Nederlandse zorgsector volledig kunnen of willen financieren. Dit komt enerzijds door de steeds strengere kapitaalseisen voor banken en anderzijds door de enorme omvang van de benodigde investeringen. Hier kunnen institutionele beleggers een betekenisvolle rol vervullen.

GROEIENDE ROL VAN INSTITUTIONELE BELEGGERS

Mede vanwege de lage kapitaalmarktrente stijgt de allocatie van institutionele beleggers naar alternatieve beleggingen. Met name stabiele en inkomsten-genererende assets zoals vastgoed en infrastructuur kunnen zich verheugen op grote aandacht. Ook zorgvastgoed kent een stijgende belangstelling. In 2021 werd in totaal 1,1 miljard euro geïnvesteerd in de Nederlandse zorgvastgoedbeleggingsmarkt. Dat was het derde jaar op rij dat het transactievolume boven de 1 miljard euro kwam aldus Capital Value, een advieskantoor op het gebied van beleggingsvastgoed (Capital Value, 2022). Iets meer dan een derde van de beleggingen werd aangekocht door internationale beleggers uit onder andere België, Frankrijk en Canada. De overige beleggingen werden met name gedaan door Nederlandse institutionele en particuliere vastgoedbeleggingsfondsen. Volgens Capital Value is de nieuwbouwopgave in de sector onverminderd groot en nemen de investeringen van de afgelopen jaren het tekort aan zorgwoningen nauwelijks weg. Ook wordt de trend onderkend dat steeds meer zorginstellingen overwegen om een deel van hun gebouwen niet langer zelf op de balans te houden, maar wel langjarig wensen te exploiteren. Dit zijn vaak gebouwen op goede locaties maar waar een aanzienlijke renovatie noodzakelijk is om de toekomstbestendigheid te waarborgen. Een sale & leaseback-transactie tussen een zorgaanbieder en een institutionele belegger (al dan niet via een beleggingsfonds) kan in dit geval een interessante oplossing zijn. De lange termijn horizon van zowel zorginstellingen als institutionele beleggers maakt dat er een stabiele basis ligt voor een lange termijn samenwerking.

STABIELE INKOMSTEN EN MEETBARE IMPACT

Een sale & leaseback-transactie kan voor beide partijen voordelen bieden. De institutionele belegger krijgt een stabiel en inflatie-geïndexeerd direct inkomen door te beleggen in gebouwen die langjarig verhuurd zijn (10 – 20 jaar) aan huurders die in veel gevallen kwalificeren als ‘investment grade’. Naast het financiële rendement is er ook een aanzienlijk maatschappelijk rendement. Institutionele beleggers leveren op deze manier namelijk een significante en meetbare bijdrage aan het verduurzamen van essentiële gebouwen en daarmee het verlagen van de CO2-uitstoot. Tegelijkertijd realiseren ze impact door te investeren in meer en beter passende huisvesting voor ouderen en uitbreiding van de capaciteit voor zorgaanbieders.

Een samenwerking heeft ook voordelen voor de zorgaanbieder. Door de verkoop van het vastgoed kunnen er stille reserves worden vrijgespeeld. Het vrijgekomen kapitaal kan worden ingezet voor investeringen in ICT en andere innovaties. Bewoners en personeel worden voorzien van huisvesting en faciliteiten die passen bij de huidige en toekomstige eisen. De zorginstelling heeft zekerheid over de toekomstige huisvestingslasten en kan zich richten op het verlenen van zorg en welzijn aan haar bewoners. Nieuwe of gerenoveerde huisvesting heeft daarnaast ook een meetbare impact door een lager ziekteverzuim onder personeel en een hogere tevredenheid onder bewoners.

BELEGGINGSASPECTEN ZORGVASTGOED

De meeste institutionele beleggers classificeren zorgvastgoed in de vastgoedbucket van hun strategische asset allocatie. Sommige beleggers plaatsen zorgvastgoed vanwege de maatschappelijke impact (ook) in hun impact portefeuille. Weer andere beleggers zien zorgvastgoed vanwege de zeer lange huurcontracten en het ‘secure income’ karakter ook als een alternatief in hun vastrentende allocatie. Het risico van zorgvastgoed verschilt niet in materiële zin met dat van andere segmenten binnen de vastgoedbeleggingsmarkt. Daarbij kan de kanttekening worden geplaatst dat de beleggingsmarkt voor zorgvastgoed ondanks een opmars minder ontwikkeld is dan die van woningen, kantoren of winkels. Twee specifieke risico’s worden hierna toegelicht: alternatieve aanwendbaarheid en huurdersrisico. De beperkte alternatieve aanwendbaarheid van sommige zorgvastgoedobjecten geldt met name voor zeer specifieke gebouwen in de cure-sector. Denk hierbij aan een groot ziekenhuis. Dit is in veel mindere mate van toepassing op gebouwen in de care-sector en op kleinere gebouwen in de cure-sector. Hierbij speelt locatie een belangrijke rol. Een gerenoveerd klooster in het groen kan een heel prettige woonomgeving zijn, maar scoort daarentegen minder goed op het gebied van alternatieve aanwendbaarheid. Voor een zorglocatie in een woonwijk of aan de rand van het centrum zijn er meer opties

Een tweede risico is het huurdersrisico. Het huurdersrisico, oftewel risico op wanbetaling of faillissement van een huurder varieert per specifiek segment binnen de zorg. Een uitgebreide beschrijving van de bekostiging van het Nederlandse zorgstelsel valt buiten het bestek van dit artikel, maar kort gezegd: zorgaanbieders ontvangen een zeer aanzienlijk deel van hun financiering via de overheid en de verplichte zorgverzekering en eigen bijdrage van bewoners. Als zodanig kunnen ze als stabiele tegenpartijen worden beschouwd. Hoewel het aantal déconfitures zeer beperkt is, is een zorgaanbieder geen overheid en kan toch failliet gaan. Een traditionele publieke zorginstelling zal door een zorgverzekeraar eerder worden aangemerkt als ‘systeeminstelling’ dan een private aanbieder in het luxere segment. Een grondige analyse van de relevante risico’s en inzicht in het bedrijfsmodel van een zorgaanbieder is daarom noodzakelijk.

Een tweede risico is het huurdersrisico. Het huurdersrisico, oftewel risico op wanbetaling of faillissement van een huurder varieert per specifiek segment binnen de zorg. Een uitgebreide beschrijving van de bekostiging van het Nederlandse zorgstelsel valt buiten het bestek van dit artikel, maar kort gezegd: zorgaanbieders ontvangen een zeer aanzienlijk deel van hun financiering via de overheid en de verplichte zorgverzekering en eigen bijdrage van bewoners. Als zodanig kunnen ze als stabiele tegenpartijen worden beschouwd. Hoewel het aantal déconfitures zeer beperkt is, is een zorgaanbieder geen overheid en kan toch failliet gaan. Een traditionele publieke zorginstelling zal door een zorgverzekeraar eerder worden aangemerkt als ‘systeeminstelling’ dan een private aanbieder in het luxere segment. Een grondige analyse van de relevante risico’s en inzicht in het bedrijfsmodel van een zorgaanbieder is daarom noodzakelijk.

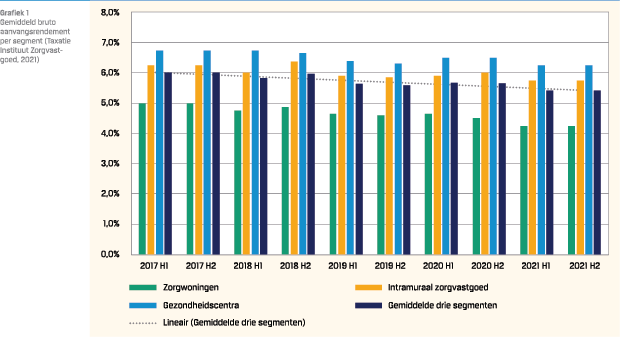

Het rendement op zorgvastgoedbeleggingen bestaat uit een combinatie van direct en indirect rendement. Het indirecte rendement wordt bepaald door de toekomstige waardeontwikkeling. Het directe rendement, oftewel bruto aanvangsrendement van de belangrijkste segmenten binnen de zorgvastgoedbeleggingsmarkt varieert op dit moment van 3,5% tot 5,0% voor extramurale zorgwoningen, van 5,0% tot 6,5% voor intramuraal zorgvastgoed en van 5,5% tot 7,0% voor gezondheidscentra. Sinds 2017 is er sprake geweest van een yield compressie van circa 0,50% tot 0,75% (Taxatie Instituut Zorgvastgoed, 2021) (zie grafiek 1).

Deze yield compressie is deels veroorzaakt door een algemene daling van de aanvangsrendementen in de vastgoedsector als gevolg van de toegenomen vraag naar alternatieve beleggingen, maar lijkt ook deels een gevolg van een daling van de specifieke risicopremie voor zorgvastgoed.

Een belegging in gelijke delen gespreid over de drie genoemde segmenten kent een verwacht bruto aanvangsrendement dat varieert tussen 4,7% en 6,2%. Het netto aanvangsrendement varieert daarmee tussen circa 4,2% en 5,6%. Wanneer men als benadering voor het indirecte rendement een lange termijn inflatie percentage van 2,1% hanteert, dan ligt het verwachte lange termijn netto totaalrendement tussen 6,3% en 7,7%. Voor een goede beoordeling van zorgvastgoed als een beleggingscategorie is het ook van belang om de correlaties met andere segmenten in het vastgoed te overwegen. Het Economisch Instituut voor de Bouw heeft in 2015 in samenwerking met MSCI een onderzoek gedaan naar zorgvastgoed, waaronder ook de correlaties met andere vastgoedbeleggingen. Hierbij dient de kanttekening te worden gemaakt dat de datareeksen van zorgvastgoed nog relatief kort zijn en de studie dus dateert van 7 jaar geleden (Economisch Instituut voor de Bouw, 2015).

De correlatie van het rendement in de cure-sector met de All Property Index bedroeg 0,64. Dit varieerde tussen 0,58 (met woningen) en 0,71 (met kantoren). De correlatie van het rendement in de care-sector met de All Property Index lag iets hoger en bedroeg 0,79. Dit varieerde tussen 0,62 (met Industrial) en 0,79 (met Retail). De correlatie van het rendement op zorgvastgoed als geheel met aandelen (MSCI Netherlands Index) en obligaties (JP Morgen Netherlands Index in EUR, 7-10 years) bedroeg respectievelijk –0,15 en 0,16.

CONCLUSIE

De omvang van de Nederlandse zorgvastgoedsector is enorm. Ondanks deze grote omvang is er toch sprake van schaarste. Er zijn te weinig zorgfaciliteiten en -woningen beschikbaar voor de groeiende vraag. Een probleem is dat veel bestaande locaties niet meer voldoen aan de eisen op het gebied van gezonde gebouwen, efficiency en duurzaamheid. Een aanzienlijk deel van deze gebouwen is daarom toe aan vervanging of renovatie. De vraag naar zorgfaciliteiten en zorgwoningen neemt toe in absolute zin vanwege de bekende demografische trends. Vraag en aanbod zijn sterk uit balans, zowel kwantitatief als kwalitatief.

Dit legt een grote druk op zorgaanbieders om grote investeringen te doen in meer en beter passende zorgvoorzieningen en huisvesting. De sectorbanken kunnen niet alle investeringen financieren. Institutionele beleggers kunnen hierbij een rol spelen. Zorgvastgoed kent een stijgende belangstelling met de afgelopen jaren een transactievolume van meer dan 1 miljard euro per jaar. Een sale & leaseback-transactie biedt een institutionele belegger een stabiel en inflatie-geïndexeerd direct inkomen. Een zorgaanbieder krijgt een toekomstbestendig gebouw en kan zich richten op haar kerntaken. Naast een aantrekkelijke risico-rendementsverhouding biedt zorgvastgoed een aanzienlijk maatschappelijk rendement en meetbare impact.

Literatuur

- Capital Value. (2022, Januari 11). Transactievolume zorgvastgoed ook in 2021 boven de 1 miljard euro. Opgehaald van https://www.capitalvalue.nl/nieuws/ transactievolume-zorgvastgoed-ook-in-2021-boven-de-1- miljard-euro

- Economisch Instituut voor de Bouw. (2015). Beleggen in zorgvastgoed – Perspectief voor beleggers. Amsterdam: Economisch Instituut voor de Bouw.

- EY. (2021). Barometer Nederlandse Gezondheidszorg 2021. Amsterdam: Ernst & Young Accountants LLP.

- Taxatie Instituut Zorgvastgoed. (2021). Marktupdate 2021 H2. Hilversum: TIZV.

- TNO. (2012). Mogelijkheden energiesprong in de zorg (TNO 2012 R10597).

- TNO. (2019). Routekaart verduurzaming van het vastgoed in de langdurige zorg.

in VBA Journaal door Joep Munten