1 INLEIDING

Op 1 juli 2023 is de Wet Toekomst Pensioenen (Wtp) ingegaan waardoor Nederlandse pensioenfondsen voor een overgang staan van het huidige FTK naar het nieuwe pensioenstelsel. Pensioenfondsen kunnen hierbij kiezen voor de solidaire pensioenregeling (SPR) of de flexibele pensioenregeling (FPR).1 In de overgang naar het nieuwe contract zal kapitaal worden toegewezen aan de deelnemers. Bij deze toewijzing wordt onder meer rekening gehouden met het al opgebouwde pensioen, compensatie voor de doorsneepremie en het opbouwen van de solidariteitsreserve in de SPR of de risicodelingsreserve in de FPR. De transitie dient voor 1 januari 2028 plaats te vinden.

Op 1 juli 2023 is de Wet Toekomst Pensioenen (Wtp) ingegaan waardoor Nederlandse pensioenfondsen voor een overgang staan van het huidige FTK naar het nieuwe pensioenstelsel. Pensioenfondsen kunnen hierbij kiezen voor de solidaire pensioenregeling (SPR) of de flexibele pensioenregeling (FPR).1 In de overgang naar het nieuwe contract zal kapitaal worden toegewezen aan de deelnemers. Bij deze toewijzing wordt onder meer rekening gehouden met het al opgebouwde pensioen, compensatie voor de doorsneepremie en het opbouwen van de solidariteitsreserve in de SPR of de risicodelingsreserve in de FPR. De transitie dient voor 1 januari 2028 plaats te vinden.

De dekkingsgraad waarbij een pensioenfonds evenwichtig kan invaren zonder korting wordt de ‘invaardekkingsgraad’ genoemd. Uit de memorie van toelichting2 volgt dat de invaardekkingsgraad minimaal 95% is, maar op kan lopen tot boven de 105%, afhankelijk van onder meer het type contract, de beleggingsmix, de fondssamenstelling en de aangenomen aandelenrisicopremie. Deze invaardekkingsgraad wordt per pensioenfonds vastgesteld en is mede afhankelijk van het renteniveau.3

Verschillende pensioenfondsen overwegen om de dekkingsgraad te beschermen om de kans op een eventuele korting op het transitiemoment te beperken. Het kan contra-intuïtief zijn om vlak voor de transitie de dekkingsgraad te beschermen, terwijl na de transitiedatum het pensioen directer gaat meebewegen met financiële markten. Een soepele overgang zal echter positief bijdragen aan het vertrouwen van de deelnemers.

In dit artikel worden de marktrisico’s beschreven waar pensioenfondsen mee te maken hebben in de aanloop naar het nieuwe pensioencontract. De mogelijkheden worden beschreven om de dekkingsgraad in deze periode te beschermen en er wordt afgesloten met praktische zaken waarmee pensioenfondsen rekening moeten houden bij eventuele toepassing van deze beschermingsmogelijkheden.

2 MARKTRISICO OP DE PENSIOENBALANS

Het jaar 2023 werd in het vierde kwartaal afgesloten met positieve rendementen op zowel risicovolle als vastrentende beleggingen. Dit gebeurde tegen de achtergrond van een gunstige verschuiving in het economische klimaat. Gunstig voor vastrentende beleggingen was dat de daling van de inflatie doorzette en centrale bankiers hun toon matigden, waardoor beleggers steeds meer rekening gingen houden met renteverlagingen en de kapitaalmarktrente sterk daalde. De combinatie van beter dan verwachte groeicijfers in de VS en een stabiliserende Europese groei zorgde ervoor dat de kans op een recessie neerwaarts werd bijgesteld wat gunstig bleek voor risicovolle beleggingen. In feite laat het economische klimaat zich aan het begin van 2024 omschrijven als niet te warm en niet te koud.

Het jaar 2023 werd in het vierde kwartaal afgesloten met positieve rendementen op zowel risicovolle als vastrentende beleggingen. Dit gebeurde tegen de achtergrond van een gunstige verschuiving in het economische klimaat. Gunstig voor vastrentende beleggingen was dat de daling van de inflatie doorzette en centrale bankiers hun toon matigden, waardoor beleggers steeds meer rekening gingen houden met renteverlagingen en de kapitaalmarktrente sterk daalde. De combinatie van beter dan verwachte groeicijfers in de VS en een stabiliserende Europese groei zorgde ervoor dat de kans op een recessie neerwaarts werd bijgesteld wat gunstig bleek voor risicovolle beleggingen. In feite laat het economische klimaat zich aan het begin van 2024 omschrijven als niet te warm en niet te koud.

Dit staat in schril contrast met de ontwikkelingen op financiële markten van de afgelopen jaren. Begin 2020, na de uitbraak van COVID-19, is de kapitaalmarktrente sterk gedaald; wat ook gepaard ging met een forse daling op aandelenmarkten. Onder invloed van deze uitbraak en de ontwikkelingen in Oekraïne was er in 2022 juist een sterke stijging van inflatie met in korte tijd een sterke stijging van de kapitaalmarktrente. De periode met zeer hoge inflatieniveaus lijkt achter ons te liggen. De mogelijkheden voor de economische groei lijken echter een stuk ruimer. Enerzijds wordt de kans op een recessie nog altijd gezien als bovengemiddeld, maar anderzijds wordt ook een positieve groeiverrassing niet uitgesloten. Dit betekent wel dat de focus van beleggers duidelijk lijkt te zijn verschoven van de vooruitzichten van inflatie naar die voor de economische groei.

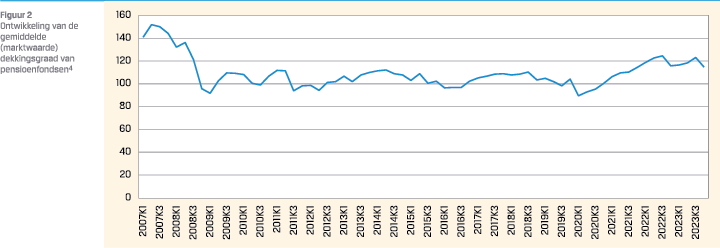

Het verleden heeft laten zien dat de dekkingsgraad van pensioenfondsen in het huidige contract sterk kan veranderen door ontwikkelingen op financiële markten. Dit was bijvoorbeeld zichtbaar tijdens de kredietcrisis, toen daalde de gemiddelde dekkingsgraad van pensioenfondsen in een periode van een jaar met circa 50%. Meer recent daalde in Q1 2020 de gemiddelde dekkingsgraad bijna 15% na het uitbreken van de COVID epidemie. De gemiddelde dekkingsgraad van pensioenfondsen bedroeg circa 115% per eind januari 2024. Figuur 2 toont de ontwikkeling van de dekkingsgraad sinds 2007.

Het verleden heeft laten zien dat de dekkingsgraad van pensioenfondsen in het huidige contract sterk kan veranderen door ontwikkelingen op financiële markten. Dit was bijvoorbeeld zichtbaar tijdens de kredietcrisis, toen daalde de gemiddelde dekkingsgraad van pensioenfondsen in een periode van een jaar met circa 50%. Meer recent daalde in Q1 2020 de gemiddelde dekkingsgraad bijna 15% na het uitbreken van de COVID epidemie. De gemiddelde dekkingsgraad van pensioenfondsen bedroeg circa 115% per eind januari 2024. Figuur 2 toont de ontwikkeling van de dekkingsgraad sinds 2007.

Voorbeelden van de belangrijkste risicofactoren voor pensioenfondsen zijn renterisico, aandelenrisico en inflatierisico. Met het oog op de transitie naar het nieuwe pensioenstelsel zijn met name de eerste twee factoren van belang. De overgang speelt immers al in de komende jaren en de invaardekkingsgraad is gedefinieerd in nominale termen. De verwachting is dat inflatie met name van belang is voor koopkrachtbehoud op de lange termijn, maar inflatie kan ook invloed hebben op eventuele indexaties voor de transitiedatum.

Pensioenfondsen kunnen het renterisico afdekken ter beheersing van het balansrisico. De gemiddelde renteafdekking lag lang rond de 50% maar sinds het einde van 2020 begon de renteafdekking op te lopen en per Q4 2023 bedroeg de gemiddelde renteafdekking circa 67%. Verscheidene pensioenfondsen hebben een beleid waarmee de renteafdekking afhankelijk is van het niveau van de rente en/of de dekkingsgraad waarmee deze stijging goed kan worden verklaard. Mogelijk hebben een aantal fondsen de renteafdekking al verhoogd in anticipatie op de overgang naar het nieuwe stelsel.

VOORAFGAANDE AAN DE OVERGANG NAAR WTP KAN DE DEKKINGSGRAAD MET OF ZONDER OPTIES WORDEN BESCHERMD

Ook het inflatierisico kan door sommige pensioenfondsen worden afgedekt maar dit is complexer dan het afdekken van renterisico en minder gebruikelijk. Pensioenfondsen met een inflatieafdekking hebben over het algemeen een hogere dekkingsgraad. Het openlaten van het renterisico en een reductie van het aandelenrisico kan een eenvoudiger (en minder precies) alternatief zijn wanneer indexatie in de transitieperiode belangrijk is. Een verhoging van de renteafdekking zoals sommige pensioenfondsen hebben doorgevoerd, kan extra dekkingsgraadbescherming bieden bij een rentedaling. Wanneer de rente stijgt vanwege een stijging van de inflatie, kan de hogere renteafdekking echter een negatief effect hebben op de nominale dekkingsgraad.

Ook het inflatierisico kan door sommige pensioenfondsen worden afgedekt maar dit is complexer dan het afdekken van renterisico en minder gebruikelijk. Pensioenfondsen met een inflatieafdekking hebben over het algemeen een hogere dekkingsgraad. Het openlaten van het renterisico en een reductie van het aandelenrisico kan een eenvoudiger (en minder precies) alternatief zijn wanneer indexatie in de transitieperiode belangrijk is. Een verhoging van de renteafdekking zoals sommige pensioenfondsen hebben doorgevoerd, kan extra dekkingsgraadbescherming bieden bij een rentedaling. Wanneer de rente stijgt vanwege een stijging van de inflatie, kan de hogere renteafdekking echter een negatief effect hebben op de nominale dekkingsgraad.

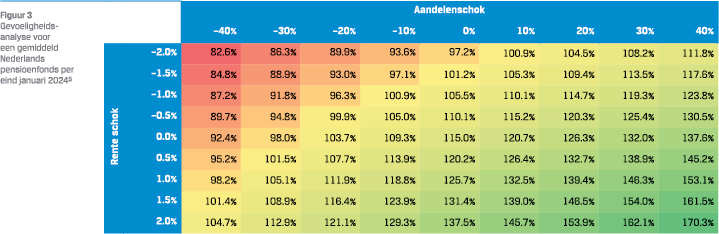

Op basis van de geaggregeerde beleggingen van Nederlandse pensioenfondsen per eind Q3 2023 is de gevoeligheid van de dekkingsgraad voor instantane rente- en aandelenschokken geanalyseerd.6 Hiervoor is deze geaggregeerde portefeuille omgezet in een LDI-portefeuille van circa 50% en een allocatie naar aandelen van circa 50%.7 Voor de analyse wordt uitgegaan van een marktwaarde dekkingsgraad van 115% en een renteafdekking van 65%. Ook wordt een invaardekkingsgraad verondersteld van 105%.

NIET ALLE RISICO’S ZIJN AF TE DEKKEN WAARDOOR EEN GEVOELIGHEIDSANALYSE SLECHTS EEN INDICATIE VAN DE BESCHERMING BIEDT

De gevoeligheidsanalyse laat zien dat de dekkingsgraad al snel onder de 105% kan zakken. Een rentedaling van 1% in combinatie met een aandelenschok van 10% of een rentedaling van 0.5% in combinatie met een aandelenschok van 20% kan resulteren in een dekkingsgraad die onder de 105% ligt. Hierbij is nog geen rekening gehouden met een eventuele indexatie voor transitiedatum.

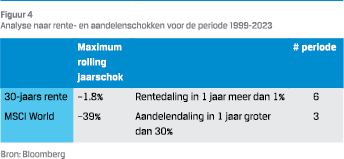

Sinds 1999 zijn dergelijke schokken meerdere keren voorgekomen. Tijdens de kredietcrisis daalde de lange rente binnen een jaar met circa 1.3% in samenhang met een aandelenschok van circa 40%. Ook in 2001 en 2003 zijn renteschokken van 1% of meer opgetreden, in samenhang met aandelenschokken van –30% tot –40%. In 2011, 2015 en 2019 zijn dergelijke renteschokken opgetreden, maar niet in samenhang met dergelijke forse aandelenschokken.

Sinds 1999 zijn dergelijke schokken meerdere keren voorgekomen. Tijdens de kredietcrisis daalde de lange rente binnen een jaar met circa 1.3% in samenhang met een aandelenschok van circa 40%. Ook in 2001 en 2003 zijn renteschokken van 1% of meer opgetreden, in samenhang met aandelenschokken van –30% tot –40%. In 2011, 2015 en 2019 zijn dergelijke renteschokken opgetreden, maar niet in samenhang met dergelijke forse aandelenschokken.

Figuur 4 toont de grootste rente- en aandelenschokken in de periode 1999-2023.

Eind vorig jaar is de rente in korte tijd met circa 0.7% gedaald. Ondanks deze rentedaling zijn er scenario’s denkbaar waarbij de rente fors verder kan dalen. Dit is bijvoorbeeld mogelijk wanneer de economie opeens terecht komt in een ‘hard landing’ scenario. Een dergelijk scenario kan zich voltrekken wanneer de inflatiedaling stokt en centrale banken vanwege de nog altijd te hoge inflatie te lang wachten met een verlaging van de rente, terwijl het monetair beleid een sterk verkrappend effect op de economie blijkt te hebben. In dit scenario zouden de financiële condities verslechteren en het vertrouwen van producenten en consumenten onder druk komen te staan. Het kenmerk van een hard landing scenario is dat dan tevens een recessie ontstaat. In een recessie kan uiteindelijk de inflatie dalen, waarna de beleidsrentes relatief sterk kunnen worden verlaagd. De recessie, daling van de inflatie en de renteverlagingen kunnen via een duidelijke daling van de kapitaalmarktrente en een negatief rendement op aandelen voor een potentieel sterke daling van de dekkingsgraad zorgen.

Een scenario met 1% rentedaling en 30% aandelendaling lijkt een passend risicoscenario om de dekkingsgraad te evalueren.

3 TOEGEVOEGDE WAARDE STANDAARD BESCHERMINGSSTRATEGIEEN

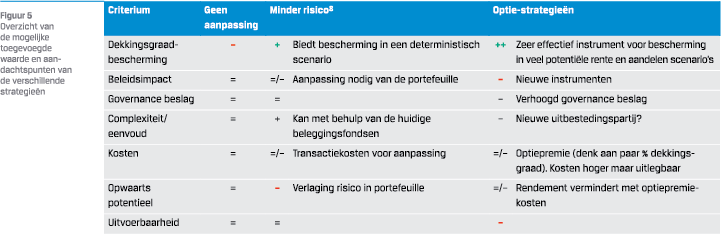

Er zijn mogelijkheden om de dekkingsgraad richting transitiedatum tegen scenario’s zoals een hard landing scenario te beschermen. Hiervoor is het van belang om de toegevoegde waarde en aandachtspunten van de verschillende strategieën goed af te wegen. De volgende strategieën kunnen worden onderscheiden:

- Geen aanpassing

- Het (dynamisch) terugbrengen van risico door de renteafdekking te verhogen en de aandelenallocatie te verlagen

- Het gebruik van aandelenopties om het risico terug te brengen

Het terugbrengen van het renterisico door het verhogen van de renteafdekking en/of het verlagen van de aandelenallocatie past binnen de aanpak die pensioenfondsen op dit moment hanteren. Het gebruik van opties kan de complexiteit verhogen en onder meer aanpassingen op het gebied van documentatie, operationele processen vergen. Bovendien kan het nodig zijn om een additionele uitbestedingspartij te selecteren voor het beheer van deze opties. Onderstaande figuur geeft een overzicht van de mogelijke toegevoegde waarde en aandachtspunten van de verschillende strategieën.

Het terugbrengen van het renterisico door het verhogen van de renteafdekking en/of het verlagen van de aandelenallocatie past binnen de aanpak die pensioenfondsen op dit moment hanteren. Het gebruik van opties kan de complexiteit verhogen en onder meer aanpassingen op het gebied van documentatie, operationele processen vergen. Bovendien kan het nodig zijn om een additionele uitbestedingspartij te selecteren voor het beheer van deze opties. Onderstaande figuur geeft een overzicht van de mogelijke toegevoegde waarde en aandachtspunten van de verschillende strategieën.

Via verhoging van de renteafdekking en/of verlaging van de aandelenallocatie kan de dekkingsgraad worden beschermd. Dit waarborgt echter geen harde ondergrens voor de dekkingsgraad wat met opties beter kan, hoewel ook hier sprake kan zijn van restrisico’s. In de kern is de vraag of pensioenfondsen bereid zijn om een premie te betalen om naast bescherming bij gematigde schokken ook goede bescherming te hebben tegen zeer grote schokken, terwijl het opwaarts potentieel zoveel als mogelijk wordt behouden. Het pensioenfonds zal in dat geval een hogere complexiteit moeten accepteren.

Directe bescherming via opties kan worden verkregen door het gebruik van swaptions en aandelenopties. Een risicopremie voor aandelen is algemeen geaccepteerd en kan het eventuele gebruik van opties ondersteunen om het opwaarts potentieel te behouden. Bij rente speelt dit argument veelal niet. Het gebruik van swaptions kan wel een grote rebalancing voorkomen op het transitiemoment, wanneer de beoogde hedgeratio na overgang veel lager is dan de huidige hedgeratio. Risicoreductie door het verhogen van de renteafdekking zal dit effect naar verwachting vergroten. Aandelenopties zijn in onze visie op dit moment aantrekkelijker geprijsd dan swapopties, in vergelijking met historische gemiddeldes.

De optiepremie kan worden gereduceerd door de aankoop van putopties bijvoorbeeld aan te vullen met het schrijven van callopties. Hierbij moet wel rekening worden gehouden met de prudent person regel9 en de noodzaak om onderpand aan te houden, waardoor al een behoorlijk gedeelte van de aandelenportefeuille zou moeten worden verkocht.

Een alternatieve manier om staartrisico’s af te dekken is het gebruik van opties op andere risicobronnen zoals valutaopties of opties op Eurodollar futures. De onderliggende strategie van een dergelijke proxyhedge is vaak dynamisch van aard. Een dergelijke strategie lijkt minder geschikt om een bepaald niveau van de dekkingsgraad te beschermen op een vast moment, maar is doorgaans wel goedkoper. Wanneer op structurele basis bescherming nodig is kan een combinatie van dergelijke strategieën zorgen voor betere langetermijn portefeuillekarakteristieken. Het gebruik van een (dynamische) proxyhedge kan wel meer beslag leggen op het governance budget.

OVERWEEG EEN OPTIESTRATEGIE MET EEN PROXY HEDGE WANNEER EEN STRUCTURELE HEDGE GEWENST IS

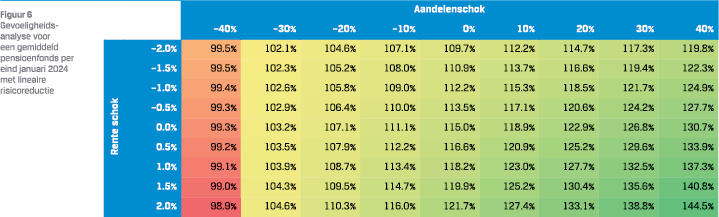

Figuur 6 toont de mogelijke gevoeligheid van de dekkingsgraad voor rente- en aandelenschokken bij een lineaire risicoreductie, een voorbeeld van het tweede alternatief in figuur 5. Uitgangspunt voor deze analyse zijn dezelfde aannames als voor de analyse in figuur 3. Om de impact van risicoreductie te illustreren wordt de renteafdekking verhoogd naar 100% en wordt de aandelen allocatie met 15% verlaagd.

Figuur 6 toont de mogelijke gevoeligheid van de dekkingsgraad voor rente- en aandelenschokken bij een lineaire risicoreductie, een voorbeeld van het tweede alternatief in figuur 5. Uitgangspunt voor deze analyse zijn dezelfde aannames als voor de analyse in figuur 3. Om de impact van risicoreductie te illustreren wordt de renteafdekking verhoogd naar 100% en wordt de aandelen allocatie met 15% verlaagd.

De dekkingsgraad in een stress-scenario, bijvoorbeeld het eerder genoemde scenario met 1% rentedaling en 30% aandelendaling, stijgt hierdoor mogelijk van 91.8% naar 102.6%. Voor verdere bescherming kan het aandelenrisico verder worden afgebouwd.

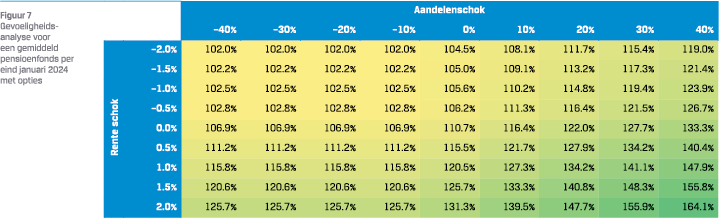

Een mogelijk alternatief is de toepassing van opties. Figuur 7 toont de mogelijke gevoeligheid van de dekkingsgraad voor rente- en aandelenschokken. Uitgangspunt voor deze analyse zijn dezelfde aannames als voor de analyse in figuur 3. Om de impact van risicoreductie via opties te illustreren is een 2-jaars aandelen putoptie aangekocht op een strike van –10% in combinatie met een swaption op een strike van –0.5%.

Een mogelijk alternatief is de toepassing van opties. Figuur 7 toont de mogelijke gevoeligheid van de dekkingsgraad voor rente- en aandelenschokken. Uitgangspunt voor deze analyse zijn dezelfde aannames als voor de analyse in figuur 3. Om de impact van risicoreductie via opties te illustreren is een 2-jaars aandelen putoptie aangekocht op een strike van –10% in combinatie met een swaption op een strike van –0.5%.

Het gebruik van opties kan een vergelijkbare uitkomst geven in hetzelfde stress-scenario maar kan betere uitkomsten geven bij een sterkere daling of bij een forse stijging van de aandelenkoersen. Bij meer gematigde schokken kan een lineaire risicoreductie betere uitkomsten opleveren.

4 PRACTISCHE IMPLICATIES BIJ HET GEBRUIK VAN OPTIES

De implementatie van een optiestrategie vergt extra aandacht: voor de implementatie moet een keuze worden gemaakt tussen listed opties of OTC-opties; er zijn ISDA’s nodig; onderpand moet worden uitgewissel; en richtlijnen moeten worden opgesteld. Een vraag is of de opties integraal in alle (risico)rapportages kunnen worden meegenomen. De extra complexiteit verhoogt het belang van operational due diligence (ODD). Deze extra werkzaamheden kunnen de beheerkosten verhogen.

Voor de aankoop van de opties moeten gelden worden vrijgemaakt uit de overige beleggingen, er is immers een optiepremie verschuldigd. Het kan daarnaast verstandig zijn om een review van het herbalanceringsproces uit te voeren. Het verhogen van de allocatie naar aandelen kan immers een aanpassing van de optie(s) initiëren om voldoende bescherming te houden.

Een keuze voor de beoogde transitiedatum als einddatum van de aandelenbeschermingsconstructie lijkt voor de hand te liggen. Het is echter nog niet 100% zeker dat een pensioenfonds daadwerkelijk op die datum zal gaan invaren. Een eventuele tussentijdse aanpassing van de beschermingsconstructie, bijvoorbeeld bij uitstel van het invaarmoment, kan tot extra kosten leiden. Een potentiële alternatieve mogelijkheid is om eerst voor een kortere looptijd een optie af te sluiten op een hoger beschermingsniveau en daarna op basis van de meest recente informatie nieuwe opties te kopen voor de resterende looptijd.

Van belang is dat de uiteindelijke bescherming af kan wijken van de verwachtingen:

- Wanneer het marktrisico van hoogrentende waarden, bedrijfsobligaties, hypotheken en aandelen opkomende markten wordt afgedekt met opties op indices van aandelen in ontwikkelde markten kan de afdekking minder effectief zijn. Bijvoorbeeld als aandelenmarkten slechts beperkt dalen en spread-categorieën harder geraakt worden. Daarnaast wordt de aandelen exposure van deze categorieën gebaseerd op historische cijfers, waarvan de realisatie kan afwijken. Dit risico kan in enige mate worden beperkt door periodiek de effectiviteit te monitoren.

- Bij renteafdekking van 100% van de verplichtingen kan de dekkingsgraad gevoelig blijven voor renteveranderingen. Het renterisico van de verplichtingen kan zo weliswaar worden afgedekt, maar niet dat van de dekkingsgraad.

- Bij het gebruik van listed opties wordt doorgaans geen rekening gehouden met valutarisico. Compo-opties of quanto-opties kunnen dit risico mitigeren, maar dit verhoogt de complexiteit. Een niet volledige valuta-afdekking kan worden onderbouwd op basis van een ‘safe haven’-effect van de USD, door het vermijden van kosten van de afdekking of door het argument van spreiding.

- Er zijn ook andere zaken die invloed kunnen hebben op de dekkingsgraad die niet in de gevoeligheidsanalyse zijn meegenomen zoals premies en uitkeringen (inclusief indexatie) en de impact van het renteniveau op de invaardekkingsgraad. Indexatie kan een gevoeligheid voor inflatie met zich meebrengen die, afhankelijk van de fondsgrootte, in zekere mate afgedekt kan worden.10

5 CONCLUSIE

In de periode tot de transitie kunnen forse dekkingsgraadschokken optreden waardoor de dekkingsgraad op het transitiemoment lager uit kan vallen dan de invaardekkingsgraad. Pensioenfondsen kunnen ervoor kiezen om geen actie te ondernemen, (dynamisch) risico’s af te bouwen door het verlagen van de aandelenallocatie en/ of het verhogen van de renteafdekking, of door opties in te zetten.

Bij de keuze voor de beschermingsstrategie is het van belang om een zorgvuldige afweging te maken. Het terugbrengen van het renterisico door het verhogen van de renteafdekking en/of het verlagen van de allocatie kan goed passen binnen de aanpak die pensioenfondsen op dit moment hanteren. Het gebruik van opties daarentegen kan de complexiteit verhogen en onder meer aanpassingen op het gebied van documentatie, operationele processen en mogelijk de selectie van een uitbestedingspartij vergen. De uiteindelijke keuze is afhankelijk van de situatie en voorkeuren van het pensioenfonds.

Dekkingsgraadbescherming met swaptions en/ of aandelenopties kan een passende keuze zijn in de transitieperiode wanneer een pensioenfonds een (harde) ondergrens in de dekkingsgraad nastreeft, bereid is een premie te betalen, opwaarts potentieel wil behouden en geen problemen heeft met de additionele complexiteit. Pensioenfondsen die op structurele basis bescherming tegen staartrisico’s in de portefeuille op willen nemen doen er vaak verstandig aan ook naar een proxy hedge te kijken, wat betere lange termijn portefeuille karakteristieken kan laten zien.

Noten

- Voor dit artikel worden pensioenfondsen buiten beschouwing gelaten die (onderbouwd) achterblijven in het huidige FTK.

- Ministerie van Sociale Zaken en Werkgelegenheid, 2022, Memorie van toelichting, bijlage bij het wetsvoorstel wijziging Wet toekomst pensioenen. Rapport op https://www. rijksoverheid.nl/documenten/kamerstukken/2022/03/30/ wetsvoorstel-wet-toekomst-pensioenen

- Hoe hoger de rente, hoe hoger de invaardekkingsgraad.

- Tabel “Financiële positie van pensioenfondsen (Kwartaal)” op www.dnb.nl/statistieken

- Voor de gevoeligheidsanalyses in dit artikel is gebruik gemaakt van instantane marktschokken. De toegevoegde waarde van de opties is op afloopdatum geëvalueerd.

- Voor deze analyse is gebruik gemaakt van informatie van DNB over de geaggregeerde beleggingen van Nederlandse pensioenfondsen.

- Deze portefeuille bestaat onder meer voor circa 35% uit aandelen (inclusief private equity) en voor circa 15% uit vastgoed en infrastructuur. De rendementsbeleggingen zijn omgezet in een allocatie naar aandelen op basis van de beta van deze beleggingen ten opzichte van de MSCI World. Hierbij zijn beleggingen zoals bedrijfsobligaties en Nederlandse hypotheken als overrendement meegenomen.

- Minder risico kan zowel direct als dynamisch worden geïmplementeerd, aanname is hier directe toepassing. Bij een dynamische aanpak zijn er wel grotere stappen nodig om dezelfde bescherming te bereiken. Daarnaast is besluitvorming nodig over triggers en stappen.

- Het gebruik van derivaten is vanuit de prudent person regel toegestaan voor risicomanagement doeleinden. Het verkopen van opties vergt extra aandacht qua onderbouwing en vastlegging.

- Hierbij moet rekening worden gehouden met een basisrisico tussen de Nederlandse inflatie en de Europese inflatie.

in VBA Journaal door Arjen Monster