Een praktische due diligence benadering vanuit het multi-management principe

“Velen zijn trouw aan de ingeslagen weg, maar slechts weinigen aan het oorspronkelijke doel.” Friedrich Nietzsche (1844-1900)

Inleiding

Inleiding

Professionele beleggers bij onder andere verzekeraars, pensioenfondsen en fiduciary managers zijn door de jaren heen in toenemende mate gaan beleggen volgens het multi-management principe. Dit principe komt er kort gezegd op neer dat een belegger meerdere externe vermogensbeheerders (“managers”) aanstelt om zijn beleggingsportefeuille te beheren. De belegger wordt zo in feite een manager van managers (“MvM”). Een veelgenoemde reden om te beleggen volgens het multi-management principe is dat men zich op deze wijze toegang verschaft tot een breed scala aan markten, strategieën en specialisten. Hierbij blijft de organisatiedruk bij de MvM relatief beperkt. Om zelf met veel strategieën in een groot aantal markten actief te zijn is immers een uitgebreide organisatie nodig. Een compleet MvMteam daarentegen bestaat doorgaans slechts uit enkele gespecialiseerde beleggers,2 eventueel aangevuld met accountants en juristen. Bij het selecteren en monitoren van managers wordt door de MvM due diligence toegepast. Due diligence kan worden omschreven als het proces van bestudering en monitoring van een manager. Dit richt zich met name op de organisatie, het management, het beleggingsproces en de producten van de manager vanuit zowel organisatorische als juridische en financiële invalshoek. Het hoofddoel van due diligence is het verkrijgen van voldoende zekerheid dat de manager op continue basis voldoet aan de eisen van de MvM. Dit gaat uiteraard ook op voor de MvM die belegt in hedge funds, een groep managers die zich stormachtig heeft ontwikkeld de laatste jaren. Niet alleen als groep was het hedge fund universum aan grote veranderingen onderhevig, ook op individuele basis maakten hedge fund managers grote veranderingen door. De organisaties van veel hedge fund managers waren de laatste jaren in continue staat van verandering. Veel van deze veranderingen wijzen op het bestaan van een zogeheten manager life-cycle. In dit artikel richt ik me op de manager life-cycle bij hedge fund managers.3 Gezien de ontwikkelingen van de laatste jaren is het een interessante groep om life-cycle aspecten te onderzoeken. Dit artikel zal daarom beginnen met een korte weergave van de recente ontwikkelingen binnen het hedge fund universum. Daarna zal de hedge fund manager life-cycle beschreven worden. Daarbij worden de verschillende fases van de life-cycle benoemd aan de hand van herkenbare eigenschappen van hedge fund managers. Hierna wordt het due diligence proces beschreven. Hierbij wordt ingegaan op het belang hiervan voor de MvM. Vervolgens worden praktische implicaties die de life-cycle met zich meebrengt benoemd en suggesties gedaan voor de uitvoering van due diligence. Tot slot vertaal ik bij de conclusies en aanbevelingen mijn bevindingen naar enkele concrete suggesties voor onderhandelingen met hedge fund managers.

Hedge funds

Hedge fund managers zijn één van de categorieën managers die door middel van het multi-management principe toegankelijk worden. En hoewel het begrip hedge fund een containerbegrip lijkt geworden om een grote gevarieerde groep van beleggingsstrategieën en managers aan te duiden, zijn er toch wel een paar kenmerken te noemen die het hedge fund universum grofweg duiden. Zo passen hedge fund managers doorgaans een actieve beleggingsstrategie toe, waarbij gebruik gemaakt word van een uitgebreide gereedschapskist aan instrumenten en technieken zoals short selling, derivaten en leverage. Verder hebben hedge fund managers vaak een van traditionele managers afwijkende beloningsstructuur4 en zijn ze gevestigd in belastingvriendelijke locaties zoals de Virgin Islands, Cayman Islands en Luxemburg. Misschien wel de belangrijkste eigenschap van hedge funds is het veronderstelde onderscheidende vakmanschap van de manager (skill), waarmee men poogt onafhankelijk van de markt een positief rendement te behalen (absolute return). De hedge fund industrie maakte de laatste jaren een stormachtige ontwikkeling door, zowel als wat betreft aantallen hedge fund managers en strategieën, als wat betreft het vermogen dat

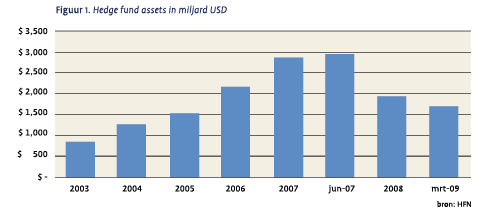

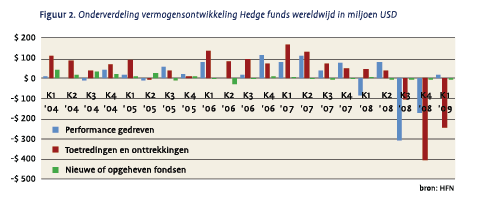

Hedge fund managers zijn één van de categorieën managers die door middel van het multi-management principe toegankelijk worden. En hoewel het begrip hedge fund een containerbegrip lijkt geworden om een grote gevarieerde groep van beleggingsstrategieën en managers aan te duiden, zijn er toch wel een paar kenmerken te noemen die het hedge fund universum grofweg duiden. Zo passen hedge fund managers doorgaans een actieve beleggingsstrategie toe, waarbij gebruik gemaakt word van een uitgebreide gereedschapskist aan instrumenten en technieken zoals short selling, derivaten en leverage. Verder hebben hedge fund managers vaak een van traditionele managers afwijkende beloningsstructuur4 en zijn ze gevestigd in belastingvriendelijke locaties zoals de Virgin Islands, Cayman Islands en Luxemburg. Misschien wel de belangrijkste eigenschap van hedge funds is het veronderstelde onderscheidende vakmanschap van de manager (skill), waarmee men poogt onafhankelijk van de markt een positief rendement te behalen (absolute return). De hedge fund industrie maakte de laatste jaren een stormachtige ontwikkeling door, zowel als wat betreft aantallen hedge fund managers en strategieën, als wat betreft het vermogen dat  beheerd wordt. Figuur 1 geeft de ontwikkeling weer van het vermogen dat wereldwijd door hedge fund managers beheert wordt sinds december 2003. De ontwikkeling van USD 800 miljard in 2003 tot bijna USD 3 biljoen in 2007 en de afname tot USD 1,7 biljoen in de twee jaar daarna, is opzienbarend te noemen. Figuur 2 toont de ontwikkeling van het wereldwijd beheerd vermogen door hedge funds over de periode 2004 – 2009 1e kwartaal, onderverdeeld in performance gedreven ontwikkelingen, toetredingen en onttrekkingen en oprichting of opheffing van fondsen. Hier wordt duidelijk dat de zowel groei als krimp van vermogen vooral gedreven wordt door toetredingen en onttrekkingen en in mindere mate door performance. Opvallend is de enorme toename van onttrekkingen in het laatste kwartaal van 2008 en het eerste kwartaal van 2009, nadat er in het derde kwartaal van 2008 al een sterke afname als gevolg van performance had plaatsgevonden.

beheerd wordt. Figuur 1 geeft de ontwikkeling weer van het vermogen dat wereldwijd door hedge fund managers beheert wordt sinds december 2003. De ontwikkeling van USD 800 miljard in 2003 tot bijna USD 3 biljoen in 2007 en de afname tot USD 1,7 biljoen in de twee jaar daarna, is opzienbarend te noemen. Figuur 2 toont de ontwikkeling van het wereldwijd beheerd vermogen door hedge funds over de periode 2004 – 2009 1e kwartaal, onderverdeeld in performance gedreven ontwikkelingen, toetredingen en onttrekkingen en oprichting of opheffing van fondsen. Hier wordt duidelijk dat de zowel groei als krimp van vermogen vooral gedreven wordt door toetredingen en onttrekkingen en in mindere mate door performance. Opvallend is de enorme toename van onttrekkingen in het laatste kwartaal van 2008 en het eerste kwartaal van 2009, nadat er in het derde kwartaal van 2008 al een sterke afname als gevolg van performance had plaatsgevonden.

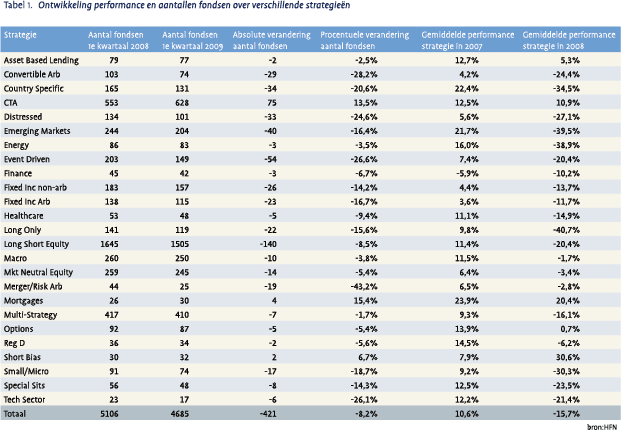

Hoewel de hierboven weergegeven ontwikkelingen een goed beeld geven van de mate waarin de hedge fund industrie in beweging is geweest, liepen de ontwikkelingen tussen de verschillende strategieën soms sterk uiteen. Tabel 1 toont de ontwikkeling van het aantal fondsen in de verschillende strategieën en de performance van de strategieën in 2007 en 2008.5

Hoewel de hierboven weergegeven ontwikkelingen een goed beeld geven van de mate waarin de hedge fund industrie in beweging is geweest, liepen de ontwikkelingen tussen de verschillende strategieën soms sterk uiteen. Tabel 1 toont de ontwikkeling van het aantal fondsen in de verschillende strategieën en de performance van de strategieën in 2007 en 2008.5

De verschillen tussen de individuele strategieën zijn opvallend. Zo ontstonden er een fors aantal nieuwe Commodity Trading Advisors (CTA’s) terwijl er flink wat managers afvielen binnen Emerging Markets en Long Short Equities. Relatief gezien was het verloop binnen Merger Arbitrage het grootst. Ook wat betreft performance waren de verschillen tussen de strategieën markant. Zo bleken de strategieën CTA, Mortgages en Short Bias succesvol, in tegenstelling tot Long Only, Emerging Markets en Energy waar de verliezen het grootste waren. Vanzelfsprekend kunnen de verliezers van 2008 de mogelijke winnaars zijn van 2009 of 2010. Het belangrijkste dat we hieruit kunnen concluderen is dat hedge funds geen homogene groep zijn, en dat verschillende hedge fund strategieën zich uiteenlopend ontwikkelen.

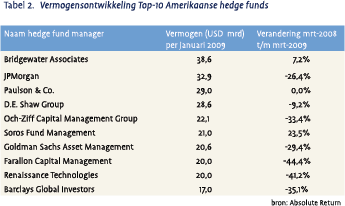

Maar ook op individueel manager niveau bestaan er aanzienlijke verschillen. Zo bestond The Billion Dollar Club,6 een lijst van Amerikaanse hedge fund managers met meer dan USD 1 miljard vermogen onder beheer in 2004, nog uit 150 managers, met een gezamenlijk vermogen USD 500 miljard. Op haar hoogtepunt in juli 2008 telde deze ‘club’ 268 ‘leden’. Per maart 2009 is dit aantal gedaald tot 218 met een gezamenlijk vermogen van USD 1,1 biljoen. Wat betreft de ontwikkeling van het vermogen onder beheer bestaan echter grote verschillen binnen deze groep. Tabel 2 geeft een indruk van de ontwikkeling van het vermogen onder beheer van de grootste Amerikaanse hedge fund managers van maart 2008 t/m maart 2009. Wat ook hier meteen opvalt zijn de onderlinge verschillen wat betreft de ontwikkeling van het beheerd vermogen. Vooralsnog bevinden de meeste hedge fund giganten zich in de Verenigde Staten. Maar ook elders in de wereld zijn hedge funds in opkomst geweest.7

Banken speelden vooralsnog een belangrijke rol in de hedge fund industrie. Zoals bovenstaande top10 aantoont behoren ze als hedge fund manager zelf tot The Billion Dollar Club. Maar ook in andere hoedanigheid zijn ze betrokken. Als prime broker verschaffen ze hedge funds leverage en faciliteren ze handelsactiviteiten. Prime brokerage afdelingen hebben doorgaans capital introduction teams, die hedge fund managers bijstaan bij marketing activiteiten. Zo vervullen capital introduction teams de rol van tussenpersoon tussen hedge fund managers en professionele beleggers. Regelmatig onderzoek onder institutionele MvM’s door deze teams8 toont telkens weer aan dat vooral in hedge funds belegd wordt vanwege de diversificatie effecten en het absolute rendement. De vraag is overigens of men voor de beeldvorming wel voldoende onderscheid maakt tussen alpha en absolute return. Zo kan men zich aan de hand van de ontwikkelingen in 2008 afvragen of het behalen van absolute return onder alle omstandigheden redelijkerwijs verwacht mag worden. Het verwachten van alpha lijkt voor het hedge fund universum als groep echter redelijk. Zo bestaan er in de academische literatuur legio aanwijzingen omtrent het alpha generend vermogen van hedge funds.9 Dit neemt niet weg dat er in het verleden op individuele basis soms dramatische verliezen zijn geleden. Inmiddels algemeen bekende voorbeelden hiervan zijn van LTCM (teveel leverage), Amaranth (geconcentreerde risico’s) en Maddoff (fraude). Voorbeelden die overigens het belang van due diligence onderstrepen. De keuze tussen twee ogenschijnlijk goed presterende hedge fund managers kan soms verstrekkende gevolgen hebben. Zo zou een belegging van USD 100 aan het begin van 2007 in het Credit Opportunities Fund I van Paulson & Co per einde 2008 USD 816 waard zijn, terwijl eenzelfde belegging in een fonds van de Madoff hoogst waarschijnlijk in zijn geheel afgeschreven zal moeten worden.

Banken speelden vooralsnog een belangrijke rol in de hedge fund industrie. Zoals bovenstaande top10 aantoont behoren ze als hedge fund manager zelf tot The Billion Dollar Club. Maar ook in andere hoedanigheid zijn ze betrokken. Als prime broker verschaffen ze hedge funds leverage en faciliteren ze handelsactiviteiten. Prime brokerage afdelingen hebben doorgaans capital introduction teams, die hedge fund managers bijstaan bij marketing activiteiten. Zo vervullen capital introduction teams de rol van tussenpersoon tussen hedge fund managers en professionele beleggers. Regelmatig onderzoek onder institutionele MvM’s door deze teams8 toont telkens weer aan dat vooral in hedge funds belegd wordt vanwege de diversificatie effecten en het absolute rendement. De vraag is overigens of men voor de beeldvorming wel voldoende onderscheid maakt tussen alpha en absolute return. Zo kan men zich aan de hand van de ontwikkelingen in 2008 afvragen of het behalen van absolute return onder alle omstandigheden redelijkerwijs verwacht mag worden. Het verwachten van alpha lijkt voor het hedge fund universum als groep echter redelijk. Zo bestaan er in de academische literatuur legio aanwijzingen omtrent het alpha generend vermogen van hedge funds.9 Dit neemt niet weg dat er in het verleden op individuele basis soms dramatische verliezen zijn geleden. Inmiddels algemeen bekende voorbeelden hiervan zijn van LTCM (teveel leverage), Amaranth (geconcentreerde risico’s) en Maddoff (fraude). Voorbeelden die overigens het belang van due diligence onderstrepen. De keuze tussen twee ogenschijnlijk goed presterende hedge fund managers kan soms verstrekkende gevolgen hebben. Zo zou een belegging van USD 100 aan het begin van 2007 in het Credit Opportunities Fund I van Paulson & Co per einde 2008 USD 816 waard zijn, terwijl eenzelfde belegging in een fonds van de Madoff hoogst waarschijnlijk in zijn geheel afgeschreven zal moeten worden.

Life-cycle

Het bovenstaande voorbeeld, alhoewel een voorbeeld van uitersten laat het cruciale belang van individuele managerselectie zien. En bovenstaande tabellen laten zien dat managers aan verandering onderhevig zijn. De kernvraag voor de MvM is wat deze veranderingen met een manager doen en wat dit voor hem betekent. Als je ervan uitgaat dat hedge fund managers net als veel andere bedrijven tijdens hun bestaan verschillende fases van ontwikkeling doormaken, zou je kunnen spreken van een manager life-cycle. Die life-cycle fases vertonen overigens vaak overeenkomsten tussen managers, maar kunnen ook verschillen. Grofweg zien de life-cycle fases bij hedge fund managers er als volgt uit:

- Start-up fase – Een individuele belegger, of een team van beleggers meestal afkomstig van de handelsafdeling van een bank, institutionele belegger of reeds bestaand hedge fund begint een nieuw hedge fund. Men begint vaak met een relatief klein vermogen onder beheer van enkele miljoenen dollars van zichzelf, vrienden, familie en soms een professionele seed capital investor (“friends, family and fools”). Hedge fund organisaties in de start-up fase bestaan doorgaans uit enkele beleggers en weinig of geen ondersteunend personeel (“two guys and a Bloomberg”). De beginnende manager is vaak zeer gemotiveerd om een succesvol track record op de bouwen. Hij begint meestal met een nieuwe ‘innovatieve’ handels/beleggingsstrategie en kan met het relatief kleine vermogen onder beheer flexibel opereren. Uit onderzoek blijkt dat hedge funds in de eerste drie jaar van hun bestaan vaak een betere performance halen dan hedge funds die al langer bestaan.10 Vooral op hedge funds die een relative value strategie (arbitrage) toepassen blijkt dit van toepassing, wat verklaard kan worden door het feit dat nieuwe strategieën die nog onopgemerkte inefficiënties in de markt door middel van arbitrage benutten op den duur als gevolg van het eigen succes weer verdwijnen. Doorgaans beheren managers in de start-up fase minder dan USD 500 miljoen met minder dan 10 werknemers.

- Groeifase – Succesvolle nieuwe hedge funds blijven doorgaans niet lang onopgemerkt. Er bestaan tal van professionele partijen, zoals fund of hedge funds, consultants en ook eindbeleggers (verzekeraars, pensioenfondsen) die doorlopend zoeken naar nieuwe innovatieve managers. Ook worden managers vaak actief in hun marketingactiviteiten ondersteund door de capital introduction teams van prime brokers. Het beheerd vermogen van succesvolle hedge funds kan de eerste jaren stormachtig groeien van enkele miljoenen tot soms wel enkele miljarden. In deze fase breidt de organisatie van de hedge fund manager zich vaak snel uit. De beleggingsafdeling gaat uit verschillende functies bestaan (analisten, portfolio managers, handelaren, risico managers en een hoofd beleggingen/CIO) en ook andere afdelingen en functies worden ingericht (marketing/sales/investor relations, juridische functies, compliance, administratie, IT, controlling, CFO en CEO). In de groeifase groeit men doorgaans al gauw van een organisatie van 2 personen naar een organisatie van meer dan 20 en soms wel meer dan 40 personen. Het beheerd vermogen bevindt zich grofweg tussen USD 500 miljoen en USD 5 miljard, verspreid over één tot vijf producten.

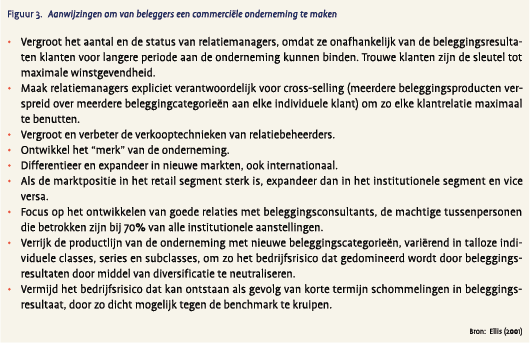

Maturity fase – Afhankelijk van de persoonlijke bedrijfsfilosofie van de oprichters/eigenaren bestaan er bij hedge fund managers verschillende organisatiemodellen. Dikwijls is de grens tussen de groei- en maturity fase arbitrair. Er bestaan voorbeelden van hedge fund managers die in een periode van vijf jaar veranderden van het ‘two guys and a Bloomberg’ model, naar een ‘multibillion multi-strategy’ manager tot een ‘multinational, multi-product asset management firm’, met kantoren in vele landen. Je kunt je afvragen of de oorspronkelijke hedge fund strategie, die dan geworden is tot één van de producten die door de organisatie worden aangeboden zich nog in de groeifase bevindt. Maar in termen van beheerd vermogen, te openen kantoren en nieuw te introduceren producten zou je vanuit de hedge fund manager beredeneerd van een groeifase kunnen spreken. Vanuit het belang van de MvM moet de scheidslijn tussen de groei- en maturity fase liggen bij de vermogens capaciteitslimiet van de hedge fund strategie waarin belegd is. Als deze overschreden wordt, zal de belegging vanuit rendementsoogpunt minder interessant worden. Enkele academische onderzoeken wijzen erop dat mutual funds en hedge funds met relatief weinig vermogen onder beheer voor risico gecorrigeerd beter presteren dan grote funds.11 Mogelijk komt dat doordat succesvolle managers de verleiding doorgaans niet kunnen weerstaan meer vermogen te beheren dan voor een optimale uitvoering van de strategie wenselijk is. De tweestrijd tussen de hedge fund manager als belegger en de hedge fund manager als ondernemer wordt nogal eens gewonnen door de laatste. In zijn boek “More than You Know. Finding Financial Wisdom in Unconventional Places”12 verwijst Michael Mauboussin (2006) naar een spitsvondige doch venijnige opsomming door Charles D. Ellis uit zijn artikel “Will Business Succes Spoil the Investment Management Profession?”. Zie figuur 3 voor een vertaalde interpretatie vanuit het Engels naar het Nederlands. Doorgaans beheren managers in de maturity fase meer dan USD 5 miljard verspreid over vele producten, met meer dan 40 personen.

Maturity fase – Afhankelijk van de persoonlijke bedrijfsfilosofie van de oprichters/eigenaren bestaan er bij hedge fund managers verschillende organisatiemodellen. Dikwijls is de grens tussen de groei- en maturity fase arbitrair. Er bestaan voorbeelden van hedge fund managers die in een periode van vijf jaar veranderden van het ‘two guys and a Bloomberg’ model, naar een ‘multibillion multi-strategy’ manager tot een ‘multinational, multi-product asset management firm’, met kantoren in vele landen. Je kunt je afvragen of de oorspronkelijke hedge fund strategie, die dan geworden is tot één van de producten die door de organisatie worden aangeboden zich nog in de groeifase bevindt. Maar in termen van beheerd vermogen, te openen kantoren en nieuw te introduceren producten zou je vanuit de hedge fund manager beredeneerd van een groeifase kunnen spreken. Vanuit het belang van de MvM moet de scheidslijn tussen de groei- en maturity fase liggen bij de vermogens capaciteitslimiet van de hedge fund strategie waarin belegd is. Als deze overschreden wordt, zal de belegging vanuit rendementsoogpunt minder interessant worden. Enkele academische onderzoeken wijzen erop dat mutual funds en hedge funds met relatief weinig vermogen onder beheer voor risico gecorrigeerd beter presteren dan grote funds.11 Mogelijk komt dat doordat succesvolle managers de verleiding doorgaans niet kunnen weerstaan meer vermogen te beheren dan voor een optimale uitvoering van de strategie wenselijk is. De tweestrijd tussen de hedge fund manager als belegger en de hedge fund manager als ondernemer wordt nogal eens gewonnen door de laatste. In zijn boek “More than You Know. Finding Financial Wisdom in Unconventional Places”12 verwijst Michael Mauboussin (2006) naar een spitsvondige doch venijnige opsomming door Charles D. Ellis uit zijn artikel “Will Business Succes Spoil the Investment Management Profession?”. Zie figuur 3 voor een vertaalde interpretatie vanuit het Engels naar het Nederlands. Doorgaans beheren managers in de maturity fase meer dan USD 5 miljard verspreid over vele producten, met meer dan 40 personen.- Neergangfase – De neergangfase van de manager life-cycle kan, net als de voorgaande fases verschillende vormen aannemen. En uiteraard kan de neergang van een hedge fund ook plaatsvinden voordat de voorgaande fases zijn doorlopen. Doorgaans beëindigen veruit de meeste hedge fund managers hun activiteiten als gevolg van operationele problemen en/of bedrijfseconomische issues.13 Nog vrij recent publiceerden Brown, Goetzmann, Liang en Schwarz (2009) een interessante studie die hiermee verband houdt.14 Zij onderwierpen daarin ADV formulieren aan een onderzoek, die door in de VS bij de SEC geregistreerde hedge fund managers verplicht worden ingevuld. Hierbij is gekeken naar het verband tussen zaken van belangenverstrengeling, veroordelingen door toezichthouders en/of bij rechtszaken en de levensduur van hedge funds. Hieruit blijkt dat operationele issues en/of integriteitsissues een zeer sterke voorbode kunnen zijn op de neergang van een hedge fund. Zaken die tevens een indicatie kunnen zijn van mogelijke belangenverstrengeling of fraude zijn het vertrek van de CFO of Compliance Officer, wisseling van de administrator, juridisch adviseur of auditor en de beperking van transparantie. Verdere zaken die erop kunnen duiden dat een manager zich in de neergangfase bevindt zijn fors toenemende exposures, een groot verloop van sleutelpersoneel15 of toepassing van de gate.

Due diligence

Hoewel het beleggingsproces per MvM behoorlijk kan verschillen, wordt door de meeste partijen due diligence toegepast. Overigens kan dit due diligence proces zelf ook verschillen per MvM. Zo zijn er MvM’s die het in zijn geheel uitbesteden aan externe partijen, terwijl anderen juist alles zelf doen. Er wordt daarbij bijvoorbeeld gebruik maken van specialistische softwareprogrammatuur van aanbieders als MPI Stylus, Pertrac of MeasuRisk. Bovendien bestaan er verschillen in focus. Zo kan de nadruk liggen op kwantitatieve due diligence, waarbij men bestudeerd hoe de maandelijkse performance van de manager statistisch verdeeld is en hoe die zich verhoudt tot een markt, een peergroup of de portefeuille van de MvM. Vooral beleggers die in hedge funds beleggen vanuit het oogpunt van diversificatie beschouwen correlatieanalyses als bijzonder bruikbaar. Peergroup analyses worden toegepast om te bekijken hoe een hedge fund zich manifesteert in vergelijking met hedge funds die vergelijkbare strategieën toepassen. En factoranalyses zijn bruikbaar om te proberen te achterhalen welke factoren de performance van de manager zouden kunnen verklaren. De nadruk kan echter ook liggen op kwalitatieve due diligence, waarbij onder meer de juridische en operationele opzet van de manager onder de loep wordt gelegd. Kwalitatieve due diligence verschilt per MvM van het doorlezen van het prospectus en een brochure tot een maanden durend meerstappen proces dat onder andere bestaat uit het analyseren van juridische dossiers, financiële jaarrekeningen, reference checks en onderzoek bij de manager op zijn kantoor. De meeste MvM’s passen zowel kwantitatieve als kwalitatieve due diligence toe.

Effectieve due diligence helpt de MvM bij het selecteren van geschikte hedge funds voor zijn portefeuille en kan verkeerde keuzes helpen voorkomen. Maar ook het monitoring proces kan van grote waarde zijn. Ongeschikte managers of managers die teveel veranderd zijn kunnen daardoor tijdig uit de portefeuille verwijderd worden. Brown, Fraser en Liang (2007)17 concluderen dat goede due diligence door de MvM als bron van alpha beschouwd kan worden. Dit omdat de meeste hedge funds ophouden te bestaan als gevolg van operationele issues en hedge funds vaak maar een beperkte mate van toezicht en transparantie kennen. Verder stellen ze dat grote organisaties hierbij in het voordeel kunnen zijn, omdat due diligence een specialistisch arbeidsintensief proces is. Zo concluderen ze dat in tegenstelling tot bij individuele hedge funds, grote fund of hedge funds in het algemeen beter presteren dan kleine fund of hedge funds. Het zou gezien bovenstaande bevindingen interessant zijn te onderzoeken of gesteld kan worden dat grote fund of hedge funds die in kleine nieuwe hedge funds beleggen structureel beter presteren dan kleine fund of hedge funds die in grote individuele hedge funds beleggen. Hoewel er in de praktijk waarschijnlijk vele uitzonderingen op deze regel bestaan is het aannemelijk dat due diligence vanuit het oogpunt van de hedge fund manager lifecycle voor de MvM van wezenlijk belang is.

Life-cycle due diligence

Zoals hierboven gesteld is het hoofddoel van due diligence zeker te stellen dat de manager op continue basis voldoet aan de eisen van de MvM. Een belangrijke vraag is daarbij uiteraard of de manager daartoe in staat is en wat zijn intenties zijn. Heeft hij (nog steeds) skill en is hij (nog steeds) integer? In het geval van de op de life-cycle gerichte due diligence geldt dit vanzelfsprekend ook. Het is daarbij van belang onderscheid te maken tussen de life-cycle van de strategie en de organisatie van de manager. Bij de initiële due diligence zal vastgesteld moeten worden of de manager zelf en de door hem toegepaste strategie zich in een fase in de life-cycle bevinden die goed past bij de doelstellingen van de MvM. Het verdient daarom aanbeveling om bij het vaststellen van de selectiecriteria aandacht te besteden aan de volgende aspecten:

- Naar welke hedge fund strategie wordt er gezocht?

- Is deze strategie op zichzelf gevoelig voor lifecycle effecten, bijvoorbeeld omdat er door middel van arbitrage wordt ingespeeld op inefficiënties in een markt of omdat er sprake is van substantiële liquiditeitsbeperkingen?

- Waar bevindt de strategie zich op het moment van selectie in de life-cycle?

- Wat kan in de toekomst verwacht worden als gevolg van het life-cycle verloop van de strategie (beperkte capaciteit, afnemende performance)?

- Hoe gaat de hedge fund manager om met de gevolgen van de life-cycle waarin de door hem uitgevoerde strategie zich bevindt?

- Waar staat de organisatie van de hedge fund manager qua life-cycle en welke operationele/ bedrijfsmatige risico’s brengt dit met zich mee?

- Hoe gaat de hedge fund manager om met de gevolgen van de life-cycle waarin zijn organisatie zich bevindt en welke plannen heeft hij voor de toekomst?

- Is de manager voldoende toegerust op de te verwachten life-cycle gerelateerde ontwikkelingen?

Kort gezegd komt het er op neer om niet alleen vast te stellen hoe de manager er op het moment van selectie voor staat, maar vooral ook om een beeld te schetsen van de staat van zijn beleggingsstrategie en organisatie door de tijd. Zowel qua historie als wat betreft de verwachtingen voor de toekomst. Kernvraag daarbij is of dit beeld strookt met de belangen, risicotolerantie en doelstellingen van de MvM. Er zal in deze fase in enige mate als (private) equity belegger of als zelfs ondernemer naar de hedge fund manager gekeken moeten worden om zeker te stellen dat de mensen en middelen aanwezig zijn om de verwachtingen waar te maken.

Zodra de het selectieproces met succes is doorlopen en de manager is aangesteld begint het proces van monitoren van de manager. Dit proces dat ook wel continue due diligence genoemd wordt, komt er in de kern op neer om op doorlopende basis vast te stellen waar de hedge fund manager staat in zijn life-cycle. Afwijkingen van het bij de initiële due diligence vastgestelde verwachtingspatroon krijgen daarbij uiteraard extra aandacht. Het is bijvoorbeeld zaak om continu te letten op performance, posities, exposures en beheerd vermogen op beleggingsstrategie niveau en op team samenstelling, beheerd vermogen, staat van (alle) producten en services, etc. op organisatieniveau. De voorbeelden van Ellis in Figuur 3. kunnen bij dit proces bijvoorbeeld wijzen op verschuivende prioriteiten bij de manager. Andere regelmatig voorkomende zaken die kunnen duiden op onwenselijkheden zijn (regelmatige) aanpassingen van het prospectus, vervanging van de administrator, prime broker of auditor, veranderingen in de eigendomsverhoudingen van de hedge fund manager, personeelsverloop of het opzetten van nieuwe activiteiten door de hedge fund manager. Zo was er in 2007 een Amerikaanse manager waarvan het belegd vermogen in korte tijd tot meer dan USD 20 miljard steeg, die op enig moment nieuwe minder gunstige fondsvoorwaarden aan zijn beleggers wilde voorstellen. Niet veel later bleek dat, toen deze fondsvoorwaarden met succes waren doorgevoerd dat deze manager voornemens was zijn organisatie aan de beurs te noteren. Veel beleggers realiseerden zich achteraf dat deze manager meer handelde als ondernemer dan als belegger. Zij waren niet de eersten die er na verloop van tijd achter kwamen dat de manager(s) waarbij ze belegd hadden niet meer de zelfde was.

Conclusies en aanbevelingen

Er bestaan sterke aanwijzingen dat het life-cycle verloop bij hedge fund managers risico’s herbergt voor afnemende performance en conflicterende belangen tussen de hedge fund manager als belegger en de hedge fund manager als ondernemer. Effectieve due diligence tijdens het selectieproces, maar ook bij het monitoring proces kan deze risico’s wezenlijk beperken en daarmee een positieve bijdrage leveren aan de performance. Het is aan te bevelen om bij de inrichting van het due diligence proces hier vooral bij de vastlegging van bevindingen door de tijd rekening mee te houden. Zo kan er een “ontwikkelingsdossier” per manager opgebouwd worden waarin zowel gespreksverslagen en businessplannen opgeslagen kunnen worden als feitelijke fondsrapportages, jaarstukken en kwantitatieve analyses. Bij elke relevante ontwikkeling zal getoetst moeten worden of de manager zich (nog steeds) in de richting van de oorspronkelijk gedefinieerde doelen van de MvM beweegt.

Naast effectieve due diligence verdient het aanbeveling door middel van gerichte onderhandelingen lifecycle gerelateerde risico’s te beperken. Dit kan door extra onttrekkingflexibiliteit te bedingen in het geval dat afgeweken wordt van oorspronkelijke doelstellingen, zoals bijvoorbeeld een zeer grote toename van het vermogen onder beheer, een grote toename in aantal verschillende aangeboden producten of een verandering in de voorgenomen eigendomstructuur. Ook is het aan te raden tijdens de onderhandelingen een clausule op te nemen die erop gericht is een onmiddellijk onttrekkingrecht te verkrijgen in het geval van aanpassingen in de fondsvoorwaarden. Dergelijk recht zal daarbij geen onderwerp mogen worden van een stemming onder aandeelhouders, zodat het niet alsnog ongedaan kan worden gemaakt.

Overigens verdient het sowieso aanbeveling om in alle gevallen met hedge fund managers te onderhandelen over de fondsvoorwaarden. Zo zijn er op gebieden als onttrekkingrecht bij het vertrek van sleutelpersoneel, transparantie en fees voor de MvM vaak betere voorwaarden te bedingen dan oorspronkelijk worden aangeboden.

Literatuur

- Absolute Return (2009), The Billion Dollar Club

- Asness, C., R. Krail, J. Liew (2001), Do Hedge Funds Hedge? Journal of Portfolio Management (sep-okt) pp. 6-19

- Brown, S. J., W. Goetzmann, R.G. Ibbotson (1999), Offshore Hedge Funds: Survival and Performance Journal of Finance (jan) pp. 91-117

- Brown, S. J., W. Goetzmann, B. Liang, C. Schwarz (2009), Estimating Operational Risk for Hedge Funds: The ω-Score Financial Analysts Journal (jan-feb) pp. 43-53

- Brown, S. J., B. Liang, T. L. Fraser (2007), Hedge Fund Due Diligence: A source of Alpha in a Hedge Fund Portfolio Strategy, Working Paper (beschikbaar via ssrn.com)

- Capital Markets Company, The (2003), Understanding and Mitigating Operational Risk in Hedge Fund Investments

- Chen, J., H. Hong, M. Huang, J. D. Kubik (2002), Does Fund Size Erode Mutual Fund Performance? The Role of Liquidity and Organization, Working Paper (beschikbaar via ssrn. com)

- Deutsche Bank Global Markets (2008, 2007, 2006, 2005, 2004, 2003, 2002) Alternative Investment Survey

- Edwards, F., R. Caglayan (2001), Hedge Fund Performance and Manager Skill Journal of Futures Markets Vol. 21 No. 11, pp. 1003-1028

- Ellis, C.D. (2001), Will Business Succes Spoil the Investment Management Profession? The Journal of Portfolio Management (voorjaar) pp. 11-15

- Fung, W., D. A. Hsieh (2001), The Risk in Hedge Fund Strategies: Theory and Evidence from Trend Followers Review of Financial Studies, 14 pp. 313-341

- Goldman Sachs Prime Brokerage (2009, 2008,2007) Annual Global Hedge Fund Investor Surveys

- HFN HedgeFund.Net (2009), HFN Hedge Fund Industry Asset Flow/ Performance Report (First Quarter Ending March 31, 2009)

- HFR Asset Management (2005), Emerging Manager OutPerformance

- Ibbotson, R. G., P. Chen (2006), The A, B, Cs of Hedge Funds: Alphas, Betas, and Costs Yale ICF Working Paper No 06-10 (beschikbaar via ssrn.com)

- Kaiser, D.G. (2008), The Life Cycle of Hedge Funds, Working Paper (beschikbaar via ssrn.com)

- Kouwenberg, R. (2003), Do Hedge Funds Add Value to a Passive Portfolio? Correcting for Non-Normal Returns and Disappearing Funds Journal of Asset Management (mrt) pp. 361-382

- Liang, B. (2000), Hedge Funds: the Living and the Dead Journal of Financial and Quantitative Analysis (nov-dec) pp. 23-49

- Mauboussin, M. J. (2006), More than you know, finding financial wisdom in unconventional places Columbia University Press / New York pp. 15-22

- Perold, A. F., R. S. Salomon Jr. (1991), The Right Amount of Assets Under Management Financial Analysts Journal (mei-jun) pp. 31-39

- Teo, M. (2009), Does Size Matter in the Hedge Fund Industry?, Working Paper (beschikbaar via ssrn.com)

Noten

- De auteur bedankt Lisa Fridman, Eduard van Gelderen, Joost van der Kolk, Pieter Pelleboer, John Petrofsky en Zita Steyn voor hun waardevolle bijdrage bij de totstandkoming van dit artikel.

- Een compleet MvM-team bestaat doorgaans uit gespecialiseerde beleggers. De uiteindelijke inrichting van een dergelijk team is sterk afhankelijk van de beleggingsfilosofie en focus van de organisatie. Te denken valt aan specialisten op het gebied van verschillende strategieën (bijvoorbeeld distressed securities, convertible arbitrage, managed futures of private equity) of verschillende markten (bijvoorbeeld bepaalde regio’s, opkomende markten of grondstoffen). Verder kunnen er kwantitatieve specialisten en kwalitatieve specialisten zijn die zich op deelgebieden van het beleggingsproces specialiseren. Hierbij valt te denken aan operational due diligence (kwalitatief) en statistische analyse en/of risico management (kwantitatief). Aan het hoofd van het team staat meestal een manager, die het beleggingsproces aanstuurt en/of de uiteindelijke beleggingsbeslissingen neemt. Het komt echter ook zeer regelmatig voor dat de werkelijke beslissingsbevoegdheid bij één of meerdere commissies ligt. Zo bestaan er in veel organisaties beleggingscommissies, investment policy commissies, beleggingsadviescommissies, risicocommissies en/of allocatiecommissies.

- Met hedge fund managers bedoel ik hier niet fund of hedge funds. Deze groep zijn zowel MvM als hedge fund manager.

- Meestal is deze beloningsstructuur relatief hoog. Tot voor kort werd een management fee van 2% van het beheerd vermogen en een performance fee van 20% van de performance als industry standard beschouwd. Er bestaan recentelijk signalen dat dit zou kunnen veranderen. Zo maakte Calpers onlangs bekend dat zij van al haar hedge fund managers lagere fees eist.

- Data in Tabel 1 is afkomstig van database HedgeFund.net (HFN) die een groot deel van het hedge fund universum bestrijkt. Er worden geen fund of hedge funds getoond. Ook zijn door HFN dubbeltellingen als gevolg van verschillende share classes en master/feeder structuren zoveel mogelijk vermeden. Performance gegevens voor het totaal zijn gebaseerd op de HFN Hedge Fund Aggregate Average.

- The Billion Dollar Club, een haljaarlijks onderzoek van Amerikaanse hedge fund managers naar vermogen onder beheer door Absolute Return.

- Er zijn momenteel twee Europese hedge fund managers die in deze top-10 niet hadden misstaan: Brevan Howard en Man Investments met respectievelijk USD 25.6 miljard en USD 24.4 miljard onder beheer per eind december 2008.

- Deutsche Bank (2002 t/m 2008), Goldman Sachs (2006 t/m 2008)

- Brown, Goetzmann en Ibbotson (1999). Liang (2000). Edwards en Caglayan (2001). Asness, Krail en Kiew (2001). Kouwenberg (2003). Fung en Hsieh (2004) en Ibbotson en Chen (2006).

- Kaiser (2008)

- Teo (2009). Chen, Hong, Huang en Kubik (2002) en Perold en Salomon, Jr. (1991).

- Mauboussin (2006).

- The Capital Markets Company (2003).

- Brown, Goetzmann, Liang, and Schwarz (2009).

- Sleutelpersoneel: teamleden die van cruciaal belang zijn voor de uitvoering van de beleggingstrategie. Vooral bij managers waarbij de persoonlijke skill van de teamleden grotendeels bijdragen aan de performance kan het raadzaam zijn af te spreken dat men terstond kan ontrekken indien een ‘key person’ vertrekt.

- Als een manager een gate toepast sluit hij het fonds voor onbepaalde tijd geheel of deels voor onttrekkingen.

- Brown, Liang en Fraser (2007).

in VBA Journaal door Serge Eisenhardt