Het is inmiddels ruim 7 jaar geleden dat Lehman failliet ging en dat we de ergste economische crisis beleefden sinds de jaren dertig van de vorige eeuw. Op nooit eerder vertoonde wijzen hebben centrale banken ingegrepen in de financiële markten. Nog steeds worden op grote schaal obligaties opgekocht. Het herstel van de economie is tot op heden uitermate kwetsbaar. Veel beleggers stellen zich de vraag wat de gevolgen zijn van de huidige bijzondere marktomstandigheden voor de financiële markten. In dit artikel bekijken wij deze vraag vanuit een langetermijn perspectief. Is de huidige situatie inderdaad uitzonderlijk of kunnen we deze (deels) duiden op basis van het verleden? Wat is echt anders en wat heeft dit voor implicaties? Wat voor consequenties heeft dit voor beleggers zoals pensioenfondsen en voor ALM-modellering van scenario’s?

Historisch perspectief

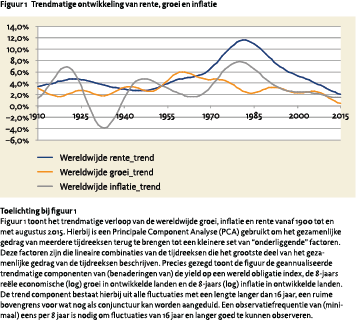

Bij het duiden van economische omstandigheden en het maken van inschattingen voor de toekomst, is het belangrijk om eerst vast te stellen in welk aspect men is geïnteresseerd. Langetermijnontwikkelingen worden bijvoorbeeld door andere “krachten” gedreven dan kortetermijnontwikkelingen op de financiële markten. Een gangbaar onderscheid betreft het afzonderlijk denken over langetermijn trendmatige ontwikkelingen en middellangetermijn conjuncturele afwijkingen. In het beroemde werk van Burns en Mitchell (1946) worden conjunctuurcycli (“business cycles”) geacht een lengte te hebben tussen de 1 en 12 jaar. Ontwikkelingen in economieën en financiële markten van langere lengten kunnen als trendmatig worden aangeduid. Een overzicht van de in de literatuur geïdentificeerde cycli en hun lengte is te vinden in paragraaf 2.2 van Steehouwer (2005). Sommige van deze cycli vallen binnen de genoemde range van 1 tot 12 jaar, anderen hebben een langere lengte. Hoewel er over de conjuncturele situatie van dit moment veel valt te zeggen, focussen we ons in deze bijdrage op een trendmatig analyse van de huidige economische omstandigheden. We hebben hiertoe de trendmatige componenten geanalyseerd van 125 historische tijdreeksen – gemeten vanaf 1900. Met behulp van filter en principale component technieken komen uit deze analyse intuïtief aansprekende drijvers van langetermijn ontwikkeling naar voren: (1) rente, (2) groei en (3) inflatie. Figuur 1 toont het trendmatige verloop van deze drie tijdreeksen vanaf 1900 tot en met augustus 2015.

Bij het duiden van economische omstandigheden en het maken van inschattingen voor de toekomst, is het belangrijk om eerst vast te stellen in welk aspect men is geïnteresseerd. Langetermijnontwikkelingen worden bijvoorbeeld door andere “krachten” gedreven dan kortetermijnontwikkelingen op de financiële markten. Een gangbaar onderscheid betreft het afzonderlijk denken over langetermijn trendmatige ontwikkelingen en middellangetermijn conjuncturele afwijkingen. In het beroemde werk van Burns en Mitchell (1946) worden conjunctuurcycli (“business cycles”) geacht een lengte te hebben tussen de 1 en 12 jaar. Ontwikkelingen in economieën en financiële markten van langere lengten kunnen als trendmatig worden aangeduid. Een overzicht van de in de literatuur geïdentificeerde cycli en hun lengte is te vinden in paragraaf 2.2 van Steehouwer (2005). Sommige van deze cycli vallen binnen de genoemde range van 1 tot 12 jaar, anderen hebben een langere lengte. Hoewel er over de conjuncturele situatie van dit moment veel valt te zeggen, focussen we ons in deze bijdrage op een trendmatig analyse van de huidige economische omstandigheden. We hebben hiertoe de trendmatige componenten geanalyseerd van 125 historische tijdreeksen – gemeten vanaf 1900. Met behulp van filter en principale component technieken komen uit deze analyse intuïtief aansprekende drijvers van langetermijn ontwikkeling naar voren: (1) rente, (2) groei en (3) inflatie. Figuur 1 toont het trendmatige verloop van deze drie tijdreeksen vanaf 1900 tot en met augustus 2015.

Wat leert figuur 1 ons? In de eerste plaats zegt zij ons iets over de huidige situatie vanuit een trendmatig perspectief bezien. De waardes per augustus 2015 bedragen 2,0% voor de (“wereld”) rente, 0,5% voor de (“wereld”) groei en 1,5% voor de (“wereld”) inflatie. Voor rente en groei zijn dit de laagste waardes over de afgelopen 100 jaar, voor inflatie vertoonde alleen de jaren ’30 een lager niveau. Op deze wijze bezien is de huidige situatie dus uitzonderlijk te noemen, zij is nog “nooit” eerder voorgekomen.

Wat leert figuur 1 ons? In de eerste plaats zegt zij ons iets over de huidige situatie vanuit een trendmatig perspectief bezien. De waardes per augustus 2015 bedragen 2,0% voor de (“wereld”) rente, 0,5% voor de (“wereld”) groei en 1,5% voor de (“wereld”) inflatie. Voor rente en groei zijn dit de laagste waardes over de afgelopen 100 jaar, voor inflatie vertoonde alleen de jaren ’30 een lager niveau. Op deze wijze bezien is de huidige situatie dus uitzonderlijk te noemen, zij is nog “nooit” eerder voorgekomen.

In de tweede plaats kunnen wij de historische trendmatige ontwikkelingen uit deze grafiek analyseren. Als we uitgaan van de assumptie dat historische data ons iets kunnen leren over de toekomst, ook voor dit soort langetermijn trendmatige ontwikkelingen, dan kunnen we deze informatie als één van de elementen gebruiken om inschattingen over de toekomst te maken. Een diepere analyse2 van deze data – inclusief historische data voor andere variabelen – levert de volgende waardevolle inzichten:

- rente, groei en inflatie zijn op de lange termijn positief met elkaar gecorreleerd;

- rente, groei en inflatie zijn belangrijke drijvers van de trendmatige ontwikkelingen in andere belangrijke variabelen als aandelenrendementen, grondstofprijzen, volatiliteiten, enzovoort;

- gemiddeld hebben rente, groei en inflatie ongeveer 25 jaar nodig om een ander trendmatig niveau te bereiken, en

- dergelijke transities worden door groei “geïnitieerd” (grote innovaties, structurele hervormingen, enzovoort) en gemiddeld gezien volgt zo’n 10 à 15 jaar later inflatie en nog weer eens 5 jaar later de rente. Het duurt dus enkele jaren voordat marktpartijen een ander inflatieniveau “verdisconteren” in de rente.

Als we iets willen zeggen over de toekomstige ontwikkeling van deze variabelen kunnen we de trendmatige ontwikkeling doortrekken naar de toekomst. Het is echter ook zinvol om vanuit een economisch perspectief te beoordelen of er sprake zal zijn van een voortzetting van de huidige trend, een terugkeer naar een historisch niveau (“mean reversion”) of een transitie naar een nieuw niveau. De volgende paragraaf beschrijft gangbare opvattingen over de stand van de economie vanuit een langetermijn perspectief.

Zelfs in de huidige uitzonderlijke financieel/ economische situatie, kunnen historische verbanden inzicht geven in de toekomst

Economische duiding

In de voorspelling van toekomstige trendmatige economische ontwikkelingen zijn twee populaire opvattingen van belang. De eerste opvatting gaat ervan uit dat de lage rente en economische groei structureel zijn. Deze visie werd door Larry Summers (2013) verwoord via de term “secular stagnation”. De tweede opvatting legt de nadruk op de invloed die monetaire autoriteiten hebben op rente en groei. Het huidige lage niveau is in deze visie niet per se een structureel fenomeen, maar wordt vooral veroorzaakt door de combinatie van de financiële crisis en een verruimend monetair beleid. Deze visie wordt uiteengezet door Borio (2012) en duiden we als de “financiële cyclus”.

Secular stagnation

Secular stagnation duidt op een trendmatig lagere economische groei en lage – zelfs negatieve – reële rentes, gecombineerd met lage inflatie. Er zijn verschillende mogelijke oorzaken te benoemen die tot een structureel lagere groei zouden kunnen leiden:

- een lagere bevolkingsgroei betekent minder vraag naar nieuwe producten en arbeid;

- minder technologische ontwikkeling vermindert de productiviteitsgroei van arbeid en kapitaal;

- meer ongelijkheid in inkomen en vermogen leidt tot afnemende vraag, aangezien mensen met een hoger salaris een relatief kleiner deel van hun inkomen uitgeven, of de toenemende vraag van centrale banken naar “safe assets”, waardoor de vergoeding hiervoor steeds lager wordt.

Ervan uitgaande dat secular stagnation een probleem is, kunnen volgens Teulings e.a. (2014) twee typen maatregelen een oplossing bieden: 1) preventie en 2) symptoombestrijding. Ten eerste kan de potentiële langetermijn groei worden verhoogd via structurele hervormingen in o.a. onderwijs en arbeidsmarkt. Ten tweede kan de rente verder worden verlaagd in combinatie met het stimuleren van een hogere inflatie, waardoor de reële rente lager wordt. Het doorbreken van het nulniveau van de rente hoeft hierbij geen belemmering te vormen. De vraag is in hoeverre deze maatregelen nog het gewenste effect hebben en op de langere termijn geen financiële instabiliteit creëren.

Critici van secular stagnation, zoals Mokyr (2014), betwijfelen de aanname van minder technologische ontwikkeling. Zij beargumenteren dat er geen reden is om te veronderstellen dat er in de toekomst minder innovaties zullen zijn dan in het verleden. Sterker nog, veel van de huidige technologische ontwikkelingen worden wellicht niet goed meegerekend in de gehanteerde productiviteitsmaatstaven, die nog veelal op “oude” economie zijn gericht.

Financiële cyclus

Volgens Borio (2012) wordt de reële rente enerzijds beïnvloed door de centrale bank, welke de korte rente op de curve bepaalt, en anderzijds door de financiële markten die een visie voor de langere rente op de curve weergeven. De huidige rente is hierdoor een samenspel tussen het beleid van de centrale bank en de overtuiging van de financiële markten. Het beleidsmodel van centrale banken is gebaseerd op diverse output variabelen zoals werkloosheid, potentiële productie en de huidige rente. De toekomstvoorspellingen voor deze variabelen zijn erg modelafhankelijk. Borio (2012) beweert dat het huidige beleidsmodel van centrale banken stuurt op te onzekere variabelen en op te korte termijn, gericht op de conjunctuurcyclus. Het meenemen van variabelen uit de financiële cyclus geeft duidelijker de stand van de economie en financiële markten weer.

De financiële cyclus wordt gevormd door een combinatie van risicoperceptie, waarderingen en kredietverstrekking. Deze cyclus vertaalt zich in “booms” en “busts”. Tijdens de boomfase is sprake van een lage risicoperceptie en hoge mate van kredietverstrekking. De prijzen van financiële assets – zoals vastgoed – stijgen en de schulden nemen toe ten opzichte van het nationaal product. De boom wordt gevolgd door een bust waarin de prijs van de beleggingen ineenzakt. De cumulatieve opbouw van schuld, samen met de misallocatie van kapitaal, kan voor een langere tijd zorgen voor balansherstel en uitstel van investeringen. De lengte en omvang van financiële crises hangen grotendeels af van beleidsmaatregelen. Hierbij kan worden gedacht aan financiële, monetaire en reëel economische maatregelen. Zo kan de lengte en omvang van de financiële cyclus groter worden door financiële liberalisatie, ruim monetair beleid en globalisatie van de reële economie. Drehman e.a. (2012) onderzocht de lengte van de cyclus voor zes financiële variabelen in zeven landen. De lengte van de gemiddelde cyclus sinds 1960 is 16 jaar, echter cycli die piekten na 1998 kennen een gemiddelde lengte van 20 jaar. Daarnaast toont onderzoek aan dat de productiviteit van een economie voor een lange periode lager kan worden in de nasleep van een financiële crisis. De trend van steeds lager wordende reële rentes geeft dus niet per se alleen de onderliggende macro-economische trend weer, maar beïnvloedt deze ook. Een lage rente omgeving kan hierdoor ook de input zijn voor booms en busts. De mate van leverage, welke afhankelijk is van de hoogte van de reële rente, kan de uitslagen van financiële cycli vergroten en de economie wegdrijven van een duurzaam groeipad.

Het filteren van data naar frequenties biedt de mogelijkheid om scenariosets te maken waarin verschillende economische wereldbeelden voorkomen

Uit de meest recente financiële crisis is een balansrecessie ontstaan. Doordat bedrijven via deleveraging balansherstel toepassen, ontstaat er geen normale recessie die alleen door de conjunctuur gedreven wordt. Monetair beleid wordt in - effectief, omdat er geen vraag is, zelfs niet bij lage rentes. Sterker nog: monetaire verruiming vertraagt en vergroot enkel de bust. Er moet sprake zijn van kredietloos herstel waarbij banken niet veel meer krediet gaan verlenen, zoals bijvoorbeeld in de jaren negentig in Scandinavië is toegepast. De autoriteiten hebben in dit voorbeeld snel balansherstel afgedwongen door tijdelijk eigenaar te worden van financiële instellingen, slechte leningen af te schrijven en overtollige capaciteit te verminderen.

Uit de meest recente financiële crisis is een balansrecessie ontstaan. Doordat bedrijven via deleveraging balansherstel toepassen, ontstaat er geen normale recessie die alleen door de conjunctuur gedreven wordt. Monetair beleid wordt in - effectief, omdat er geen vraag is, zelfs niet bij lage rentes. Sterker nog: monetaire verruiming vertraagt en vergroot enkel de bust. Er moet sprake zijn van kredietloos herstel waarbij banken niet veel meer krediet gaan verlenen, zoals bijvoorbeeld in de jaren negentig in Scandinavië is toegepast. De autoriteiten hebben in dit voorbeeld snel balansherstel afgedwongen door tijdelijk eigenaar te worden van financiële instellingen, slechte leningen af te schrijven en overtollige capaciteit te verminderen.

Koo (2011) onderschrijft hetzelfde beeld. In een bust waarin de private sector bezig is met balansherstel, is er geen ruimte voor monetaire maatregelen. Vooral overheidsuitgaven kunnen de economie draaiende houden. Pas na deleveraging, wanneer er weer vraag naar krediet is, kan monetair beleid weer effectief zijn.

Scenario modellering

Hoe kunnen we nu de bevindingen uit de trendanalyse op historische data combineren met de macro economische ontwikkelingen zoals beschreven in de vorige paragraaf? Bij het maken van strategische keuzes is het immers van belang om een zo goed mogelijke inschatting te maken van mogelijke toekomstpaden en de onzekerheid hieromheen. De historische analyse heeft ons geleerd dat er bepaalde langetermijn verbanden en volgordelijkheden bestaan tussen de variabelen groei, rente en inflatie. Daarnaast laat de historische analyse zien dat er transities mogelijk zijn in het trendmatige niveau van deze variabelen. De economische duiding heeft ons geleerd aan wat voor type transities we kunnen denken voor de toekomst. Bovendien is de impact van het toekomstige beleid van centrale banken duidelijk geworden.

Voor institutionele beleggers die hun beleggingsbeleid mede baseren op ALM-analyses, zijn de scenario’s die als input worden gebruikt voor deze analyses van cruciaal belang. Wij formuleren hieronder twee belangrijke aanbevelingen voor deze scenariosets.

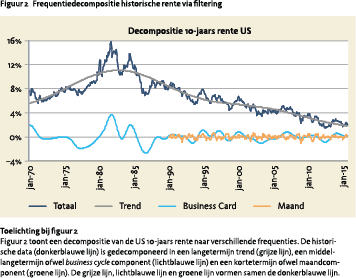

Ten eerste moeten de scenario’s die worden gebruikt voor de ALM-analyses rekening houden met mogelijke structurele wijzigingen in de economische variabelen. Dit betekent dat de onderliggende modellen ook de langetermijn trendmatige bewegingen moeten meenemen. Een goede manier om dit te doen is via het filteren van data naar verschillende componenten, zoals ook door Borio (2012) en Steehouwer (2005) toegepast. Figuur 2 geeft een voorbeeld waarin historische data van de US rente is gedecomponeerd in een langetermijn trend (vergelijkbaar aan de trend in figuur 1), een business cycle component en een kortetermijn component. Zowel de trendcomponent als de business cycle vertonen een duidelijke daling. De maandcomponent kan – vanuit het oogpunt van een langetermijn belegger – gezien worden als “ruis”.

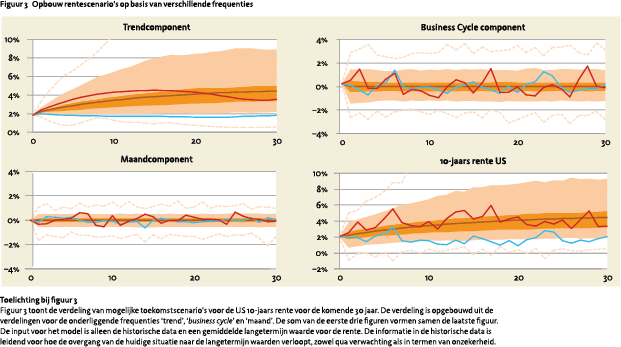

Vervolgens kan per component een model worden geschat, waardoor zowel de korte- als de langetermijn dynamiek van variabelen behouden blijft. Figuur 3 geeft hiervan een voorbeeld. De scenario’s voor de US rente zijn opgebouwd uit een trendcomponent, een business cycle component en een maandcomponent.

Vervolgens kan per component een model worden geschat, waardoor zowel de korte- als de langetermijn dynamiek van variabelen behouden blijft. Figuur 3 geeft hiervan een voorbeeld. De scenario’s voor de US rente zijn opgebouwd uit een trendcomponent, een business cycle component en een maandcomponent.

Met rood en blauw zijn twee scenario’s weergegeven die een ander wereldbeeld weerspiegelen. De blauwe lijn kan worden gezien als “secular stagnation”, waarin de rente langdurig laag blijft. De rode lijn kan worden gezien als een reguliere financiële cyclus, waarin de rente langzaam terugkeert naar een hoger niveau. Door de opsplitsing naar verschillende frequenties komen beide wereldbeelden voor binnen deze scenarioset. Zonder deze opsplitsing zouden de scenario’s veel sneller terug gaan naar hun langetermijn gemiddelde (vergelijkbaar met de business cycle component).

Een gestructureerd proces van scenariogeneratie helpt om betere strategische beslissingen te nemen en hierover beter verantwoording af te leggen

Ten tweede moet in de scenario’s rekening worden gehouden met elementen die niet in de historische data aanwezig zijn, maar wel de toekomst bepalen. Omdat ze niet gebaseerd zijn op historische data zijn deze elementen subjectief en spreken we over ‘views’ of visie. Hoewel veel pensioenfondsen een zo “neutraal” mogelijke visie willen hanteren bij het vaststellen van hun strategie, is het onontkoombaar om een bepaalde mate van visie te definiëren. Denk hierbij aan een langetermijn visie over de toekomstige economische groei. Hiervan kan worden verwacht dat deze lager is dan historisch, vanwege de lagere bevolkingsgroei. Op korte termijn kan worden gedacht aan een visie op het beleid van centrale banken en de impact hiervan op o.a. rentes. In figuur 3 wordt de langetermijn visie zichtbaar in het niveau waarnaar het gemiddelde scenario convergeert. Iemand die sterk gelooft in secular stagnation zal bijvoorbeeld het langetermijn niveau van de rente naar beneden bijstellen. Hierdoor wordt de kans op secular stagnation verhoogd, zonder dat de mogelijkheid van een terugkeer naar een hoger langetermijn renteniveau wordt uitgesloten. De kortetermijn visie wordt zichtbaar in het pad dat het gemiddelde scenario volgt naar het langetermijn gemiddelde. Iemand die gelooft dat centrale banken hun verruimende beleid nog lange tijd voortzetten zal bijvoorbeeld het pad van rentestijging wat vertragen.

Conclusie

Op basis van een analyse van historische data is de huidige financieel/economische situatie als uitzonderlijk te benoemen. Er zijn echter wel historische verbanden te vinden die ook voor de toekomst realistisch lijken. Bij het construeren van economische scenario’s ten behoeve van ALManalyses is het belangrijk om mogelijke transities naar een ander economisch wereldbeeld mogelijk te maken. Het filteren van data naar verschillende frequenties helpt om een scenarioset te construeren waarin verschillende economische wereldbeelden voorkomen. Daar waar de historische data onvoldoende informatie biedt voor de toekomst, kan gebruik worden gemaakt van visies op de economische variabelen. Dit leidt tot een gestructureerd proces van scenariogeneratie en stelt pensioenfondsen niet alleen in staat om betere strategische beslissingen te nemen, maar ook om hierover beter verantwoording af te leggen naar de achterban.

Referenties

- Borio, C. (2012), The financial cycle and macroeconomics: What have we learnt?, BIS Working Papers 395

- Drehmann, M., C. Borio and K. Tsatsaronis (2012): Characterising the financial cycle: Don’t lose sight of the medium term!, BIS Working Papers 380

- Burns, A.F. and W.C. Mitchell (1946), “Measuring business cycles”, New York: National Bureau of Economic Research

- Richard C. Koo, (2011), The world in balance sheet recession: causes, cure, and politics, Nomura Research Institute

- Mokyr, J. (2014), Secular Stagnation? Not in your life, Hoofdstuk 6 in “Secular Stagnation: Facts, Causes and Cures”, Centre for Economic Policy Research

- Steehouwer, H. (2005), Macroeconomic Scenarios and Reality: A Frequency Domain Approach for Analyzing Historical Time Series and Generating Scenarios for the Future, Free University of Amsterdam (gratis download van http://dare.ubvu.vu.nl/ handle/1871/9058).

- Summers, L (2014), Reflections on the ‘New Secular Stagnation Hypothesis’, Hoofdstuk 1 in “Secular Stagnation: Facts, Causes and Cures”, Centre for Economic Policy Research

- Teulings, C. and R. Baldwin (2014), Secular Stagnation: Facts, Causes and Cures”, Centre for Economic Policy Research

Noten

- Drs. Michael Langendoen MSc RE is Consultant bij Ortec Finance, drs. Loranne van Lieshout RBA is Senior Consultant bij Ortec Finance en Dr. Hens Steehouwer is Head of Research bij Ortec Finance.

- Concreet is hier in de eerste plaats gekeken naar de traditionele (auto- en kruis)correlatie structuur van de data op een 8 jaars observatiefrequentie. In de tweede plaats is de dynamiek van een Vector AutoRegressief (VAR) model van orde 1 op een 8 jaars observatiefrequentie bestudeerd met behulp van Spectraal Analyse methoden welke de correlaties verder kunnen ontleden in een “absolute” samenhang enerzijds en lead-lag relaties (verschuivingen in de tijd) anderzijds. Als input voor de analyse hebben 140 financieel economische tijdreeksen gediend vanaf 1900 tot nu. Uit een PCA analyse (inclusief Varimax rotatie methoden) blijkt dat rond de 80% van de (trendmatige) variantie van deze reeksen verklaard kan worden uit 3 factoren die sterk lijken op rente, groei en inflatie.

- Voor kortetermijn beleggers of beleggers met actieve dynamische strategieën kan de maandcomponent juist belangrijke empirische kenmerken (“stylized facts”) als return reversal en momentum beschrijven.

in VBA Journaal door Michael Langendoen (l) Loranne van Lieshout (m) Hens Steehouwer (r)