Verzekeraars leggen de laatste jaren veel nadruk op de marktwaardering van de verplichtingen, om meer inzicht krijgen in de balansrisico’s. Veranderende regelgeving, zoals IFRS 4 fase II en Solvency II, versnelt dit proces. Een belangrijk aspect van de waardering van verzekeringsverplichtingen op marktwaarde is het marktconform prijzen van de zogenaamde “embedded” verzekeringsopties, zoals winstdelingsclausules in overrenteproducten of rendement- en kapitaalgaranties in beleggingsverzekeringen.

Omdat deze embedded opties complex kunnen zijn, levert de waardering hiervan een aanzienlijke uitdaging op voor de verzekeraar. Dit artikel beschrijft de methode die gebruikt kan worden om een breed scala aan embedded opties binnen verzekeringverplichtingen te waarderen. Het aantrekkelijke van deze methode is de algemene toepasbaarheid en de nauwkeurigheid ervan. Wij verwachten daarom dat deze methode in toenemende mate gebruikt zal gaan worden binnen het verzekeringsbedrijf.

Garantieopties in verzekeringsverplichtingen

Garantieopties in verzekeringsverplichtingen

Verzekeringsproducten worden voor een groot gedeelte gekenmerkt door embedded opties of garanties. Een voorbeeld van een dergelijke optie is een gegarandeerd rendement of een gegarandeerd kapitaal voor een unit-linked beleggingspolis. Voor een dergelijke polis geldt vaak dat de verzekeringsmaatschappij op einddatum van de polis een minimum bedrag garandeert. Ook kan er sprake zijn van een minimumrendement op de ingelegde (netto) premies. Voor de polishouder betekent dit dat hij kan profiteren van economisch goede tijden, terwijl hij tevens beschermd is tegen slechte economische scenario’s omdat hij de zekerheid heeft dat de waarde van de polis op einddatum nooit onder een bepaald bedrag komt.

Naast deze rendement- of kapitaalgaranties bestaan er nog tal van andere embedded opties binnen verzekeringsproducten. Denk bijvoorbeeld aan overrentedelende producten, waarvoor geldt dat er overrente aan de polishouder wordt uitgekeerd indien de rente boven een bepaald niveau stijgt. De waarde van al deze embedded opties kan een significante verplichting vormen voor de verzekeraar. Dit aspect dient dan ook voldoende belicht te worden.

Een bekend voorbeeld van de potentieel desastreuze invloed van embedded opties is de ondergang van Equitable Life, een van de oudste verzekeringsmaatschappijen in het Verenigd Koninkrijk. Deze verzekeraar dekte de afgegeven garanties op de verzekeringsproducten niet goed af. Hierdoor leed het bedrijf verliezen die niet goed te maken waren. In 2000 ging de verzekeraar failliet. Deze situatie heeft inmiddels wel gezorgd voor een groter bewustzijn binnen de verzekeringswereld over de invloed van opties en garanties op de levensvatbaarheid van de verzekeraar. Dit komt tot uitdrukking in de toegenomen aandacht voor de waardering van opties en garanties. Daarnaast is er ook meer aandacht voor de prijsstelling van nieuwe (beleggings)producten, gegeven de mogelijke impact van afgegeven garanties.

Aandacht vanuit regelgeving

Deze toename in bewustzijn komt eveneens terug in de toegenomen aandacht voor embedded opties vanuit Europese regelgeving, zoals IFRS 4 fase II en Solvency II. Deze nieuwe richtlijnen leggen de nadruk op de marktwaarde-waardering van de embedded opties binnen verzekeringsproducten. Hierdoor is het bijvoorbeeld mogelijk dat de aanwezige solvabiliteit onder Solvency II afneemt doordat de waarde van de garanties (zoals overrente mechanismes of minimum rendementgaranties) expliciet in acht genomen zal moeten worden. Dit benadrukt het belang van het correct meenemen van de (potentieel zeer hoge) waarde van de embedded opties binnen het prijsbeleid voor dergelijke verzekeringsproducten. Naast regelgeving hebben de verschillende kredietbeoordelaars een groot aandeel in de toegenomen focus op embedded opties. Ook zij krijgen immers steeds meer oog voor de marktwaardering van verzekeringsverplichtingen en de financiële positie van verzekeringsmaatschappijen, omdat zij op deze manier inzicht krijgen in de daadwerkelijke risico’s. Maar ook in het kader van periodieke rapportages, economische kapitaalberekeningen en ALM analyses is een correcte waardering van deze embedded opties cruciaal.

In dit artikel bekijken wij de correcte waardering van garanties binnen verzekeringsverplichtingen. Dit gebeurt aan de hand van een unit-linked beleggingspolis. Deze polis maakt als bijkomende complicerende factor gebruik van een life-cycle element binnen het beleggingsbeleid. Voor dit soort producten wordt vaak gebruik gemaakt van een life-cycle element om de beleggingsrisico’s aan het einde van de looptijd van de polis te verkleinen. Hierdoor zijn analytische formules ontoereikend om de waarde van deze specifieke garantie te bepalen. We beschouwen hier een vrij generieke waarderingsmethode die ook kan worden toegepast voor waardering van complexe (beleggings)producten binnen verzekeringsverplichtingen.

Product specificaties

Product specificaties

Een unit-linked product is een contract tussen een polishouder en een verzekeringsmaatschappij. De polishouder stort een koopsom of een periodieke premie die de verzekeringsmaatschappij dan belegt. Daarnaast garandeert de verzekeringsmaatschappij dat de polishouder op einddatum een bepaald bedrag ontvangt of een bepaald rendement over de ingelegde gelden (na aftrek van kosten). In beide gevallen is er op einddatum van de polis sprake van een gegarandeerd kapitaal voor de polishouder. Deze garantie kan gezien worden als een door de verzekeraar geschreven (put)optie. Indien de waarde van het fonds op einddatum kleiner is dan de waarde van het gegarandeerd kapitaal is de optie ‘in-the-money’ en zal de verzekeraar het verschil moeten overbruggen. Hierdoor is de waarde van de garantie in essentie een verplichting voor de verzekeringsmaatschappij.

Samenstelling polisbestand

Als concreet voorbeeld om de waarde van de afgegeven garantie te illustreren, analyseren wij een unitlinked product waarbij een 3% garantie wordt gegeven over alle ingelegde (netto) premies. Daarbij geldt dat dit product recent in de markt is gezet waardoor het merendeel van de onderliggende polissen een lange looptijd heeft. Soortgelijke producten worden al geruime tijd door verzekeringsmaatschappijen aangeboden.

Figuur 1 illustreert de samenstelling van het polisbestand. De gele lijn in de figuur geeft de huidige fondswaarde van alle verschillende polissen weer als een percentage van de garantiewaarde aan het einde van de looptijd. Elk punt op de gele lijn correspondeert dus met een afzonderlijke polis. De looptijd van de verschillende polissen loopt van een paar maanden tot meer dan 40 jaar. De rode lijn laat de totale waarde zien van de premies die nog betaald moeten worden per polis (eveneens als een percentage van de garantiewaarde). Vooral voor polissen met een lange resterende looptijd dekken de toekomstige premies het grootste gedeelte van de garantiewaarde af. De blauwe lijn is de optelsom van de toekomstige premies en huidige fondswaarde. In een ideale wereld zou deze totale waarde groter of gelijk zijn aan de garantiewaarde. Echter, zoals te zien is in figuur 2, de som van de huidige fondswaarde en toekomstige premies is minder dan 100% voor voornamelijk kortlopende polissen. Dit betekent dat de waarde op einddatum in dit voorbeeld waarschijnlijk niet groot genoeg is om de volledige garantiewaarde af te dekken. In dat geval zal de verzekeringsmaatschappij het verschil tussen fondswaarde en garantiewaarde moeten overbruggen.

Figuur 1 illustreert de samenstelling van het polisbestand. De gele lijn in de figuur geeft de huidige fondswaarde van alle verschillende polissen weer als een percentage van de garantiewaarde aan het einde van de looptijd. Elk punt op de gele lijn correspondeert dus met een afzonderlijke polis. De looptijd van de verschillende polissen loopt van een paar maanden tot meer dan 40 jaar. De rode lijn laat de totale waarde zien van de premies die nog betaald moeten worden per polis (eveneens als een percentage van de garantiewaarde). Vooral voor polissen met een lange resterende looptijd dekken de toekomstige premies het grootste gedeelte van de garantiewaarde af. De blauwe lijn is de optelsom van de toekomstige premies en huidige fondswaarde. In een ideale wereld zou deze totale waarde groter of gelijk zijn aan de garantiewaarde. Echter, zoals te zien is in figuur 2, de som van de huidige fondswaarde en toekomstige premies is minder dan 100% voor voornamelijk kortlopende polissen. Dit betekent dat de waarde op einddatum in dit voorbeeld waarschijnlijk niet groot genoeg is om de volledige garantiewaarde af te dekken. In dat geval zal de verzekeringsmaatschappij het verschil tussen fondswaarde en garantiewaarde moeten overbruggen.

Productkosten

Om de kosten te dekken die samenhangen met dit product, brengt de verzekeraar jaarlijks beheerskosten in rekening. Wij gaan er bij dit voorbeeld vanuit dat deze beheerskosten gelijk zijn aan 1 procent van de fondswaarde voor iedere polis. 85 basispunten worden ingehouden als assetmanagementfee; de resterende 15 basispunten worden ingehouden om de kosten van de garantie te vergoeden. De beheerskosten die voor dit product worden berekend omvatten dus niet alleen de directe beleggingskosten voor de verzekeraar. Zij omvatten ook een vergoeding voor de mogelijke kosten voor de verzekeraar aan het einde van de looptijd indien de fondswaarde lager uitvalt dan het garantiekapitaal.

Beleggingsbeleid

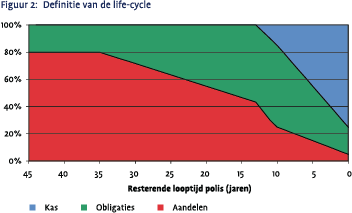

Iedere polishouder investeert in aandelen, obligaties of kas. Voor aandelen wordt er wereldwijd belegd in ontwikkelde markten en voor obligaties geldt dat zij gelijk verdeeld zijn over Europa en de Verenigde Staten. Verder heeft de polishouder geen vrije keuze in de beleggingsmix doordat hij participeert in de lifecycle die is gedefinieerd voor dit product. De implementatie van deze life-cycle zorgt ervoor dat er minder risicovol belegd wordt wanneer de resterende looptijd van de polis afneemt. Doordat er minder risicovol belegd wordt neemt ook de kans af op een sterk negatief beleggingsresultaat aan het einde van de looptijd van de polis; een resultaat dat nauwelijks gecompenseerd kan worden in de korte tijd die er nog rest tot de einddatum. Dit beleid zal uiteindelijk dan ook resulteren in een stabielere waarde van de garantieoptie.

De waardering van de garantieoptie binnen dit product wordt echter sterk gecompliceerd door het feit dat het aan het product onderliggende beleggingsbeleid een life-cycle element bevat. Voor iedere polis is namelijk een andere beleggingsmix van toepassing is. Hierdoor is het niet mogelijk om gebruik te maken van analytische formules voor de waardering van de garantieoptie. Om tot een correcte marktconforme waardering te komen, dient er dus gebruik gemaakt te worden van een Monte Carlo waardering. In tegenstelling tot analytische waardering is het mogelijk om ieder type embedded optie (ongeacht de complexiteit) te waarderen met behulp van een Monte Carlo experiment. Benaderingen, die vaak nodig zijn bij het opstellen van analytische formules, zijn dus niet nodig.

Risiconeutrale waardering

Bij een Monte Carlo waardering van opties wordt in het algemeen gebruik gemaakt van risiconeutrale waarderingsgrondslagen. In een risiconeutrale wereld is elk individu onverschillig ten aanzien van risico en verwacht hierdoor voor alle aandelen een rendement te behalen gelijk aan de risicovrije rente. De aanname van een risiconeutrale wereld maakt de waardering van opties eenvoudiger: de optiekasstromen kunnen op deze manier bepaald worden binnen een Monte Carlo experiment en vervolgens verdisconteerd worden naar het huidige tijdstip (langs het pad van de risicovrije korte rente). Daarnaast is het belangrijk om op te merken dat een risiconeutrale waardering de correcte waarde van de garantieoptie geeft in elke wereld (dus ook de risico-averse “echte” wereld) en niet alleen in de risiconeutrale wereld.

Om de waarde van de garantieoptie te kunnen bepalen met behulp van een Monte Carlo experiment hebben wij allereerst risiconeutrale scenario’s nodig. Voor elk van deze scenario’s kan het verloop van de polissen tot de einddatum gesimuleerd worden. Door vervolgens de (eventuele) optiekasstroom op einddatum te verdisconteren via het pad van de korte, risicovrije rente wordt de waarde van de garantieoptie voor elk scenario bepaald. Indien de set met risiconeutrale scenario’s voldoende groot is kan vervolgens een betrouwbare waarde bepaald worden door het gemiddelde te nemen van de optiewaarden in ieder scenario. In dit voorbeeld maken wij gebruik van 10.000 scenario’s om de optiewaarden betrouwbaar te waarderen.

Het Hull-White Black-Scholes model

Het model dat gebruikt wordt om de risiconeutrale scenario’s te genereren is een gecombineerd HullWhite Black-Scholes model (Hull, 2009, pp. 277-309; pp. 688-690). Het Hull-White model wordt gebruikt voor het genereren van de rentecurven en het BlackScholes model wordt gebruikt om de aandelenrendementen te genereren. Het meest eenvoudige HullWhite model (het zogenaamde 1-factor model) beschrijft de stochastische ontwikkeling van de ultrakorte rente. De verandering van deze rente wordt gedreven door een normale verdeling. Daarnaast is er sprake van mean-reversion in de rentescenario’s. Het mean-reversion niveau is hierbij gekoppeld aan het niveau van de forward rente.1 In het 2-factor model is het mean-reversion niveau niet deterministisch, maar zelf ook stochastisch. Het bekende BlackScholes model voor aandelen gaat uit van een continu aandelenproces. Op elk tijdstip worden de aandelenrendementen opnieuw bepaald op basis van een normale verdeling. Dit resulteert in de bekende log-normale verdeling voor aandelenprijzen. Deze modellen zijn gekoppeld doordat de verwachte aandelenrendementen afhankelijk zijn van de korte, risicovrije rente in een risiconeutrale wereld.

Aangezien we een marktconsistente waardering van de garantieoptie willen uitvoeren, worden de parameters van beide modellen afgestemd op actuele marktinformatie. Denk hierbij bijvoorbeeld aan rentetermijnstructuren en implied volatilities van swaptions. Alleen in het geval dat er geen marktinformatie beschikbaar is (zoals het geval is voor langlopende aandelenopties) wordt er gebruik gemaakt van historische data.

Aangezien we een marktconsistente waardering van de garantieoptie willen uitvoeren, worden de parameters van beide modellen afgestemd op actuele marktinformatie. Denk hierbij bijvoorbeeld aan rentetermijnstructuren en implied volatilities van swaptions. Alleen in het geval dat er geen marktinformatie beschikbaar is (zoals het geval is voor langlopende aandelenopties) wordt er gebruik gemaakt van historische data.

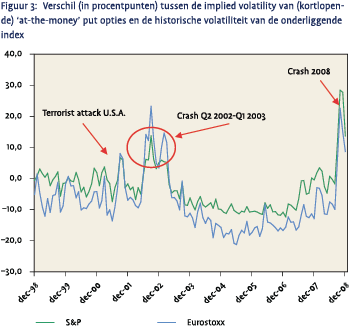

Echter, voor de korte termijn wordt er wel gebruik gemaakt van marktinformatie voor de kalibratie van de aandelenrendementen en wisselkoersen. De korte termijn aandelenvolatiliteit in het Eurogebied wordt bijvoorbeeld gekalibreerd op basis van opties op de Eurostoxx index. Door de implied volatilities van ‘at‑the-money’ putopties te vergelijken met de historische volatiliteit van de onderliggende index, kan het verschil tussen de werkelijke (in de markt geobserveerde) volatiliteit en de (lange termijn) volatiliteit inzichtelijk worden gemaakt. Op basis van deze vergelijking is te zien dat de implied volatility het beste gebruikt kan worden om de volatiliteit van de aandelenrendementen te kalibreren op de actuele marktomstandigheden. In Figuur 3 wordt een dergelijke vergelijking uitgevoerd voor een tweetal indices. Merk vooral de dramatische impact op die paniek op de aandelenmarkt heeft op de in de markt geobserveerde volatiliteit (in vergelijking met de lange termijn historische volatiliteit).

Resultaten

Nadat de risiconeutrale scenario’s voor zowel rentes als aandelen gegenereerd zijn, kunnen wij nu de resultaten van de Monte Carlo simulatie evalueren. Door middel van deze berekening kunnen wij de waarde van de garantieoptie voor het in dit voorbeeld gehanteerde unit-linked product bepalen. Tabel 1 laat de resultaten zien van de simulatie, waarmee de contante waarde van de garantieoptie is bepaald. In deze tabel geven we ook aan hoe groot de zogenaamde garantievoorziening is. Deze voorziening is gelijk aan de contante waarde van de nog te ontvangen risicopremies.

Nadat de risiconeutrale scenario’s voor zowel rentes als aandelen gegenereerd zijn, kunnen wij nu de resultaten van de Monte Carlo simulatie evalueren. Door middel van deze berekening kunnen wij de waarde van de garantieoptie voor het in dit voorbeeld gehanteerde unit-linked product bepalen. Tabel 1 laat de resultaten zien van de simulatie, waarmee de contante waarde van de garantieoptie is bepaald. In deze tabel geven we ook aan hoe groot de zogenaamde garantievoorziening is. Deze voorziening is gelijk aan de contante waarde van de nog te ontvangen risicopremies.

De optiewaarde maakt een groot deel uit van de verplichtingen voor dit product; de contante waarde van de garantieoptie is gelijk aan 18,7% van de totale marktwaarde van de beleggingen. De optiewaarde komt vooral uit polissen met een korte resterende looptijd. Voor vrijwel al deze polissen geldt dat de fondswaarde aan het einde van de looptijd lager is dan de garantiewaarde. De verzekeraar zal dit verschil uiteindelijk moeten betalen. Verder blijkt uit de simulatie dat de contante waarde van de garantievoorziening slechts 35% van de totale optiewaarde omvat. Hieruit blijkt dat de 15 basispunten die de verzekeraar in dit voorbeeld in rekening brengt onvoldoende is om de waarde van de garantieoptie af te dekken.

De standaarddeviatie van de contante waarde van de garantieoptie geeft een indicatie van de nauwkeurigheid van de berekening. De standaarddeviatie is relatief klein, 0,5%. Indien de standaard deviatie erg hoog zou zijn (ten opzichte van de optiewaarde) zouden er meer scenario’s gebruikt moeten worden voor de Monte Carlo berekening. Echter, gegeven deze resultaten blijkt dat het aantal scenario’s (10.000) die in dit voorbeeld gebruikt worden, voldoende zijn om een betrouwbare waardering uit te voeren.

Gevoeligheidsanalyses

De waardering van de embedded opties is zeer afhankelijk van het specifieke tijdstip waarop de waardering plaatsvindt. Doordat de marktomstandigheden en de samenstelling van de verplichtingenportefeuille voortdurend veranderen, levert de waardering een momentopname van de optiewaarde op. De risiconeutrale scenario’s, op basis waarvan de Monte Carlo berekening uitgevoerd wordt, worden gekalibreerd op marktinformatie die door de tijd heen verandert. Hierdoor leidt een verandering van het economische klimaat ook tot een verandering in de waarde van de garantieopties.

Daarom is het raadzaam voor een verzekeraar om niet alleen te kijken naar de huidige waarde van de garantieoptie, maar ook te kijken naar de impact van een verandering van verschillende economische variabelen op de optiewaarde. Voor deze zogenaamde gevoeligheidsanalyses wordt er gevarieerd in de waarde van een economische variabele, terwijl de overige variabelen onveranderd blijven. Op deze manier wordt de impact van een enkele variabele uitgelicht en wordt inzicht verschaft in de dynamiek achter de waardeveranderingen van de garantieoptie.

Gevoeligheid voor het niveau van de rente

Gevoeligheid voor het niveau van de rente

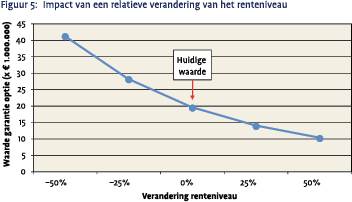

Als eerste analyse kijken we naar de gevoeligheid van het unit-linked product voor het niveau van de rente. Omdat er verschillende valuta gehanteerd worden in de onderliggende beleggingsportefeuille, kijken we naar een verandering in het renteniveau voor al deze markten.

Historisch gezien is er een hoge correlatie tussen het renteniveau voor de verschillende valuta (figuur 4).

Gegeven deze hoge correlatie, wordt er een identieke verandering aangenomen voor alle rentes (Euro, VS en Japan) op hetzelfde tijdstip om zo inzicht te krijgen in de gevoeligheid van de optiewaarde voor het renteniveau. Hierbij wordt gekeken naar een relatieve verandering van –50% tot +50% ten opzichte van de huidige rentestand. De resultaten van deze analyse worden weergegeven in de figuur 4.

De huidige waarde van de garantieoptie komt overeen met de waarde bij ‘0%’ op de horizontale as. Links en rechts hiervan worden de optiewaarden weergegeven bij respectievelijk een daling en een stijging van het niveau van de rente. Figuur 5 laat zien dat de waarde van de garantieoptie zeer gevoelig is voor veranderingen in de rentestand.

De huidige waarde van de garantieoptie komt overeen met de waarde bij ‘0%’ op de horizontale as. Links en rechts hiervan worden de optiewaarden weergegeven bij respectievelijk een daling en een stijging van het niveau van de rente. Figuur 5 laat zien dat de waarde van de garantieoptie zeer gevoelig is voor veranderingen in de rentestand.

De waarde van de garantieoptie neemt vooral bij een dalende rente sterk toe. Voor deze waardestijging zijn twee oorzaken. Allereerst zullen door de lagere stand van de rente toekomstige tekorten tegen een lagere rente verdisconteerd worden. Daarnaast zal in een risiconeutrale wereld het rendement op aandelen eveneens lager zijn in het geval van een lagere rentestand. Door een daling van het aandelenrendement zal de kans op een toekomstig tekort toenemen, waardoor de waarde van de garantieoptie verder zal toenemen. De omgekeerde redenering is van toepassing in het geval van een stijgende rente.

Tabel 2 geeft een overzicht van de contante waarde van de garantieoptie voor elke verandering van het niveau van de rente.

Tabel 2 geeft een overzicht van de contante waarde van de garantieoptie voor elke verandering van het niveau van de rente.

Gevoeligheid voor de aandelenvolatiliteit

Naast het niveau van de rente hangt de waarde van de garantieoptie ook af van het jaarlijkse beleggingsrendement. Bijvoorbeeld, een negatief beleggingsrendement zorgt ervoor dat de fondswaarde van een polis met een korte resterende looptijd onder de garantiewaarde terecht komt. Als er nog maar een korte looptijd resteert, is er weinig tijd om dit slechte resultaat te compenseren. Hierdoor neemt de waarde van de garantieoptie toe.

Om dit effect te illustreren kijken wij weer naar een aantal alternatieve economische sets. In vergelijking met de originele set veranderen wij alleen de volatiliteit van de aandelenrendementen. Het resultaat van deze analyse is weergegeven in figuur 6.

Om dit effect te illustreren kijken wij weer naar een aantal alternatieve economische sets. In vergelijking met de originele set veranderen wij alleen de volatiliteit van de aandelenrendementen. Het resultaat van deze analyse is weergegeven in figuur 6.

Wederom correspondeert de huidige waarde van de garantieoptie met de waarde bij ‘0%’ op de horizontale as. Een toename van 5% (in absolute zin) van de aandelenvolatiliteit zorgt voor een toename van de optiewaarde. Dit komt doordat een toename in de volatiliteit ervoor zorgt dat de beleggingsmix meer risicovol wordt, wat ook weergegeven wordt in de waarde van de garantieoptie.

De optiewaarde blijkt echter veel minder gevoelig voor de aandelenvolatiliteit dan voor het renteniveau. Dit komt door de samenstelling van het polisbestand. Aangezien de polissen gemiddeld genomen een lange resterende looptijd hebben, heeft een jaar met slechte beleggingsrendementen minder invloed op de optiewaarde. Er resteren immers nog voldoende jaren om dit verlies te compenseren. Naarmate de resterende looptijd korter wordt, zal de gevoeligheid voor slechte beleggingsrendementen toenemen. Daarnaast wordt de gevoeligheid voor slechte beleggingsrendementen nog verder verminderd door het life-cycle element. Op het moment dat een polis een korte resterende looptijd heeft, wordt er nauwelijks nog belegd in aandelen waardoor de beleggingsmix minder risicovol is. Dit zorgt dan ook voor een veel kleinere kans op een slecht beleggingsrendement.

De beleggingsportefeuille wordt gelijkgesteld aan een gemiddelde mix indien de life-cycle niet gehanteerd wordt. Deze gemiddelde mix is gebaseerd op de life-cycle en is gelijk aan de beleggingsmix die geldt voor de gemiddelde resterende looptijd van alle polissen.

De beleggingsportefeuille wordt gelijkgesteld aan een gemiddelde mix indien de life-cycle niet gehanteerd wordt. Deze gemiddelde mix is gebaseerd op de life-cycle en is gelijk aan de beleggingsmix die geldt voor de gemiddelde resterende looptijd van alle polissen.

Tabel 3 geeft een overzicht van de contante waarde van de garantieoptie voor elke (absolute) verandering van de volatiliteit van aandelen. Hierbij wordt onderscheid gemaakt naar de resultaten inclusief en exclusief life-cycle. Doordat binnen de life-cycle het belang in aandelen wordt afgebouwd aan het einde van de looptijd is de contante waarde van de garantieoptie dan ook minder gevoelig voor de aandelenvolatiliteit.

Conclusies

De correcte marktwaarde waardering van embedded opties in verzekeringsverplichtingen is van groot belang voor verzekeraars. Vanuit de Europese regelgeving, zoals IFRS en Solvency II, wordt sterk de nadruk gelegd op de marktconsistente waardering van deze opties. Maar ook bezien vanuit periodieke rapportages, economisch kapitaal berekeningen en ALM analyses is een correcte waardering van deze optionaliteiten cruciaal.

In dit artikel hebben wij laten zien hoe complexe opties binnen unit-linked verzekeringscontracten gewaardeerd kunnen worden. Wij hebben een unitlinked product geanalyseerd waarbij het onderliggende beleggingsbeleid gekenmerkt wordt door een life-cycle element. Vanwege deze life-cycle zijn er geen analytische formules voorhanden om tot een marktwaarde waardering van de garantieoptie te komen. Juist om deze reden maken wij gebruik van Monte Carlo simulatie. Deze methode werkt goed voor het monitoren van de lopende verplichtingen, zoals de analyses laten zien. Deze aanpak kan ook toegepast worden op een breed scala aan andere opties binnen verzekeringsverplichtingen (zoals overrente opties).

Een andere belangrijke toepassing is het ontwikkelen van nieuwe producten, bijvoorbeeld met een beleggingscomponent. Denk hierbij bijvoorbeeld aan het bepalen van de noodzakelijke risicovergoeding ter dekking van de verwachte kosten van de afgegeven garantie. Het construeren van een passende portefeuille om de resterende risico’s af te dekken kan overigens binnen hetzelfde raamwerk plaatsvinden. Hierdoor wordt automatisch consistentie bereikt in de waardering van het product en de daaraan gekoppelde hedgeportefeuille of risicovergoeding.

Referenties

- Hull, J.C. (2009), “Options, Futures, & Other Derivatives” (7th Edition), Prentice Hall.

- O’Brien, C. (2006), “The Downfall of Equitable Life in the United Kingdom: The Mismatch of Strategy and Risk Management”, Risk Management and Insurance Review, Vol. 9, No. 2, 189-204.

- Potters, J. (2003), “Een Garantie voor Succes − Over het Waarderen en Hedgen van Garantieproducten”, VBA Journaal, No. 4, 30-37.

- Schrager, D.F. en A.A.J. Pelsser (2004), “Pricing Rate of Return Guarantees in Regular Premium Unit Linked Insurance”, Insurance: Mathematics and Economics, Vol. 35, No. 2, 369-398.

Nawoord

Wij zouden graag dr. A.M.H. Slager RBA, willen bedanken voor zijn nuttige commentaar.

Noot

- Inclusief een convexiteitscorrectie.

in VBA Journaal door David van Bragt RBA (l), Twan Possen (r)